SCHUFA-Score: Alles zu deinem Scorewert

Fast jeder Deutsche "ist in der SCHUFA" und fast jeder hat einen SCHUFA-Score. Für mehr als 90% ist er sehr positiv. Alles was du über den Score wissen musst und warum du ihn bei bonify kostenlos und online sehen kannst, erfährst du hier.

Wir bei bonify klären dich seit unserer Gründung über Bonität und Kreditwürdigkeit auf. Hier für Transparenz zu sorgen und Klarheit zu schaffen, ist eines unserer Ziele. Auch über den wichtigsten Bonitätsscore in unserem Land klären wir auf. Der SCHUFA-Score wird von Unternehmen abgefragt, von der SCHUFA erstellt, weil sie Daten über dich sammeln und das soll aussagen, ob du zahlungsfähig bist? Und dann kennst du ihn nicht einmal? Gut, das können wir sofort ändern.

Als Teil der Transparenzoffensive der SCHUFA, kannst du den SCHUFA-Basisscore bei bonify komplett kostenlos und jetzt sofort, direkt online einsehen. Dauert nur 3 Minuten!

Warum eine Zahl so richtig und wichtig ist, wieso wohl auch dein Score ziemlich gut sein wird, was ihn positiv und negativ beeinflusst, was er dir persönlich ermöglicht, einfach alles zum SCHUFA-Score folgt jetzt.

Was ist der SCHUFA-Score?

Der SCHUFA-Score der bekannteste Bonitätsscore in Deutschland. Er wird von der SCHUFA erstellt, anhand von Daten, die sich über dich sammeln. Einen Teil der Daten bekommen sie von ihren Vertragspartnern, davon haben sie rund 10.000.

Ist das erlaubt? Du stimmst zu, dass die Partner der SCHUFA einzelne Daten sendet. Dafür unterzeichnest du den sogenannten "SCHUFA-Hinweis" (früher die SCHUFA-Klausel).

Dass die SCHUFA den Score erstellt, ist nicht illegal oder verboten. Auch der Score selbst ist das nicht. Er soll Banken und Unternehmen helfen, eine fundierte Entscheidung zu treffen: Sollen sie, oder sollen sie nicht, das Kreditrisiko mit dir eingehen.

Der Score darf allerdings nicht allein entscheiden, ob ein Vertrag zustande kommt. Ist auch nicht so! Wie die SCHUFA einen Score baut, so machen das auch Unternehmen. Das passiert auch nicht »irgendwie« nach Gutdünken. Kredit- oder Bonitätsscoring ist ein anerkanntes, mathematisch-statistisches Verfahren.

Unternehmen schauen dich also genau an und fragen die SCHUFA. Übrigens fragen sie manchmal auch andere Auskunfteien. Zum Beispiel Creditreform Boniversum, Crif oder Informa Solutions (Experian/ Arvato/ Infoscore). Alles samt Auskunfteien, die ähnlich einen Score über dich erstellen, wie es die SCHUFA tut (es gibt Unterschiede).

Die Unternehmen fragen oft zuerst die "Anderen" (günstigeren) Auskunfteien und wenn du dort gut ausschaust, dann fragt man die SCHUFA und macht sich die Mühe, dich selbst zu überprüfen. Schonmal in den Geschäftsbedingungen von Telekommunikationsunternehmen geschaut, wen die alles fragen? Meines fragt alle oben erwähnten Auskunfteien.

Was sagt der SCHUFA-Score über mich aus?

Wie schon erwähnt, der Score gibt an, wie wahrscheinlich es ist, dass du deinen Zahlungsverpflichtungen nachkommst. Dabei gilt ganz generell: Je höher der Score, desto besser deine Bonität. Umso wahrscheinlicher zahlst du also deine Rechnungen.

Der SCHUFA-Score ist dabei sehr einfach, es ist ein Wert von 0 % bis 100 %.

Einen Score von 100% gibt es übrigens nicht, denn einen Zahlungsausfall kann man nie komplett ausschließen. Du könntest deinen Job verlieren, längere Zeit arbeitsunfähig sein, unvorhergesehene Zahlungen leisten müssen oder sogar sterben. Manche Dinge kann man nicht ausschließen.

Welcher SCHUFA-Score ist gut?

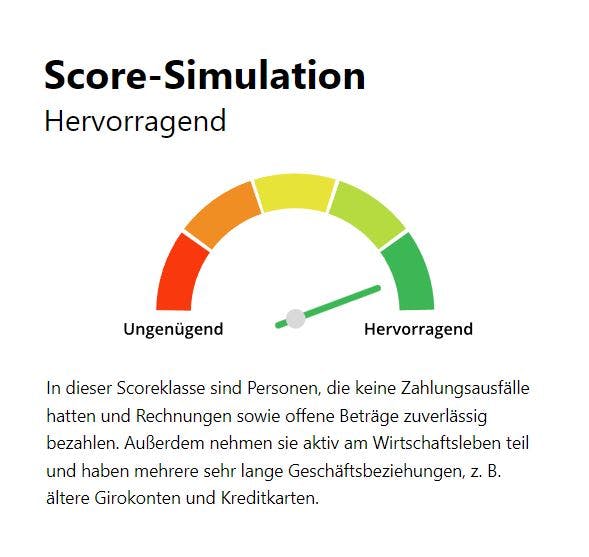

Die im Beispiel erwähnten 97% klingen gut? Der Score ist gut! Der SCHUFA-Score ist in verschiedene Scoreklassen eingeteilt. Ab einem Wert von 97,22 % wäre dein Score "hervorragend" und damit in der höchsten Scoreklasse.

Die Scoreklassen heißen:

Hervorragend (ab 97,22 %)

Bist du in dieser Klasse, dann hast du keine Zahlungsausfälle und deine Rechnungen immer pünktlich bezahlt. Außerdem hast du schon sehr lange Geschäftsbeziehungen (Girokonto, Kreditkarte, usw.) und das belegt deine gute Zahlungsfähigkeit. Etwa 74,2 % aller Personen in Deutschland sind in dieser Klasse.

Gut (93,54 bis 97,21 %)

Wenn du in dieser Klasse bist, dann zahlst du deine Rechnungen in der Regel pünktlich, nimmst aktiv am Wirtschaftsleben teil und hast bereits längere Geschäftsbeziehungen. Etwa 12,6 % aller Personen in Deutschland haben diese Klasse.

Akzeptabel (85,89 bis 93,53 %)

Bist du Teil dieser Scoreklasse, so zahlst auch du deine Rechnungen in der Regel zuverlässig, allerdings sind deine Geschäftsbeziehungen noch von kurzer Dauer. In Ausnahmefällen kann es bei dir auch Zahlungsausfälle gegeben haben, offene Beträge hattest du allerdings immer beglichen. Etwa 3,5 % aller Personen in Deutschland befinden sich in dieser Klasse.

Ausreichend (30,00 bis 85,88 %)

In dieser Klasse befindest du dich, wenn deine Geschäftsbeziehungen sehr kurz und noch nicht sehr aussagefähig sind. Es kann sein, dass es bei dir höhere finanzielle Belastungen gibt (Ratenkredite oder Rechnungskäufe). Außerdem kann es sein, dass es Zahlungsausfälle gab, offene Beträge hast du allerdings bereits beglichen. Etwa 0,8 % aller Personen in Deutschland sind in dieser Klasse.

Ungenügend (bis 29,99 %)

Bist du in dieser Klasse, dann hast du Zahlungsausfällen, die nicht beglichen sind. Du hast also Rechnungen nach mehrfacher Mahnung nicht bezahlt oder Insolvenzverfahren laufen. Der Weg aus dieser Klasse heraus führt nur über die Bezahlung der offenen Forderungen. Etwa 8,9 % aller Personen in Deutschland befinden sich in dieser Klasse.

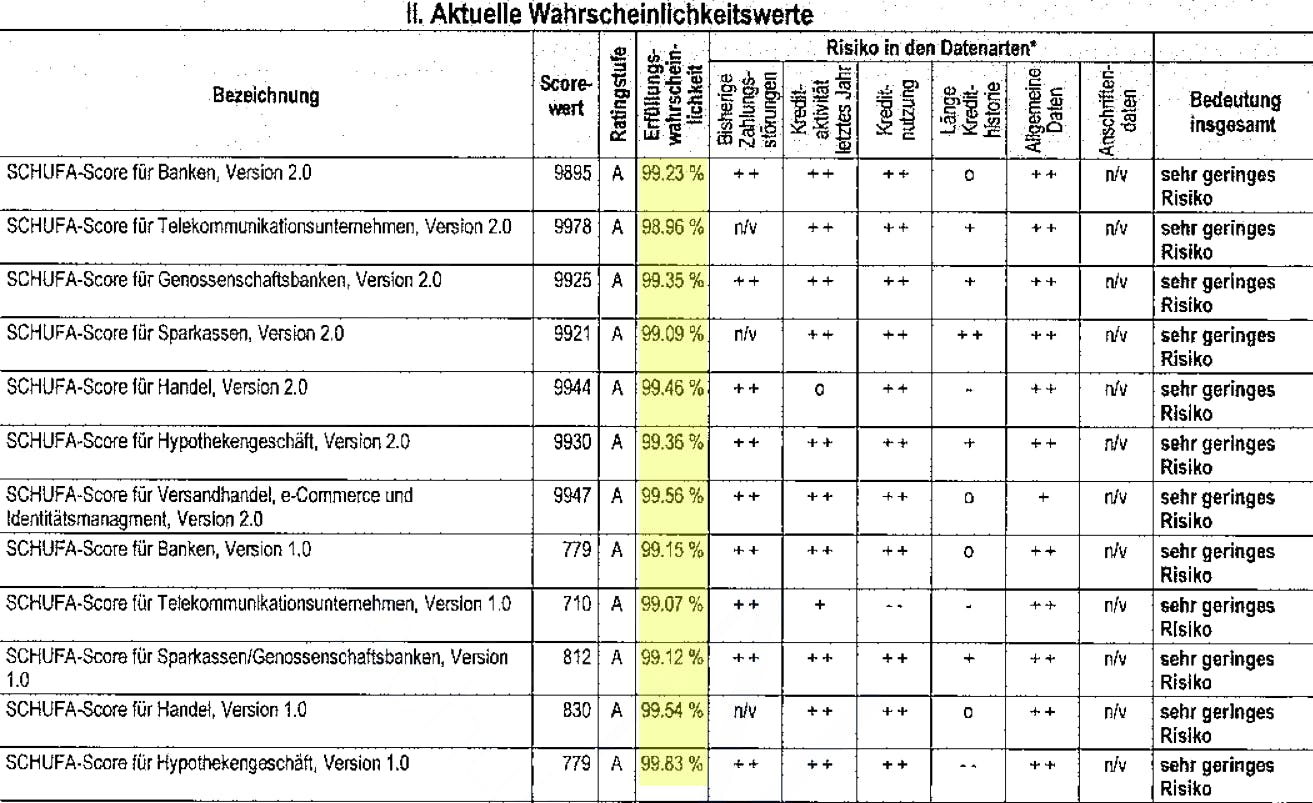

Diese Zahlen gelten für den SCHUFA-Basisscore und den SCHUFA-Score-Simulator. Bei manchen SCHUFA-Branchenscores können die Scorewerte und die Einordnung in die Klassen abweichen. Doch was bedeutet das jetzt?

Was ist der Basisscore und was ein Branchenscore?

Basisscore

Der SCHUFA Basisscore ist nur für deine Augen bestimmt. Das bedeutet, dass Unternehmen oder Banken diesen Score nicht sehen werden, wenn sie deinen Score abfragen.

Es handelt sich um den Score, den du mit deiner Selbstauskunft oder (SCHUFA Datenkopie nach Art.15 DS-GVO) erhältst.

Es ist übrigens auch der Score im SCHUFA-Score-Simulator und der, den du bei bonify online einsehen kannst. Der Basisscore ist branchenübergreifend und auch er drückt die Wahrscheinlichkeit einer zuverlässigen Rückzahlung aus. Ein hoher Scorewert steht auch hier für ein geringes Ausfallrisiko.

Der Wert für den Basisscore wird grundsätzlich am Anfang eines jeden Quartals neu berechnet. Er ist generell ähnlich den Branchenscores, wobei der Branchenscore für Banken wohl höher in den Basisscore einzahlt. Wohl, weil es sich hierbei um den wichtigsten Score handelt.

Ein Branchenscore ist dann also passend auf eine Branche ausgelegt. Es gibt den Score für Online-Handel, für Banken oder Telekommunikation. Auch sie werden auf deiner Datenkopie aufgeführt und werden dem Unternehmen der passenden Branche bei Anfrage übermittelt. Berechnet wird er live bei der Anfrage.

Auch die Branchenscores haben einen Wert zwischen 0 und 100 %. Zusätzlich gibt es hier Ratingstufen. Die Stufen A bis M für Personen ohne offene Negativmerkmale (also etwa die ersten 5 Scoreklassen) und die Stufen N,O und P für die letzte Scoreklasse (Personen mit offenen Negativmerkmalen.

Zusätzlich gibt es hier noch eine Risikobedeutung - wie gesagt, bei Branchenscores.

Ab 97,5% sehr geringes Risiko

95% bis 97,5% geringes bis überschaubares Risiko

90% bis 95% zufrieden stellendes bis erhöhtes Risiko

80% bis 90 % deutlich erhöhtes bis hohes Risiko

50% bis 80% sehr hohes Risiko

und unter 50% sehr kritisches Risiko

Du siehst, die Risikokategorien sind fast mit den Scoreklassen vergleichbar, jedoch sind sie nicht so zu übersetzen.

Du möchtest mehr über die anderen Branchenscore-Tabellen erfahren? Hier findest du alles zu den SCHUFA-Score-Tabellen und Branchenscores.

Was ist denn dann der „echte“ SCHUFA-Score?

Natürlich sind alle echt. Für dich ist der Basisscore interessant, weil er nicht unnötig kompliziert ist. Keine komplizierten Ratingstufen oder komische Bezeichnungen für ein Risiko. Das kannst du irgendwie anwenden, spielt aber für dich gar keine Rolle. Was für dich zählt, ist der Score gut und stimmen die Einflussfaktoren (SCHUFA-Einträge)?

Auch die Branchen zusammenzufassen ist für dich sinnvoll, im Bild siehst du gelb markiert den minimalen Unterschied nach Branchen. Dabei sollte der wichtigste Score am entscheidendsten sein.

Was beeinflusst den SCHUFA-Score?

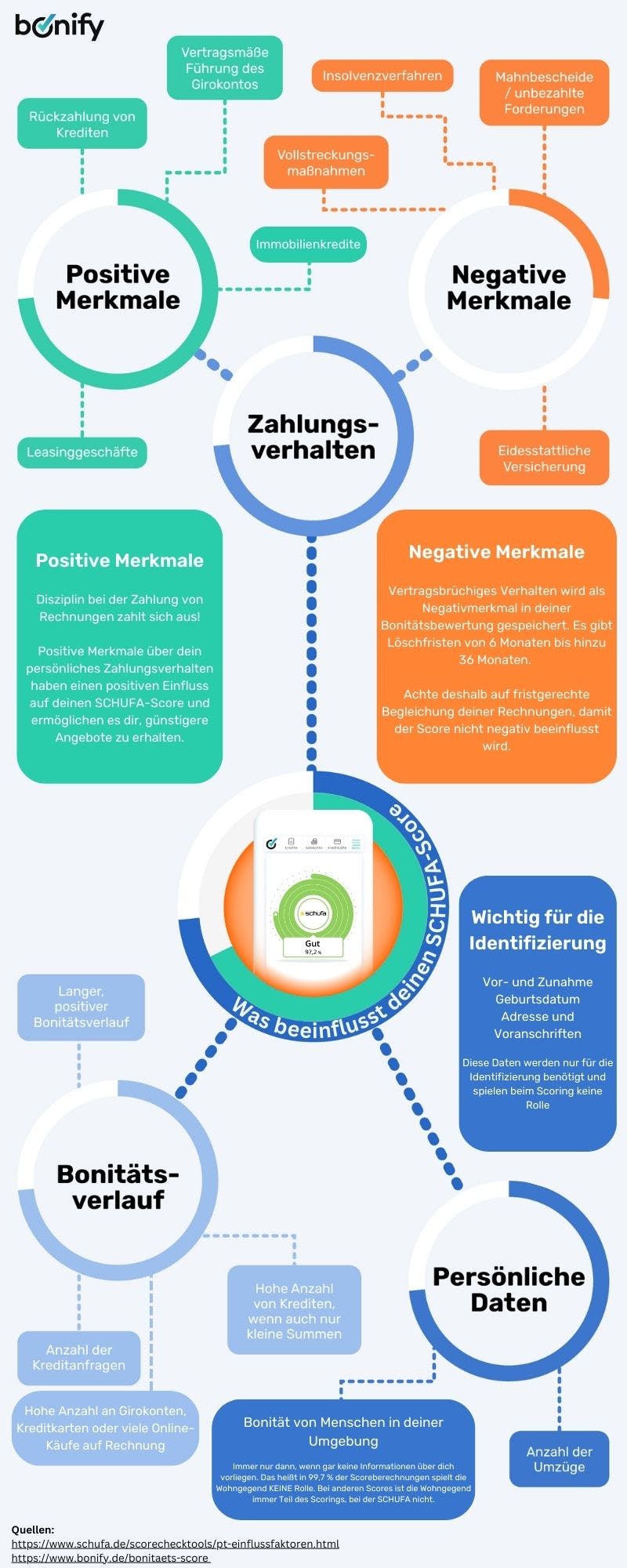

Wichtige Einflussfaktoren deines Scores (gilt für Branchen- und Basisscore). Lese hier weiter, um Genaueres dazu zu erfahren oder schau direkt auf die Grafik unten.

Eine konkrete Kreditanfrage

Kreditkarten, Kredite, Girokonten oder jedes Produkt, für das ein Anbieter finanziell in Vorleistung geht. Je mehr solcher Anfragen, umso höher der Finanzbedarf und somit steigt das Risiko.

Kreditanfrage bedeutet - du fragst nach einem Kredit. Erkundigst du dich nach Kreditkonditionen oder vergleichst Kreditangebote - dann achte auf Konditionsanfragen! Diese Konditionsanfragen werden gespeichert, jedoch nicht für das Scoring berücksichtigt, die Anbieter sprechen dann oft von “schufaneutralen Anfragen”.

Deine Kredithistorie

Ein Kredit ist erstmal eine finanzielle Belastung. Das wird bei der Berechnung des Scores berücksichtigt. Mehrere Kredite fallen dann besonders ins Gewicht.

Bei vertragsgemäßer Rückzahlung wirkt sich der Kredit positiv aus. Manchmal kann der Score also mit einem laufenden Kredit besser sein, als ohne.

Kreditnutzung: Kreditverträge wirken sich auf den Score aus

Du hast weniger Geld zur Verfügung, wenn du Rückzahlungen leisten musst. Das spielt eine Rolle. Auch das Volumen, die Gesamtbelastung und die Laufzeit. Wird im Zeitverlauf klar, dass du die Verträge erfüllst, verbessert sich dein Score. Hier zählen nicht nur Kredite, sondern auch Kreditkarten.

Zahlungsstörungen, nicht erfüllte Zahlungsverpflichtungen und offene, unbestrittene Forderungen

Nicht nur eine Zahlungserinnerung ist hier gemeint, sondern Zahlungsstörungen, die

zweimal gemahnt worden sind.

Zwischen beiden Mahnungen müssen zusätzlich mindestens vier Wochen liegen.

Außerdem muss der Gläubiger den Schuldner über die mögliche Meldung an eine Auskunftei/ die SCHUFA unterrichtet haben.

Wenn der Forderung nicht widersprochen wurde und die letzte Frist verstrichen ist, kann die Information an die SCHUFA gemeldet werden.

Auch wenn eine Forderung durch ein rechtskräftiges Urteil festgestellt wurde oder ein Schuldtitel vorliegt, können Informationen gespeichert werden.

Wenn ein Vertragsverhältnis aufgrund von Zahlungsrückständen fristlos gekündigt wird, kann auch diese Information gemeldet werden. Auch hier muss der Gläubiger den Schuldner vorab über die Meldung an eine Auskunftei informieren.

Alle Merkmale, die gesammelt und gespeichert werden, beeinflussen deinen Score. Besonders wichtig sind die Punkte, nach denen dich auch der Score-Simulator (weiter unten) fragt (Girokonten, Kreditkarten, Ratenkredite, Immobilienkredite, Online Käufe auf Rechnung, Umzüge und Zahlungsausfälle). Manches wirkt sich positiv, manches negativ aus.

Infografik darüber, was deinen SCHUFA-Score beeinflusst:

Wie wird der SCHUFA-Score berechnet?

Butter bei die Fische? Leider können wir dir nicht im Detail verraten, wie dein Score zustande kommt. Das weiß nur die SCHUFA und der Bundesgerichtshof hat 2014 in einem Urteil beschlossen, dass die Berechnungsformeln von Auskunfteien dem Geschäftsgeheimnis unterliegen und daher nicht offengelegt werden müssen.

Allerdings ist das jetzt wieder nicht wildes sammeln und zusammensetzen von Werten und ohne jede Kontrolle. Keine Sorge! Die Formel zur Berechnung des Scores ist der zuständigen Datenschutzbehörde bekannt und wird von ihr und unabhängigen Wissenschaftlern kontrolliert:

Hochschule für Technik und Wirtschaft des Saarlandes (Fachbereich Mathematik, Ingenieurwissenschaften)

Frankfurt University of Applied Sciences; Frankfurt (Fachbereich Informatik)

Die rechtliche Grundlage für das Sammeln und Speichern der Daten, sowie die Berechnung des Scores liefert übrigens die europäische Datenschutz-Grundverordnung (DSGVO) und das Bundesdatenschutzgesetz (BDSG).

Was wir dir sagen können

Die SCHUFA, und auch andere Auskunfteien, sammeln eine Vielzahl an Daten über dich als Verbraucher und berechnen auf dieser Grundlage deinen Score.

Für gewöhnlich speichern Auskunfteien unter anderem folgende Daten:

Personendaten, wie Name, Geburtsdatum und Anschrift

Informationen zu Bankkonten, Kreditkarten und Krediten (inklusive Dispokredit)

Laufende Handy- und Leasingverträge

Bürgschaften

Konten bei Versandhändlern

Negativmerkmale, wie Insolvenzverfahren oder fällige, angemahnte und unbeglichene Forderungen (z. B. nicht gezahlte Kreditraten)

Im Falle der SCHUFA gilt Folgendes:

Wichtig für deine Identifizierung sind

Vor- und Zunahme

Geburtsdatum

Adresse und Voranschriften

Wichtig für die Scoreberechnung sind

Girokonten und Kreditkarten

Bürgschaften

Ratenkredite und Immobilienkredite

Mobil-Leasing / Mietkauf

Anfragen zu Girokonten, Kreditkarten, Bürgschaften, Krediten, Leasing und Mietkauf

Vertrags- und Kreditlaufzeiten

Bestimmte Daten dürfen allerdings nicht von Auskunfteien gespeichert werden.

Auch die SCHUFA speichert keine Daten über:

Beruf, Arbeitgeber und Einkommen

Vermögen und Kapital

Familienstand

Religion

Nationalität

Mithilfe dieser Informationen und den streng gehüteten Berechnungsformeln ermitteln Auskunfteien deinen Bonitätsscore. Sie ziehen also aus deiner bisherigen Zahlungszuverlässigkeit Rückschlüsse auf die Wahrscheinlichkeit deines zukünftigen Zahlungsverhaltens.

Quelle: https://www.schufa.de/scorechecktools/pt-einflussfaktoren.html

Wie funktioniert das Scoring bei der SCHUFA genau?

Ein Beispiel: Personen mit 1 oder 2 Kreditkarten sind bei Zahlungen oft zuverlässig und haben kaum Zahlungsausfälle. Das Risiko eines Zahlungsausfalls ist also gering. Anders bei Personen mit 5 Kreditkarten, hier ist ein Zahlungsausfall häufiger der Fall. Je mehr Kreditkarten, umso höher das Risiko.

Die Kreditkarte ist nur ein Fall, genauso schaut sich die SCHUFA deine Kredite an, das Alter deines Girokontos und vieles mehr. Jetzt werden die passenden Gruppen für dich gesucht und das Risiko der Gruppen berechnet und kombiniert. Aus diesem Risiko ergibt sich dein Score.

Wichtig zu wissen ist:

Beim SCHUFA-Scoring werden zu einer Person Gruppen von Menschen mit ähnlichen Informationen gesucht.

Der Score spiegelt das bisherige Finanzverhalten in diesen Gruppen wider.

Je umfangreicher die vorliegenden Informationen sind, desto genauer kann der Score berechnet werden.

Tipp: Mehr über das Scoring bei der SCHUFA erfährst du hier (schufa.de).

Woher stammen die Daten zur Berechnung?

Auskunfteien, wie die SCHUFA, erhalten ihre Daten einerseits aus öffentlichen Quellen, andererseits von Vertragspartnern. Bestimmte Informationen, wie beispielsweise laufende Insolvenzverfahren, stehen allen Auskunfteien gleichermaßen in öffentlichen Registern und Verzeichnissen zur Verfügung.

Vertragspartner heißt, dass ein Unternehmen einen Informationsaustausch mit einer oder mehreren Auskunfteien vereinbart hat. Fällt beispielsweise ein Kunde eines Online-Händlers mit schlechtem Zahlungsverhalten auf, wird die kooperierende Auskunftei darüber in Kenntnis gesetzt (siehe: SCHUFA-Hinweis) und es erfolgt ein SCHUFA-Eintrag zu dieser Person. In diesem Fall ein negativer SCHUFA-Eintrag.

Die SCHUFA hat fast 10.000 Vertragspartner und ist mit Daten über fast 69 Millionen Menschen die größte Auskunftei Deutschlands, mit dem größten Datenpool.

Die über dich vorhandenen Informationen werden jedoch nicht für immer gespeichert. Es gibt Löschfristen für Auskunfteien. Kreditanfragen werden 12 Monate gespeichert (und sind 10 Tage für Vertragspartner sichtbar), die meisten Einträge werden jedoch 36 Monate gespeichert. Ein Restschuldbefreiungsverfahren wird nur noch sechs Monate vermerkt.

Mehr zu den Löschfristen der Bonitätseinträge findest du hier.

Wie hoch ist mein Score?

Es gibt mehrere Wege, deinen SCHUFA-Score kostenlos abzufragen:

eine Selbstauskunft nach Artikel 15 der Datenschutz-Grundverordnung. Mit Inkrafttreten der DSGVO gilt auch ein neues Auskunftsrecht für Verbraucher. Alle Unternehmen, also auch Auskunfteien, sind dazu verpflichtet, dir alle über dich gespeicherten Informationen zukommen zu lassen.

Du möchtest von diesem Recht Gebrauch machen? In diesem Artikel zeigen wir dir, wie du deinen SCHUFA-Score mit einer kostenlosen Selbstauskunft oder mit bonify abfragen kannst. Wichtig ist es immer, die SCHUFA-Daten auf Korrektheit zu überprüfen.

SCHUFA-Basisscore kostenlos & online einsehen

Einfacher geht es mit bonify! Bei bonify hast du die Möglichkeit, deine Bonitätsdaten sowie deinen Score online abzufragen. Ja, du siehst deinen originalen SCHUFA-Basisscore und SCHUFA-Einträge bei uns.

Als Teil der SCHUFA-Transparenzoffensive dürfen wir dir deine SCHUFA-Daten anzeigen, direkt online und kostenlos! Du musst keine Datenkopie beantragen und warten, nur um deinen Score zu kennen.

Wir benachrichtigen dich bei Score-Änderungen oder, wenn du einen negativen Eintrag bekommst! Per Push oder E-Mail, wie du möchtest. Nutze bonify im Web oder als App, registriere dich in zwei Minuten, dann 1 Minute fürs Identifizieren und du siehst Score und Einträge. Boom!

Ich habe falsche oder fehlende Daten entdeckt!

Fehlen Daten oder sind sie falsch? Hast du den Fehler mit bonify gefunden, dann klicke beim entsprechenden Eintrag auf „Fehler melden“. Folge nun den Anweisungen auf dem Bildschirm und dir wird geholfen.

Fehlende positive Informationen könnten deinen Score verbessern, wenn du sie einreichst oder korrigierst. Falsche Negativdaten können den Score verschlechtern. Daher prüfe deinen Score regelmäßig.

Wenn zum Beispiel ein Kredit bei der SCHUFA nicht gespeichert ist, arbeitet der Kreditgeber vielleicht nicht mit der SCHUFA zusammen. Es gibt aber auch Fälle, in denen ein Vertragspartner es versäumt hat, die SCHUFA darüber zu informieren.

So kannst du dich an die SCHUFA wenden:

Telefon:

0611 – 92780 (montags bis freitags von 8 Uhr bis 19 Uhr).

Per Post:

SCHUFA Holding AG

Privatkunden ServiceCenter

Postfach 10 34 41

50474 Köln

Tipp: Lies hier mehr darüber, wie du SCHUFA-Einträge löschen lassen kannst.

Seit kurzer Zeit gibt es bei der SCHUFA den SCHUFA-Score-Simulator. Er hilft dir, deinen SCHUFA-Score besser zu verstehen und simuliert nach ein paar Fragen deinen persönlichen Score.

Du beantwortest sieben Fragen zu deiner finanziellen Situation, nämlich zu:

deinem Girokonto,

Kreditkarten,

Ratenkrediten,

Immobilienkrediten,

Online Käufen auf Rechnung,

Umzügen und

Zahlungsausfällen

Als Ergebnis bekommst du die Simulation deines Scores in Form eines Wortes. Dein Score ist ungenügend bis hervorragend. Der SCHUFA-Score-Simulator macht den SCHUFA-Score transparenter und bestätigt einige Faktoren, die ihn beeinflussen. Außerdem erfährst du ebenso, warum diese Angaben für deinen Score von Bedeutung sind. Den SCHUFA-Score-Simulator findest du hier.

Auch bonify hat einen Score-Simulator. Mit dem bonify-Score-Simulator kannst du sehen, wofür dein Bonitätsscore ausreicht. Ist der Score gut genug für eine Kreditkarte oder einen Kredit? Ab welchem Score bekommst du einen Ratenkredit und wie weit bist du entfernt? Diese Fragen kann der bonify-Simulator beantworten. Zudem kannst du deinen Bonitätsscore, mit anderen in Deutschland, deinem Bundesland oder in deinem Alter vergleichen. Wie gut stehst du da? Das zeigt dir der bonify Score-Simulator.

Wie kann ich meinen SCHUFA-Score verbessern?

Du kannst deine SCHUFA-Score-Werte häufig nicht von heute auf morgen verbessern. Aber mit ein paar einfachen Schritten hilfst du deiner Bonität gehörig auf die Sprünge:

Zahle deine Rechnungen immer pünktlich. Das hat oberste Priorität.

Kündige ungenutzte Girokonten und Kreditkarten. Allerdings solltest du nicht die Konten und Kreditkarten kündigen, mit denen du über mehrere Jahre deine Zuverlässigkeit nachgewiesen hast. Das würde deinen Score vermutlich eher verschlechtern als verbessern.

Prüfe jeden Eintrag in seiner Bonitätsauskunft auf Richtigkeit.

Lass fehlerhafte Einträge löschen oder korrigieren.

Komme Ratenzahlungen jeglicher Art immer pünktlich nach.

Achte auf eine Balance zwischen seinen Einnahmen und Ausgaben.

Finanzielle Schwierigkeiten sind kein Weltuntergang. Kommuniziere mit dem Gläubiger, dann findet ihr eine Lösung. Das kann negative SCHUFA-Einträge verhindern.

Habe deinen SCHUFA-Score immer im Blick.

Mehr Tipps um deinen SCHUFA-Score zu verbessern findest du hier.

Was bringt mir der SCHUFA-Score?

Der SCHUFA-Score funktioniert als Kennzahl für Unternehmen, um deine Bonität besser einschätzen zu können. Bevor es Auskunfteien gab, hatten Banken und Unternehmen folgende Möglichkeiten deine Bonität einzuschätzen:

Sie fragen nach deinem Gehalt, schauen auf dein Auto und auf deinen Anzug. Sitzt deine Frisur? Bist du sympathisch? Alles auf Grün?

Diese Art des Scorings ist weder fair noch hilfreich. Ein Auto kann ich leihen, den Anzug auch. Sagen tut das nichts. Das Scoring soll Unternehmen vor Ausfällen und dich vor Überschuldung schützen.

Zusätzlich macht der Bonitätsscore Dinge möglich! Dadurch, dass der Score wirklich hilfreich ist, ist das Risiko für die Unternehmen tatsächlich geringer. Dadurch sinkt der Ausfallschaden und für dich fallen Preis und Zinsen.

Und das beste – du merkst es nicht einmal. Viele Unternehmen fragten nach deinem Score. Und du hast deinen Stromanbieter, du hast deinen Mobilfunkvertrag, du hast dein Konto und deine Kreditkarten. Du hattest keine Ahnung, dass eine Auskunftei im Spiel war.

Denn zu über 90 % der Personen "in der SCHUFA" liegen ausschließlich positive Einträge vor. Ohne jedes zögern bekommen sie Verträge mit tollen Konditionen und Kredite mit passenden Zinsen.

Wichtig ist: nicht der SCHUFA-Score entscheidet, die Unternehmen und Banken tun es. Der SCHUFA-Score soll bei der Entscheidungsfindung helfen. Wie erwähnt haben Banken und Unternehmen eigene Scoringverfahren.

Übrigens: Mit dem bonify-FinFitness-Feature kannst du nachvollziehen, wie Banken deine finanzielle Situation einschätzen.

Weitere interessante Seiten:

Woher bekommen Auskunfteien ihre Daten

Relevante bonify-Produkte:

SCHUFA-Basisscore kostenlos einsehen

Negative SCHUFA-Einträge einsehen