Positivmerkmale und deine Bonität

Bonitätsauskünfte enthalten nicht nur gefürchtete Negativmerkmale, sondern hauptsächlich Positivmerkmale. Die positiven Merkmale wirken sich – wie der Name schon sagt – positiv auf deine Bonität aus.

Zuletzt aktualisiert: 01.07.2023

Veröffentlicht am: 11.12.2018

Positivmerkmale werden bei Auskunfteien wie der SCHUFA und Creditreform Boniversum genauso gespeichert wie Negativmerkmale. Unter Positivmerkmalen versteht man positive oder neutrale Zahlungserfahrungen, die in deinen Bonitätsdaten gespeichert sind.

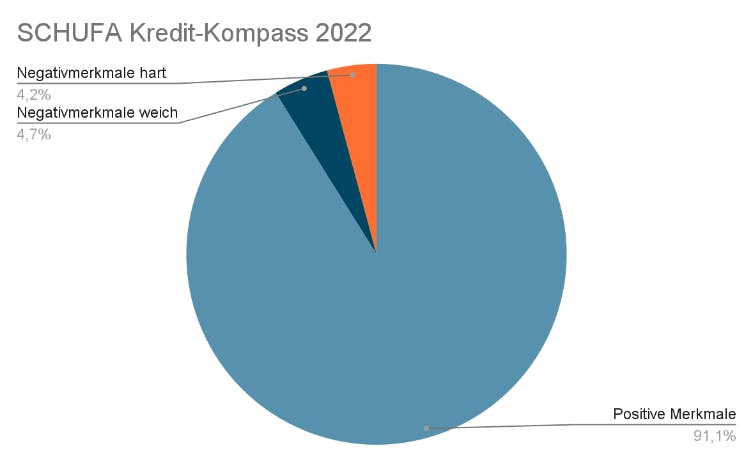

Unter Positivmerkmalen sind – allgemein ausgedrückt – vertragsgemäße Zahlungserfahrungen, die Unternehmen mit einem Verbraucher gemacht haben, zu verstehen. Ganze 90 Prozent der deutschen Verbraucher haben ausschließlich Positivmerkmale in ihren Bonitätsdaten bei der SCHUFA (Stand 2022).

Positivmerkmale in deiner Bonität verbessern deinen Score und erhöhen so deine Chance auf die Bewilligung deiner Kreditanträge. Welche Informationen genau unter Positivmerkmalen verstanden werden und wie sie deine Bonität beeinflussen, erfährst du in folgendem Artikel.

Was sind Positivmerkmale?

SCHUFA und Creditreform Boniversum sammeln kreditrelevante Vertrags- und Zahlungsinformationen. Neben Negativmerkmalen, also Informationen über Zahlungsrückständen oder Kreditausfällen, werden auch positive Informationen gespeichert. Dazu gehören:

Aufnahme eines Immobilienkredits

Vollständig zurückgezahlte Kredite

Ausgabe einer Kreditkarte mit Kreditrahmen

Eröffnung eines Girokontos

Einrichtung eines Versandhandelskontos

Wie beeinflussen Positivmerkmale meine Bonität?

Während sich Negativmerkmale nachteilig auf deine Bonität auswirken, verhält es sich bei Positivmerkmalen genau umgekehrt: Sie gelten für Institutionen, die deine Bonitätsauskunft einholen, als Indiz für Zuverlässigkeit und eine gute Zahlungsmoral. Auf diese Weise steigert ein Positivmerkmal deine Kreditwürdigkeit sogar. Wichtig sind positive Informationen in deinen Bonitätsdaten vor allem für Kreditinstitute. Insbesondere sie prüfen genau, ob ein Kreditnehmer in der Vergangenheit Zahlungen immer zuverlässig geleistet hat oder nicht.

Die in deinen Bonitätsinformationen vorhandenen Positivmerkmale steigern die Chance auf bewilligte Kreditanträge deutlich. Positivmerkmale verbessern nämlich die Prognosefähigkeit deines Bonitätsscore und vereinfachen den Kreditinstituten die Risikoeinschätzung. Es ist darum wichtig, sich mit eigener Bonität zu beschäftigen und regelmäßig zu überprüfen, ob die von Auskunfteien gespeicherten Daten korrekt sind.

Wie lange sind Positivmerkmale in meiner Bonitätsauskunft sichtbar?

Ähnlich wie bei den Negativmerkmalen sind auch die Löschfristen bei Positivmerkmalen unterschiedlich lang.

Kreditinformationen werden drei Jahre nach Rückzahlung gelöscht.

Kreditkartenkonten verschwinden direkt nach ordnungsgemäßer Kündigung.

Ebenfalls ist das bei Girokonten der Fall. Diese Merkmale werden direkt nach Vertragsauflösung gelöscht.

Mehr zu diesem Thema erfährst du in unserem Artikel über Löschfristen.

Wie kann ich meine Positivmerkmale einsehen?

Die eigene Bonität selbst zu kennen, ist wichtig. Nur so kannst du nachvollziehen, wie Auskunfteien dich einschätzen und was sie anderen Unternehmen über dich melden. Ob und welche Positivmerkmale über dich gespeichert sind, kannst du beispielsweise mit einer Selbstauskunft herausfinden.

Ohne Wartezeiten kannst du deine Bonitätseinträge bei bonify prüfen. bonify-Nutzer haben jederzeit die Möglichkeit, ihre Einträge von der Partnerauskunftei Creditreform Boniversum sowie ihren SCHUFA Basisscore online und kostenlos zu checken. Negative und Positive Merkmale der SCHUFA folgen in diesem Jahr. Dann kannst du deine Positivmerkmale ebenfalls bonify checken.

Zuletzt aktualisiert: 01.07.2023

Veröffentlicht am: 21.11.2024