5 Gründe für eine schlechte Bonität

Eine schlechte Bonität bringt viele Nachteile. Was eine schlechte Bonität ist, wie sie entsteht und was du dagegen tun kannst, erfährst du bei bonify.

Du möchtest dein neues Auto oder dein Traumhaus finanzieren, aber dein Kreditantrag wird von deiner Bank nach der Bonitätsprüfung abgelehnt? In vielen Fällen ist ein schlechter Bonitätsscore der ausschlaggebende Grund.

Deine Bonität hat außerdem Auswirkungen auf die Konditionen, die dir bei Krediten angeboten werden. Vergleichsweise schlechte Angebote oder hohe Zinssätze können auf eine schlechte Bonität zurückzuführen sein.

Wie es um deine Bonität bestellt ist, erfahren Unternehmen und Banken unter anderem anhand deines Bonitätsscores. Er gibt Aufschluss über die Wahrscheinlichkeit, mit der du deinen Zahlungsverpflichtungen nachkommen wirst.

Wiederholte Kreditanfragen, unbezahlte Rechnungen, viele Konten und Kreditkarten führen zu einem weniger guten Bonitätsscore. Allerdings kann es auch andere Gründe für eine schlechte Bonität geben.

Tipp: Bei bonify kannst du deinen Bonitätsscore kostenlos online abrufen. Ob von Boniversum oder SCHUFA.

Wie wird Bonität gemessen?

Die Bonität einer Person wird an Zahlungsfähigkeit und Zahlungsmoral gemessen. Bei der Bewertung der Bonität müssen also zwei Fragen beantwortet werden:

Stehen deine Einnahmen und Ausgaben in einem akzeptablen Verhältnis zueinander?

und

Wie verlässlich bist du deinen Zahlungsverpflichtungen in der Vergangenheit nachgekommen?

Um die Bewertung der Kreditwürdigkeit zu erleichtern und sie vergleichbar zu gestalten, wird die Bonität unabhängig durch Wirtschaftsauskunfteien bewertet. Auskunfteien sind etwa die SCHUFA, Creditreform Boniversum oder CRIF.

Anhand der ihnen vorliegenden Daten berechnen die Auskunfteien sogenannte Bonitätsscores. Die Scores sollen Zahlungsfähigkeit sowie dein bisheriges Zahlungsverhalten in Form einer Zahl ausdrücken. Der bekannteste Bonitätsscore ist der SCHUFA-Score. Die zur Scoreberechnung erforderlichen Daten erhalten die Auskunfteien aus:

Daten aus öffentlich zugänglichen Quellen (z. B. öffentlichen Schuldnerverzeichnissen oder Insolvenzmeldungen) und

Von ihren Vertragspartnern (z. B. Online-Shops, Telekommunikations- oder Energieanbieter)

Was ist eine schlechte Bonität?

Von einer schlechten Bonität ist regelmäßig bei einem SCHUFA-Score von 90 oder weniger die Rede. Der Score, den du mithilfe einer SCHUFA-Auskunft oder bei bonify einsehen kannst, spielt bei deiner Bonitätsbewertung also eine zentrale Rolle.

Der Score wird durch die Auskunftei errechnet und ergibt sich anhand der SCHUFA-Einträge, die der SCHUFA zu deiner Kreditwürdigkeit vorliegen. Der SCHUFA-Score kann einen Wert von 0 bis 100 annehmen – 100 steht dabei für eine optimale Bonität. Das bedeutet: Je höher der Score ist, desto höher ist die Wahrscheinlichkeit, dass du deine Rechnungen pünktlich begleichst. Ist dein SCHUFA-Score gut, hast du daher entsprechend gute Chancen, einen Kredit zu erhalten.

Bei der Beurteilung deiner Kreditwürdigkeit durch Creditreform Boniversum beginnt eine gute Bonität ab etwa 942 Punkten. Erreichst du einen niedrigeren Wert, gilt deine Bonität als weniger gut oder sogar schlecht und das Risiko eines Zahlungsausfalls als erhöht.

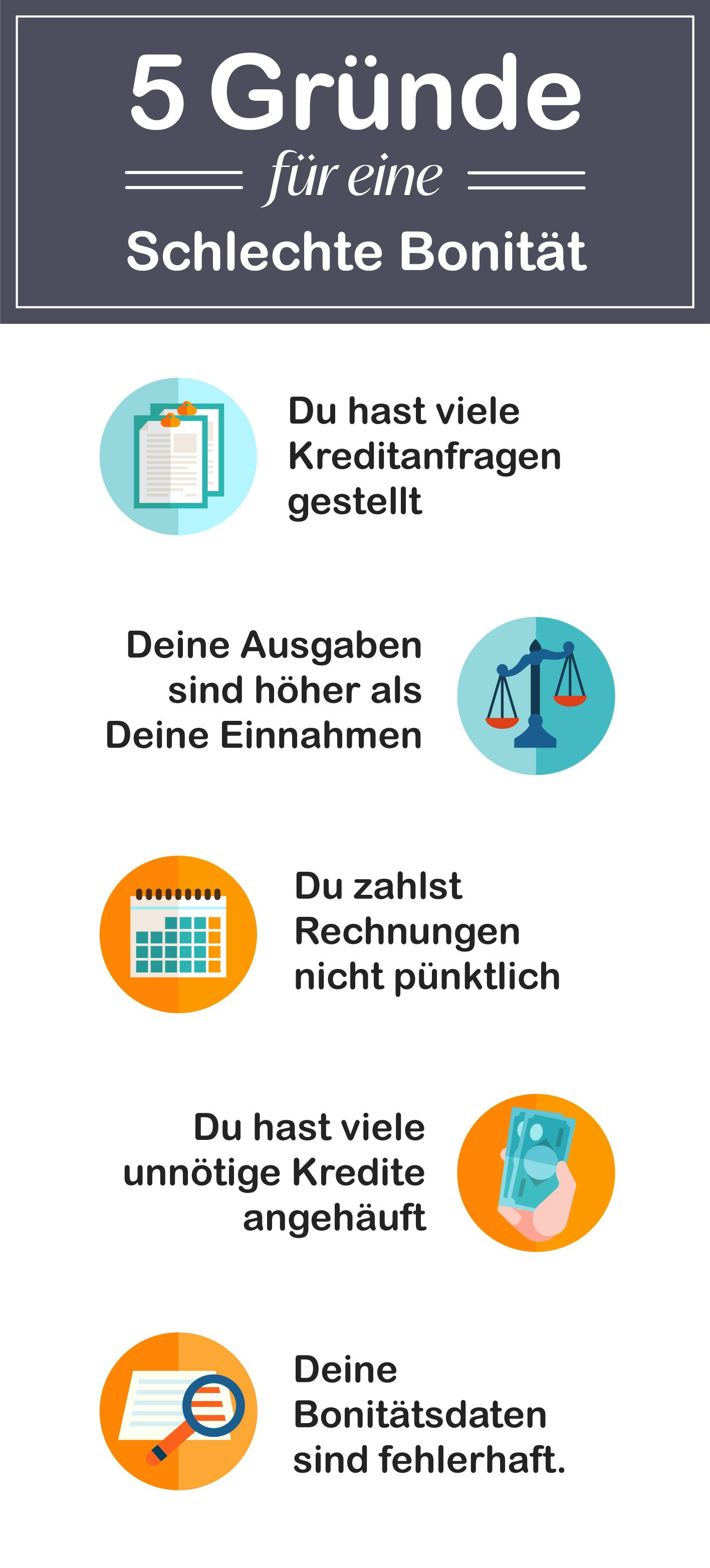

5 Ursachen für eine negative Bonität

Nachfolgend haben wir fünf Ursachen aufgelistet, die zu einer schlechten oder negativen Bonität führen können. Zusätzlich geben wir dir zu jeder Situation Tipps an die Hand, mit denen du eine schlechte Bonität vermeiden kannst.

1) Du hast zu viele Kreditanfragen gestellt.

Stellst du viele Kreditanfragen innerhalb eines kurzen Zeitraumes, kann es zu einer Verschlechterung deiner Bonität kommen. Warum? Den Auskunfteien signalisieren die häufigen Anfragen, dass es dir schwerfällt, einen Kredit zu bekommen. Da dies meistens an einer finanziellen Schieflage und/oder vorhandenen Negativmerkmalen liegt, stufen die Auskunfteien deine Bonitätsbewertung in der Folge herab. Das Resultat ist dann eine schlechte Bonität.

Tipp: Die Konditionsanfrage ist eine bonitätsneutrale Alternative zur Kreditanfrage. Banken können damit ohne Auswirkungen auf deine Bonität prüfen, ob du überhaupt für einen Kredit infrage kommst.

2) Deine Ausgaben sind höher als deine Einnahmen.

Kommst du immer wieder nur schwer mit deinen Rechnungen und finanziellen Verpflichtungen zurecht, ist es Zeit, deine Ausgaben zu überdenken. Banken erstellen bei der Berechnung deiner Bonität nämlich eine sogenannte “Haushaltsrechnung”. Dabei handelt es sich um eine Gegenüberstellung deiner Ausgaben und Einnahmen (wie die bonify-FinFitness). Im Ergebnis zeigt die Rechnung, wie viel Einkommen du etwa für Kreditraten zur Verfügung hättest.

Tipp: Um deine finanzielle Situation zu verbessern, lohnt es sich, deine monatlichen Ausgaben und Einnahmen zu dokumentieren. So kannst du besser überblicken, wie viel Geld du wofür ausgibst und wo Einsparpotenzial besteht.

3) Du zahlst Rechnungen nicht pünktlich.

Nicht oder zu spät bezahlte Rechnungen führen zu einer Verschlechterung deines Bonitätsscores. Bezahlst du deine Rechnungen hingegen pünktlich und in voller Höhe, zeugt das von einem guten Umgang mit deinen Zahlungsverpflichtungen. Pünktliche und vollständige Zahlungen haben somit einen positiven Einfluss auf deine Kreditwürdigkeit.

Tipp: Lass es nicht zu Mahnungen kommen! Mahnungen haben einen starken, negativen Einfluss auf deine Bonität.

4) Du hast viele unnötige Kredite angehäuft.

Kredite sind notwendig, wenn es um große Anschaffungen geht, die du nicht auf einmal bezahlen kannst. Häufige Verwendungszwecke sind zum Beispiel der Kauf einer Wohnung oder eines Autos. Auch die Finanzierung deines Studiums kann teuer werden und die Aufnahme eines Kredits nötig machen.

Allerdings gibt es auch Kredite, die nicht notwendig sind. Hierzu zählen 0%-Finanzierungen beim Kauf deines neuen Fernsehers. Außerdem bringen dich auch Ratenkredite für Ausgaben, die du dir eigentlich gar nicht leisten kannst, bringen dich in eine finanzielle Schieflage.

Ein weiteres prominentes Beispiel für “unnötige Kredite” ist der Dispokredit deines Girokontos. Die Dispozinsen sind vergleichsweise hoch und lohnt sich quasi nie. Günstiger wär es, einen Rahmen- oder Ratenkredit aufzunehmen.

Tipp: Verzichte möglichst auf mehrere Konsumentenkredite und versuche, sie pünktlich zurückzuzahlen. Bei einem dauerhaft überzogenen Konto solltest du über eine Umschuldung deines Dispokredites auf einen günstigen Ratenkredit nachdenken. bonify unterstützt dich bei der Analyse deiner Finanzsituation und der Auswahl passender Kreditangebote, wie etwa mit dem FinFitness-Kredit.

5) Deine Bonitätsdaten sind fehlerhaft.

Manchmal machen auch Auskunfteien Fehler. Darum ist es wichtig, deine Bonität stets im Blick zu behalten. Bei Auskunfteien hast du die Möglichkeit, mehrmals im Jahr eine kostenlose Selbstauskunft über deine Daten anzufordern. Die Selbstauskunft kannst du nutzen, um die gespeicherten Informationen auf ihre Richtigkeit zu prüfen.

Tipp: Wesentlich einfacher ist es mit bonify! Hier stehen dir deine Bonitätsdaten jederzeit online und kostenlos zur Verfügung. Fehlerhafte Einträge kannst du sofort erkenne und den Auskunfteien melden. Registriere dich jetzt kostenlos bei bonify, um deine Bonität zu überprüfen und deine Finanzsituation jederzeit im Auge zu behalten.

So kannst du deine Bonität verbessern

Du möchtest bald einen Kredit aufnehmen oder planst, eine größere Anschaffung in Raten abzubezahlen? Dann ist es sinnvoll, deine Kreditwürdigkeit nicht nur zu kennen, sondern sie bei Bedarf aktiv zu verbessern. Schließlich können deine Scorewerte darüber entscheiden, ob dein Kredit oder dein Ratenkauf bewilligt werden.

Mit welchen einfachen Mitteln du deine Bonität aktiv verbessern kannst, haben wir hier für dich zusammengefasst:

Deine Bonitätsdaten regelmäßig prüfen & falsche Einträge korrigieren lassen

Häufige Wechsel des Girokontos vermeiden

Möglichst nur eine oder zwei Kreditkarten nutzen

Nicht genutzte Girokonten & Kreditkarten kündigen, wenn du mit ihnen nicht deine Zahlungszuverlässigkeit nachweist

Eine Anfrage der Kreditkonditionen erst einmal der Kreditanfrage vorziehen

Häufige Wohnortswechsel vermeiden

Rechnungen und Kreditraten pünktlich zahlen

Nicht zu viele Ratenkredite kurz hintereinander aufnehmen

Einen Überblick über deine Finanzen verschaffen & Finanzen optimieren

Dabei, deine Finanzen effektiv zu managen, hilft dir bonify. Der Finanzmanager und unser FinFitness-Tool sind dafür gemacht, dir bei der Übersicht und Bewertung deiner finanziellen Situation zu helfen.

Deine Finanzen mit bonify optimieren

Bei bonify kannst du deine Bonität jederzeit kostenlos zu prüfen. Zum einen kannst du deinen SCHUFA Basisscore sowie deinen Bonitätsindex von Creditreform Boniversum checken. Negative, über dich gespeicherten Bonitätsdaten kannst du einsehen und – falls nötig – direkt bei Creditreform Boniversum korrigieren lassen. Bereits solche Korrekturen können deine Chancen auf eine positivere Bonitätsbewertung stark erhöhen. Auch SCHUFA-Einträge wirst du in Zukunft bei bonify einsehen können, eine solche Lösung ist ebenfalls in Planung. Wir arbeiten dran!

Zum anderen hast du die Möglichkeit, den bonify-Finanzmanager zum aktiven Verbessern deiner Bonität zu verwenden. Der Finanzmanager analysiert dazu deine finanzielle Situation und gibt dir wertvolle Tipps, die deiner Bonität auf die Sprünge helfen können. Du willst direkt damit starten, deine Bonität zu verbessern? Dann melde dich einfach auf bonify an und optimiere deine FinFitness!