- Bonify

- Wie wir helfen

- Anmeldung

So funktioniert dein Bonitätsscore mit bonify

Der Bonitätsscore ist sehr wichtig. Dennoch wissen die wenigsten eigentlich Bescheid, was es damit auf sich hat und wie er funktioniert. Bei bonify kannst du deinen Score von Boniversum und den SCHUFA-Basisscore kostenlos und online einsehen!

Wie funktioniert es?

Wenn du dich bei bonify registriert hast, dann hast du dich auch eindeutig identifiziert. Jetzt können wir dir deine Bonitätsscores anzeigen. Du kannst bei bonify zwei Bonitätsscores sehen:

Deinen SCHUFA-Basisscore und

deinen Score von Boniversum.

Die SCHUFA und Boniversum sind Auskunfteien. Beide sammeln Daten über Verbraucher und berechnen ihren Bonitätsscore. Für die Berechnung werden mathematisch-statistische Verfahren angewendet.

Auskunfteien sammeln verschiedene Daten aus unterschiedlichen Quellen und geben diesen Informationen unterschiedlich hohen Einfluss auf deinen Score. Die Berechnung der Scorewerte ist also unterschiedlich. Sogar die Scorewerte und Scoreklassen unterscheiden sich.

Kurz: Ein Score kann also durchaus hervorragend sein, während dein zweiter Score “nur” gut oder sogar ausbaufähig ist. (mehr dazu hier).

Wichtig: Es fließen keine Daten zu deinem Einkommen, Beruf oder Vermögen in die Berechnung der Auskunftei ein. Auch dann nicht, wenn du dein bonify-Konto mit deinem Bankkonto verknüpfst!

Hast du negative Einträge in deiner Bonität?

Negativ-Einträge in deiner Bonität sind zum Beispiel offene Forderungen, Inkasso- oder Gerichtsdaten, die die Auskunftei über dich gespeichert hat. Manche Negativ-Einträge führen bei Boniversum dazu, dass kein Bonitätsscore berechnet wird (z. B. Gerichtsdaten); manche Negativ-Einträge verschlechtern die Höhe deines Bonitätsscores. Negativ-Einträge dürfen nur für eine bestimmte Zeit von der Auskunftei gespeichert werden (siehe: Löschfristen).

Hast du keine negativen Einträge in deiner Bonität?

Falls du keine Negativ-Einträge hast, hängt die Höhe deines Bonitätsscores davon ab, zu welchen statistischen Vergleichsgruppen du gehörst. Dies bedeutet, dass dein Bonitätsscore mathematisch-statistisch anhand von Merkmalen wie Alter, Wohnort oder auch der Anzahl bestehender Verträge ermittelt wird. Wobei hier Alter und Wohnort bei den SCHUFA-Scores keine Rolle spielen, wenn andere Informationen vorliegen. (Mehr zu den verschiedenen Scoring-Methoden hier)

Was ist Scoring?

Damit Kreditmärkte zuverlässig funktionieren, muss der Kreditanbieter (also die Bank oder dein Handyvertragsanbieter) dem Kreditnachfrager (in diesem Falle dir) vertrauen können, dass du den Zahlungsverpflichtungen vertragsgemäß nachkommst.

Scoring gibt Unternehmen und Banken die Möglichkeit, Chancen und Risiken der Kreditvergabe nachhaltig und besser einzuschätzen, sowie Zahlungsausfälle zu minimieren, indem sie vor Vertragsabschluss prüfen, wie gut dein Score ist.

Das hat zur Folge, dass Kreditausfallkosten und gleichzeitig der durchschnittliche Kreditzinssatz gesenkt werden. Kreditscoring spielt so nicht nur eine wichtige Rolle für einzelne Unternehmen / Kreditgeber, sondern leistet auch einen wesentlichen Beitrag für einen gesunden Kreditmarkt und eine funktionierende Volkswirtschaft.

Wie funktioniert Scoring?

Auskunfteien berechnen basierend auf einem statistisch-mathematischen Verfahren den Bonitätsscore. Es gibt in Deutschland vier große Auskunfteien.

Hierzu gehören die SCHUFA, die Creditreform Boniversum, Crif und Informa Solutions (Arvato/ Infoscore/ Experian). Unternehmen arbeiten meist mit mehreren Auskunfteien zusammen, um die Zahlungswahrscheinlichkeit des Kunden besser einschätzen zu können.

Die Beziehung zwischen den Auskunfteien und den Unternehmen funktioniert nach dem Reziprozitätsprinzip: Die Auskunftei stellt den Unternehmen Daten zur Verfügung, im Gegenzug möchte die Auskunftei Zahlungserfahrungen von den Unternehmen erhalten. So wächst die Datenbank der Auskunfteien und bleibt immer aktuell.

Da allerdings verschiedene Unternehmen mit unterschiedlichen Auskunfteien zusammenarbeiten, können sich die Datensätze der Auskunfteien voneinander unterscheiden.

Nicht nur die Datensätze, sondern auch das Berechnungsverfahren ist von Auskunftei zu Auskunftei unterschiedlich, denn das unterliegt dem Geschäftsgeheimnis. So ist die genaue Zusammensetzung des Scores auch nicht zu 100 % für Verbraucher nachvollziehbar. Das kann manchmal für Verwirrung und Ärgernis sorgen. Worauf du aber achten kannst und achten solltest, erfährst du im Artikel über die verschiedenen Scorewerte.

Welche Daten werden für das Scoring verwendet?

Dein Score wird von Auskunfteien basierend auf folgenden Daten berechnet:

Personendaten (Name, Geburtsdatum, Geschlecht, Adresse), wobei weder der Name (er dient nur der Identifizierung) noch das Alter oder das Geschlecht bei den SCHUFA-Scores eine Rolle spielen, sofern andere Daten vorliegen.

Zahlungserfahrungen (vor allem Zahlungsunregelmäßigkeiten, aber auch positive Merkmale, wie die erfolgreiche und pünktliche Zahlung eines Kredites)

Inkassodaten (Rechnungen, die nach der 2. Mahnung noch nicht beglichen sind)

Gerichtsdaten (sog. harte Negativmerkmale, wie Haftbefehle oder eidesstattliche Versicherungen)

Insolvenzverfahren (Wenn du Privatinsolvenz anmelden musst, da du nicht in der Lage bist, deine Zahlungsverpflichtungen zu begleichen)

Existierende Kreditverpflichtungen

Nicht gespeichert und berücksichtigt werden bei der Ermittlung des Scores Daten zur Einkommenssituation, zu deinem Arbeitgeber, dem Familienstand oder der Konfession. Auskunfteien wissen also nicht, wie viel Geld du verdienst oder angespart hast!

Bewirbst du dich allerdings auf einen Kredit oder eine neue Wohnung, wird dein Einkommen, Anstellungsverhältnis und Familienstand oft separat herangezogen. In diesem Fall allerdings von deinem Kreditgeber, der Bank oder potenziellen Vermieter. Am Ende entscheidet auch nicht der Bonitätsscore, ob du deinen Kredit bekommst, sondern der Kreditgeber oder die Bank. Der Score soll bei der sinnvollen Entscheidungsfindung helfen.

Was bedeutet dein Score?

Hast du einen hohen Score, bedeutet das, dass du in der Vergangenheit deinen Zahlungsverpflichtungen immer vertragsgemäß nachgekommen bist. Das wird belohnt! So erhöhst du deine Chancen auf einen Vertrags- oder Kreditabschluss sowie auf eine neue Wohnung.

Hast du einen niedrigen Score, bedeutet das, dass bei dir die Wahrscheinlichkeit eines Zahlungsausfalles höher ist (siehe Tabelle). Im Extremfall kann das dazu führen, dass du bei zukünftigen Vertragsentscheidungen abgelehnt wirst.

Wenn du bei bonify eine Bonitätsprüfung durchführst, werden dir die Bonitätsdaten und der Score unserer Partnerauskunftei, der Creditreform Boniversum, angezeigt. Außerdem kannst du deinen SCHUFA-Score (Basisscore) sehen.

Für beide gilt: Je höher der Score, desto besser! Das war es jedoch fast schon, mit den Gemeinsamkeiten.

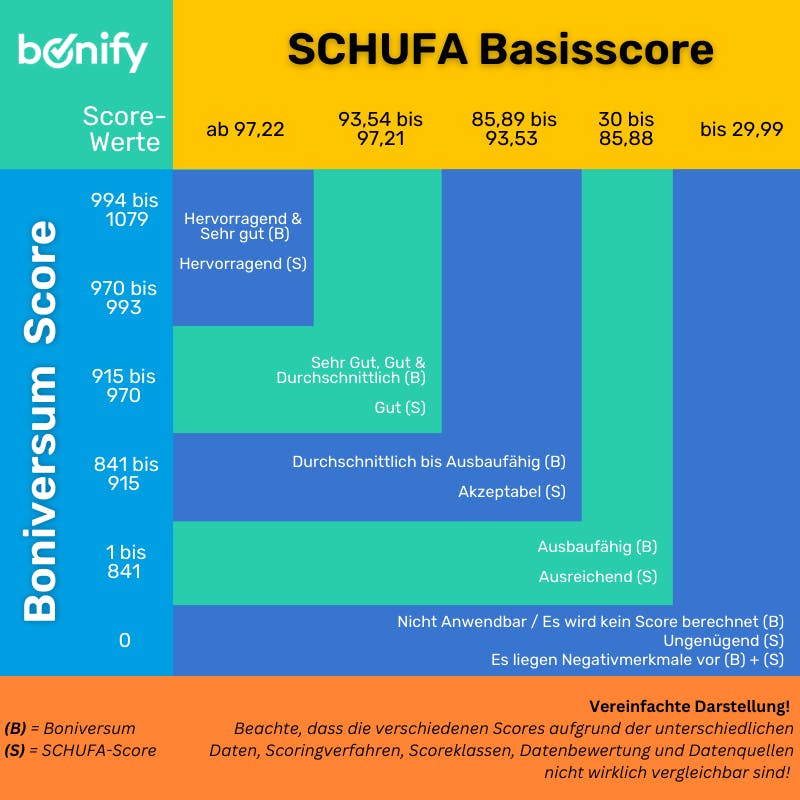

Beide Scores haben verschiedene Scorewerte. Diese sind in unterschiedliche Score-Klassen eingeteilt. Bei Boniversum reicht der Scorewert von 0 bis 1079. Bei der SCHUFA reichen die Werte von 0 bis 100 %. Das macht die beiden Bonitätsscores nur schwer vergleichbar, die Scoreklassen helfen dir dabei.

Beide Auskunfteien verwenden zusätzlich unterschiedlich viele Scoreklassen und wann sie von einem guten oder hervorragenden Score sprechen ist ebenfalls unterschiedlich.

So ist bei der SCHUFA ein Score ab 97,22 % Rückzahlungswahrscheinlichkeit “hervorragend”. Das würde bei Boniversum noch “sehr gut” bedeuten. Für ein “hervorragend” würdest du 98,67 % Rückzahlungswahrscheinlichkeit benötigen, also einen Scorewert von 994 und darüber hinaus.

Zusätzlich werden die Scoreklassen unterschiedlich bezeichnet. Klassen wie “ausbaufähig” oder “durchschnittlich” gibt es bei Boniversum, aber beim SCHUFA-Score nicht. Hier heißt es “akzeptabel” und “ausreichend”.

Boniversum

SCHUFA

Boniversum

Hervorragend

SCHUFA

Hervorragend

Boniversum

Sehr Gut

SCHUFA

Gut

Boniversum

Gut

SCHUFA

Gut

Boniversum

Durchschnittlich

SCHUFA

Akzeptabel

Boniversum

Ausbaufähig

SCHUFA

Ausreichend

Boniversum

Nicht anwendbar

SCHUFA

Ungenügend

Scoreklassen-Bezeichnungen SCHUFA und Boniversum im bonify-Account

Wenn man die beiden Scores vergleichen möchte - was einem Vergleich von Äpfeln und Birnen nahekommt - dann könnte man es tun, wie in dieser Übersicht:

Jeder Score entspricht auch einer Zahlungswahrscheinlichkeit. Das ist bei der SCHUFA recht einfach. Ein Score von 98,67 steht für eine Zahlungswahrscheinlichkeit von 98,67 %.

Diese Zahlungswahrscheinlichkeit bei Boniversum würde einem Score von 994 entsprechen.

Jedoch: Die Datengrundlage ist noch immer eine andere, die Berechnungsverfahren sind ebenfalls unterschiedlich.

Die folgenden Tabellen zeigen dir, wie hoch die Rückzahlungswahrscheinlichkeit im Zusammenhang mit deinem Score eingeschätzt wird.

Das bedeutet dein Boniversum-Score bei bonify:

Scorewert

Rückzahlungs- wahrscheinlichkeit in Prozent

Im bonify Account

Scorewert

994 – 1079

Rückzahlungs- wahrscheinlichkeit in Prozent

98,67

Im bonify Account

Hervorragend

Scorewert

979 – 993

Rückzahlungs- wahrscheinlichkeit in Prozent

97,74

Im bonify Account

Sehr gut

Scorewert

966 – 978

Rückzahlungs- wahrscheinlichkeit in Prozent

96,98

Im bonify Account

Sehr gut

Scorewert

954 – 965

Rückzahlungs- wahrscheinlichkeit in Prozent

96,67

Im bonify Account

Gut

Scorewert

942 – 953

Rückzahlungs- wahrscheinlichkeit in Prozent

96,2

Im bonify Account

Gut

Scorewert

926 – 941

Rückzahlungs- wahrscheinlichkeit in Prozent

94,76

Im bonify Account

Durchschnittlich

Scorewert

904 – 925

Rückzahlungs- wahrscheinlichkeit in Prozent

90,6

Im bonify Account

Durchschnittlich

Scorewert

862 – 903

Rückzahlungs- wahrscheinlichkeit in Prozent

89,69

Im bonify Account

Ausbaufähig

Scorewert

820 – 861

Rückzahlungs- wahrscheinlichkeit in Prozent

80,41

Im bonify Account

Ausbaufähig

Scorewert

562 – 819

Rückzahlungs- wahrscheinlichkeit in Prozent

74,33

Im bonify Account

Ausbaufähig

Scorewert

280 – 561

Rückzahlungs- wahrscheinlichkeit in Prozent

68,16

Im bonify Account

Ausbaufähig

Scorewert

1 – 279

Rückzahlungs- wahrscheinlichkeit in Prozent

61,78

Im bonify Account

Ausbaufähig

Scorewert

0

Rückzahlungs- wahrscheinlichkeit in Prozent

Nicht anwendbar

Im bonify Account

Nicht anwendbar

Deine Boniversum-Bonität bei bonify

Im bonify Account

SCOREWERT

Rückzahlungswahrscheinlichkeit

Im bonify Account

Hervorragend

SCOREWERT

ab 97,22 %

Rückzahlungswahrscheinlichkeit

>= 97,22 %

Im bonify Account

Gut

SCOREWERT

93,54 bis 97,21 %

Rückzahlungswahrscheinlichkeit

93,54 bis 97,21 %

Im bonify Account

Akzeptabel

SCOREWERT

85,89 bis 93,53 %

Rückzahlungswahrscheinlichkeit

85,89 bis 93,53 %

Im bonify Account

Ausreichend

SCOREWERT

30,00 bis 85,88 %

Rückzahlungswahrscheinlichkeit

30,00 bis 85,88 %

Im bonify Account

Ungenügend

SCOREWERT

bis 29,99 %

Rückzahlungswahrscheinlichkeit

bis 29,99 %

Deine SCHUFA-Bonität bei bonify

Wann wird dein Score abgefragt?

Dein Bonitätsscore wird in vielen verschiedenen Lebenslagen abgefragt: zum Beispiel bei der Online-Bestellung auf Rechnung, einem neuen Handy-, Gas-, Strom- oder bei einem Kredit. Sobald ein Unternehmen ein kreditorisches Risiko eingeht, hat es ein berechtigtes Interesse daran, deine Bonität abzufragen. Banken sind dazu sogar gesetzlich verpflichtet, um überwiegend gedeckte Kredite zu vergeben und eine Finanzblase zu vermeiden.

Ausnahme Mietvertrag: Bei unseren Mieterauskünften wird kein Score ausgegeben! Es wird lediglich erwähnt, ob ausschließlich positive oder auch negative Merkmale vorliegen. So kann der Vermieter nicht den Mieter mit dem besten Score aussuchen, wenn er eine bonify-Mieterauskunft in den Händen hält. Trotzdem hat er alle Informationen, die er benötigt.

Wie stark wirken sich die verschiedenen Daten auf den Bonitätsscore aus?

Dein Bonitätsscore wird von verschiedenen Faktoren beeinflusst. Hier siehst du deren Auswirkung auf deinen Bonitätsscore.

Keine

Gering

Stark

Keine

Kreditkonditionenanfragen

Unternehmensbeteiligungen

Gering

Personendaten

Adressdaten

Stark

Zahlungserfahrungen

Inkassodaten

Gerichtsdaten

Negative Einträge*

*Falls du welche besitzt, andernfalls haben sie keinen Einfluss auf deinen Score

Diese Daten dienen zur eindeutigen Identifizierung deiner Person. Sollte sich dein Name geändert haben (zum Beispiel Änderung des Nachnamens bei der Ehe) bzw. hier falsch eingetragen sein, kannst du dies hier melden und korrigieren lassen.

Zur korrekten Ermittlung der Bonität ist es sinnvoll, diese Daten regelmäßig zu prüfen und immer aktuell zu halten.

Hier findest du alle Adressen, die der Auskunftei zu deiner Person bekannt sind. Dies sind zum Beispiel Meldeadressen deiner Privatwohnung (ggf. auch Voradressen, die der Auskunftei bekannt sind) oder auch geschäftliche Adressen, wenn du ein Unternehmen betreibst. Adressdaten werden von Auskunfteien bei der Einschätzung deiner Bonität und zur Erstellung deines Scores verwendet. Dies ist bei Boniversum besonders wichtig, da hier die Adressdaten im fürs Scoring verwendet werden. Bei der SCHUFA nur dann, wenn keine Informationen über dich vorliegen (in 99,7 % der Fälle spielen die Adressdaten also hier keine Rolle).

Sollte eine fehlerhafte Adresse über dich gespeichert sein, kannst du diese melden und korrigieren lassen, damit deine Daten korrekt und immer auf dem aktuellsten Stand sind.

Hier findest du Informationen zu den sogenannten positiven Zahlungserfahrungen, die bei der Auskunftei über dich gespeichert sind. Auskunfteien unterscheiden zwischen negativen und positiven Zahlungserfahrungen.

Positive Zahlungserfahrungen sind Informationen über Anträge und Abschlüsse von Verträgen und deren Abwicklung. Positive Zahlungserfahrungen können z. B. Informationen über Kreditkartenverträge oder Mobilfunkverträge (nur Boniversum, bei der SCHUFA seit 2022 keine Positivdaten mehr aus Handyverträgen) sein.

Die positiven Zahlungserfahrungen sind ein wichtiger Teil der Bonitätseinschätzung durch die Auskunftei. Dabei gilt meistens: Je mehr positive Zahlungserfahrungen über dich vorliegen, desto besser wird deine Bonität eingeschätzt.

Hier findest du Informationen zu den sogenannten negativen Zahlungserfahrungen, die bei der Auskunftei über dich gespeichert sind. Auskunfteien unterscheiden zwischen negativen und positiven Zahlungserfahrungen.

Negative Zahlungserfahrung bedeutet, dass du eine Forderung (zum Beispiel die Rechnung einer Bestellung im Internet oder die Rate eines Kredites) nicht oder deutlich zu spät bezahlt hast. Die negativen Zahlungserfahrungen sind ein wichtiger Teil der Bonitätseinschätzung durch die Auskunftei. Dabei gilt meistens: Je mehr negative Zahlungserfahrungen über dich vorliegen, desto schlechter wird deine Bonität eingeschätzt.

Um eine negative Zahlungserfahrung zu registrieren, müssen in der Regel die folgenden Bedingungen erfüllt sein: Du musst nach Eintritt der Fälligkeit der Forderung mindestens zweimal schriftlich gemahnt werden. Zwischen den Mahnungen müssen vier Wochen liegen. In einem Mahnbescheid muss die Meldung an eine Auskunftei erfolgt sein.

Falls du hier Einträge findest, die aus deiner Sicht nicht korrekt sind, solltest du dies über die Kontaktdaten bei der Auskunftei melden.

Hier werden alle laufenden oder abgeschlossenen Inkassoverfahren aufgelistet, für die bei der Auskunftei Informationen über dich vorliegen. Zu einem Inkassoverfahren kommt es zum Beispiel, wenn ein Unternehmen, dessen Forderungen du selbst nach Mahnungen nicht bezahlt hast, ein Inkassounternehmen mit dem Eintreiben dieser Forderungen beauftragt.

Es ist gut, wenn hier keine Daten stehen. Inkassoverfahren wirken sich nämlich negativ auf die Bonitätsbewertung durch die Auskunftei aus. Falls du hier Einträge findest, die aus deiner Sicht nicht korrekt sind, solltest du dies sofort über die Kontaktdaten bei der Auskunftei melden.

Hier werden Einträge aus öffentlichen Schuldnerverzeichnissen und Insolvenzverfahren angezeigt. Sollten solche Einträge über dich vorliegen, wirken sich diese stark negativ auf deine Bonitätsbewertung durch die Auskunftei aus.

Also umso besser, wenn es hier keine Einträge über dich gibt! Falls du hier Einträge findest, die aus deiner Sicht nicht richtig sind, solltest du dies sofort über die Kontaktdaten bei der Auskunftei melden.

Hier findest du Informationen, die die Auskunftei zu deinen Beteiligungen an Unternehmen und zu leitenden Funktionen, die du in Unternehmen wahrnimmst, gespeichert hat.

Hierzu gehören zum Beispiel der Besitz von Anteilen an einer Kapitalgesellschaft (beispielsweise eine GmbH) oder die Benennung als Geschäftsführer eines Unternehmens.

Hier siehst du, welche Unternehmen in den letzten Monaten deinen Bonitätsscore bei der Auskunftei abgefragt haben. Eine Abfrage deines Bonitätsscores hat grundsätzlich erstmal keine negative Auswirkung auf deinen Score. Es sein denn, es handelt sich z. B. um die Kreditanfragen einer Bank.

Wie kannst du deinen Score verbessern?

Dein Score kann sich im Laufe der Zeit verändern. Das hängt mit vergangenen Zahlungserfahrungen und Negativeinträgen zusammen. Möchtest du deinen Score verbessern, solltest du auf folgende Aspekte achten:

Zahle deine Rechnungen immer pünktlich

Prüfe deine Bonität auf fehlerhafte Daten und lasse diese korrigieren

Hast du Negativeinträge, achte auf die Löschfristen (Überblick Löschfristen)

Kündige ungenutzte Kreditkarten, Girokonten und Handyverträge (ACHTUNG: kündige nicht die Kreditkarten und Konten, mit denen du seit Jahren deine Zahlungszuverlässigkeit nachweist! Das kann auch schlecht für deinen Score sein)

Versuche den Dispokredit so selten wie möglich zu nutzen (nicht weil der Dispo schlecht für den Score ist, sondern ein Anzeichen für fehlende Kontrolle der Finanzen, was oft zu weiteren Problemen führt, die dann Scorerelevant werden können)

Idealerweise sparst du 20 % deines Einkommens

Noch mehr Tipps zum Verbessern deiner Bonität und deines SCHUFA-Scores.

Wie kannst du deine Bonität und deinen Score prüfen?

Laut Artikel 15 DSGVO hast du das Recht auf eine kostenlose Selbstauskunft. Laut Erwägungsgrund 63 des (DSGVO) hat jeder Verbraucher mehrmals pro Jahr das Recht darauf, in „angemessenen Abständen“. Hierfür musst du dich schriftlich mit deinem Anliegen und einem Identifikationsnachweis an die Auskunftei wenden. Nun kann es einige Wochen dauern, bis du postalisch deine Selbstauskunft zugesandt bekommst. Die gesetzliche Bearbeitungsfrist beträgt vier Wochen. Obendrauf kommt dann noch die Post.

Einfacher geht es mit bonify! Bei bonify hast du die Möglichkeit, kostenlos deine Bonitätsdaten sowie deinen Score von Boniversum online abzufragen. Die Anmeldung und Identifikation nimmt nur wenige Minuten in Anspruch. Solltest du Einträge entdecken, die nicht der Wahrheit entsprechen, hast du hier die Möglichkeit, diese direkt über dein bonify-Nutzerkonto korrigieren zu lassen. Zudem geben wir dir Tipps und Tricks, wie du deine Bonität pro-aktiv verbessern kannst.

Damit nicht genug! Bei bonify kannst du ebenso unser kostenloses Finanzmanagement-Tool nutzen. Hier werden deine Einnahmen und Ausgaben automatisch kategorisiert und analysiert. Ebenso kannst du Konto-Alerts einrichten und hast so alle deine Kontobewegungen immer im Blick! Basierend auf deiner persönlichen Bonitäts- und Finanzsituation macht dir bonify individualisierte Kreditangebote. Wir suchen für dich das günstigste Angebot heraus! So ersparst du dir den Papierkram und bürokratischen Aufwand mit den herkömmlichen Banken.

Außerdem kannst du deinen SCHUFA-Basisscore bei bonify einsehen. Noch in diesem Jahr folgen weitere Daten - negative und positive Einträge.