Was ist Bonität?

Was bedeutet Bonität? Wie wird dein Bonitätsscore berechnet und wie kannst du deine Kreditwürdigkeit mit bonify prüfen oder sogar verbessern? Antworten auf deine Fragen rund um das Thema Bonität findest du in diesem Artikel.

Was bedeutet Bonität?

Bonität ist ein anderes Wort für Kreditwürdigkeit. Der Begriff leitet sich aus den lateinischen Wörtern “bona” für “Vermögen“ und “bonitas” für „Vortrefflichkeit“ ab. Gemeint ist damit deine Fähigkeit und dein Wille, deine Schulden zurückzahlen. Interessant ist deine Bonität, insbesondere für Banken, Kreditgeber, andere Vertragspartner oder Vermieter. Anhand deiner Bonität ziehen sie Rückschlüsse auf deine Zuverlässigkeit im Geschäftsverkehr.

Konfrontiert wirst du mit dem Begriff der Bonität oft dann, wenn du einen Kredit aufnehmen oder eine Wohnung mieten möchtest: während Vermieter sich vor Mietausfällen schützen möchten und daher eine SCHUFA-Auskunft zur Einschätzung deiner Bonität von dir verlangen, führen Banken selbst eine Bonitätsprüfung durch und bitten dich um deine Zustimmung. Außerdem ist eine gute Bonität auch dann wichtig, wenn du etwas auf Raten kaufen, einen Handyvertrag abschließen oder beim Onlineshopping per Kauf auf Rechnung zahlen möchtest.

Wie genau deine Bonität ermittelt wird, wie eine Bonitätsprüfung abläuft und welche Rollen SCHUFA-Einträge und Wirtschaftsauskunfteien spielen, erfährst du hier.

Tipp: Bei bonify kannst du kostenlos und online deine Bonität abfragen. Dafür brauchst du dich nur mit deinem Ausweis registrieren, es dauert 3 Minuten.

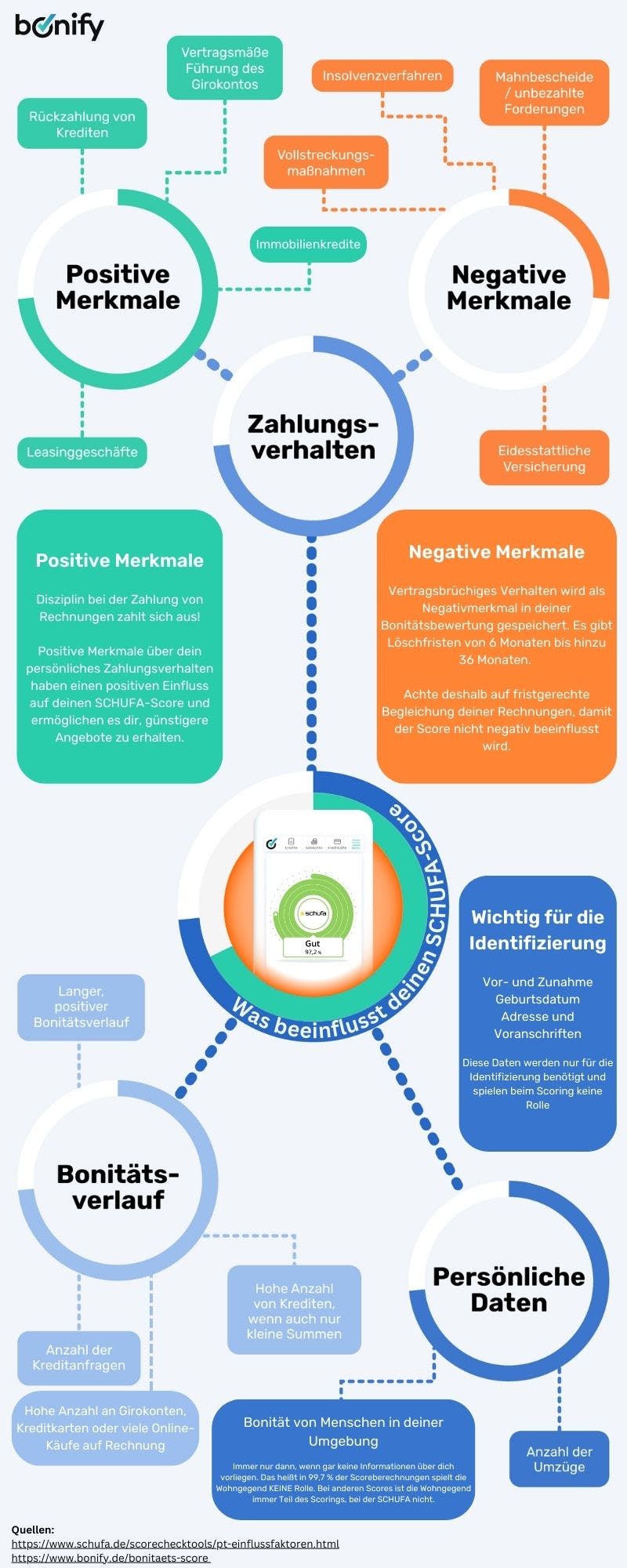

Welche Faktoren haben Einfluss auf deine Bonität?

Es gibt verschiedene Faktoren, die bei der Beurteilung deiner Bonität eine Rolle spielen. Diese Faktoren lassen sich in persönlichen und wirtschaftliche Bonitätsmerkmale unterteilen.

Unter dem Begriff der persönlichen Bonitätsmerkmale ist die Zahlungswilligkeit einer Person zu verstehen. Sie wird anhand von persönlichen Daten (unter anderem Familienstand, Beruf oder Arbeitsverhältnis) ermittelt.

Mit den wirtschaftlichen Bonitätsmerkmalen ist die wirtschaftliche Möglichkeit zur Bedienung von Krediten gemeint. Die wirtschaftliche Bonität wird durch Faktoren wie Gehalt, Haushaltsüberschuss und Vermögen beeinflusst.

Wann ist Bonität wichtig?

Deine Kreditwürdigkeit ist nicht nur dann wichtig, wenn du eine Kreditanfrage stellen möchtest und es um hohe Kreditsummen geht. Vielmehr kann deine Bonität auch bei alltäglichen Geschäften wie der Bestellung in einem Online-Shopping, dem Abschließen eines Handyvertrages oder der Wohnungssuche relevant sein.

Viele Unternehmen oder Vermieter möchten, bevor sie mit dir eine Geschäftsverbindung eingehen, genauere Einblicke in deine Bonität erhalten. Anhand deiner Bonität entscheiden sie dann, ob sie einen Handy- oder Mietvertrag mit dir schließen oder du einen Mietvertrag bekommst oder nicht.

Die Bonitätsprüfung wird also meist vor einem Vertragsabschluss relevant. Sie wird durchgeführt, damit dein Vertragspartner das sogenannten kreditorische Risiko, das er durch den Vertragsschluss eingeht, abschätzen kann. Ist deine Bonitätsbewertung schlecht, stimmt dein Gegenüber dem Vertragsschluss wahrscheinlich nicht zu – so ist dein Vertragspartner vor Zahlungsausfällen und du vor Überschuldung geschützt.

Wer ermittelt die Bonität?

Die Bonität einer Person wird nicht von einer zentralen Stelle oder gar einer Behörde ermittelt. Vielmehr erfolgt die Bonitätsbewertung in erster Linie durch Banken und Wirtschaftsauskunfteien wie die SCHUFA (kurz für Schutzgemeinschaft für allgemeine Kreditsicherung).

Anhand verschiedener Kriterien treffen Banken eine Einschätzung zur Zahlungsfähigkeit von Privatpersonen. Auskunfteien erstellen ein sogenanntes Kreditrating bzw. Score-Werte und Score-Tabellen. In beiden Fällen gilt: je höher der Score, das Rating bzw. die Einschätzung, desto besser die Bonität und desto geringer das Ausfallrisiko.

Wann wird eine Bonitätsprüfung durchgeführt und wie lange dauert sie?

Eine Bonitätsprüfung wird vor dem Abschluss eines Vertrages, der eine passende Bonität voraussetzt, durchgeführt. Allerdings darf nicht jeder deiner Vertragspartner auf eine Bonitätsprüfung bestehen. Vielmehr darf die Prüfung nur dann durchgeführt werden, wenn dein Gegenüber durch den Vertragsschluss ein finanzielles Risiko eingeht. Nur dann besteht ein sogenanntes “berechtigtes Interesse” an der Prüfung deiner Kreditwürdigkeit. Zudem ist eine Bonitätsprüfung durch ein Unternehmen auch dann zulässig, wenn du auf die Prüfung hingewiesen wurdest und zugestimmt hast – das geschieht oft durch den SCHUFA-Hinweis.

Wird die Prüfung elektronisch von einem Unternehmen durchgeführt, dauert die Abfrage in Form eines SCHUFA-BonitätsChecks (oder bei den anderen Wirtschaftsauskunfteien) regelmäßig nur wenige Sekunden.

Wie ermitteln Banken deine Bonität?

Möchtest du einen Kredit abschließen, sind Banken dazu verpflichtet, vor der Kreditvergabe eine Bonitätsprüfung durchzuführen. Hierdurch sollen potenzielle Kreditnehmerinnen und Kreditnehmer vor einer eventuellen Überschuldung geschützt werden.

Um eine interne Bonitätsprüfung durchzuführen, greifen Banken aber nicht allein auf bereits gespeicherte Daten zu Konten und Kreditkarten zurück. Stattdessen fordern sie

aktuelle Einkommensnachweise

Auskünfte zu deinen regelmäßigen Zahlungsverpflichtungen

Auskünfte zu Vermögenswerte und

Informationen zu deiner beruflichen Situation

von dir.

Anhand dieser Informationen ermittelt die Bank die sogenannte Ausfallwahrscheinlichkeit. Gemeint ist damit: das Risiko, dass du die aufgenommene Kreditsumme nicht vollständig zurückzahlst.

Zusätzlich dazu analysieren Banken außerdem deine Kreditwürdigkeit, welche die SCHUFA oder eine andere Auskunftei für dich errechnet hat. Auskunfteien wenden eine andere Berechnungsmethoden an und greifen auf abweichende Daten zu. Dennoch ist ihre Analyse aber auch für Banken interessant.

SCHUFA-Bonität: So ermitteln Auskunfteien deine Bonität

Wirtschaftsauskunfteien wie die SCHUFA, Creditreform Boniversum oder CRIF erstellen aus den zu deiner Person vorliegenden Daten sogenannte Bonitätsscores. Die Scores sollen Zahlungsfähigkeit sowie dein bisheriges Zahlungsverhalten in Form einer Zahl (Scorewert) ausdrücken. Der bekannteste Bonitätsscore ist der SCHUFA-Score.

Anders als Banken erhalten die Auskunfteien die zur Scoreberechnung erforderlichen Daten nicht von dir selbst. Vielmehr greifen sie auf

Daten aus öffentlich zugänglichen Quellen (z. B. Schuldnerverzeichnissen oder Insolvenzmeldungen) und

Daten ihrer Vertragspartner

zurück.

Zu den Vertragspartnern der Auskunfteien zählen Banken, Energieversorger, Händlern, Kreditkarten- und Leasinggesellschaften sowie Telekommunikationsanbieter. Mit deiner Zustimmung (SCHUFA-Hinweis) dürfen sie Informationen über dich bei der SCHUFA melden. Im Gegenzug dürfen die Unternehmen Auskunft über potenzielle Kunden erhalten.

Andere Daten, wie Informationen zu deinem Einkommen oder Arbeitgeber, deinem Familienstand oder deiner Konfession, werden zur Berechnung deines Bonitätsscores nicht herangezogen. Anders als Banken können Auskunfteien auf solche Daten nicht zugreifen.

Die genauen Algorithmen zur Berechnung der Bonitätsscores unterliegen dem Geschäftsgeheimnis der Auskunftei und sind der Öffentlichkeit nicht im Detail bekannt.

Der SCHUFA-Score: Die Bonitätsbewertung der SCHUFA

Die Bewertung deiner Bonität durch die SCHUFA sowie durch Creditreform Boniversum weisen eine Besonderheit auf: Beide Auskunfteien arbeiten nicht allein mit negativen Einträgen, die Rückschlüsse auf deine Bonität zulassen. Vielmehr arbeiten sie auch mit positiven Merkmalen. Das bedeutet: Sie bewerten nicht das Risiko eines Zahlungsausfalls, sondern berechnen die Wahrscheinlichkeit, dass du deine Rechnungen auch zukünftig pünktlich zahlst.

Zu den Positivmerkmalen zählen:

pünktlich und vollständig gezahlte Rechnungen

komplikationslos getilgte Kredite

laufende Immobilienkredite

Handyverträge

Kreditkarten und

Dispokredite

Zu den Negativmerkmalen zählen hingegen:

Inkasso- und Insolvenzverfahren

häufiges Umziehen

häufiges Wechseln des Girokontos

häufiges Kaufen auf Rechnung

Um noch ein bisschen mehr Licht ins Dunkel zu bringen, haben wir eine Infografik erstellt, die dir die positiven und negativen Einflussfaktoren auf deine Bonität zeigen.

Warum gibt es unterschiedliche Scores bei Banken und Auskunfteien?

Möchtest du bei einer Bank einen Kredit aufnehmen, musst du dein Einkommen und deine Vermögensverhältnisse offenlegen. Diese Informationen ergänzen Banken durch die Bonitätswerte, die sie bei Auskunfteien einholen. So erhalten sie ein vollständiges Bild deiner Kreditwürdigkeit und können die Konditionen des Kredites festlegen.

Für die Berechnung der Bonitätswerte bei Auskunfteien spielen dein Einkommen oder Vermögen keine Rolle. Die Auskunfteien dürfen diese Daten nämlich nicht speichern oder auswerten.

Wann ist ein Bonitätsscore gut und wann schlecht?

Wann deine Bonität als “gut” angesehen werden kann, ist je nach Auskunftei unterschiedlich. Zwar stellen alle Auskunfteien deine Bonität als Scorewert dar – die Zahlenwerte und welche Zahl welche Bonitätsklasse widerspiegelt, unterscheiden sich jedoch. Generell gilt aber: je höher der Scorewert, desto besser deine Bonität.

Bei der Beurteilung deiner Bonität durch die SCHUFA gilt ein Wert um 95 als gut. Ideal ist ein SCHUFA-Score von 97,22 oder mehr. Dieser Wert drückt aus, dass du deinen finanziellen Verpflichtungen mit einer Wahrscheinlichkeit von 97,22 Prozent auch zukünftig nachkommst. Lesetipps: SCHUFA-Score: Was ist das und was bedeutet er? Der SCHUFA-Score-Simulator hilft dir, deinen SCHUFA-Score zu verstehen.

Bei der Beurteilung deiner Bonität durch Creditreform Boniversum beginnt eine gute Bonität etwa ab 942 Punkten. Sehr gut ist deine Bonität ab 966 Punkten – die “volle Punktzahl” wären bei Boniversum 1079 Punkte.

Du möchtest mehr über alle wichtigen Bonitätsscores erfahren? Kein Problem! bonify arbeitet mit den beiden wichtigsten Auskunfteien Creditreform Boniversum und der SCHUFA zusammen. Sowohl deinen SCHUFA-Basisscre als auch deinen Bonitätsindex von Boniversum kannst du jederzeit kostenlos einsehen!

Worauf hat meine Kreditwürdigkeit Einfluss?

Eine gute Bonität ist wichtig! Deine Kreditwürdigkeit beeinflusst deinen Alltag mehr als du vielleicht denkst:

Deine Kreditwürdigkeit beeinflusst nicht nur, ob du von einer Bank einen Kredit erhältst oder nicht. Sie entscheidet auch über den fälligen Zins und damit über die Kosten deines Kredits. Im Klartext bedeutet das: Banken passen den Zins der Bonität des Kreditnehmers an. Je schlechter die Kreditwürdigkeit, desto höher sind Ausfallrisiko und damit auch der Zins.

Wird deine Kreditwürdigkeit als niedrig eingestuft, verweigern dir Vertragspartner eventuell die Möglichkeit, Waren in Raten zu bezahlen oder bestimmte Verträge abzuschließen.

Wie kann ich meinen Score prüfen?

Du möchtest genau wissen, wie es um deine Scores und damit um Kreditwürdigkeit bestellt ist? Dann kann die bonify weiterhelfen:

Mit bonify kannst du deine wichtigsten Scores jederzeit kostenfrei abrufen. bonify arbeitet mit den größten und wichtigsten Auskunfteien – Creditreform Boniversum und der SCHUFA – zusammen. bonify-Nutzer haben darum die Möglichkeit, ihren SCHUFA Basisscore und ihren Bonitätsindex jederzeit kostenlos einzusehen.

Außerdem hast du die Möglichkeit, mindestens einmal jährlich eine kostenlose SCHUFA Selbstauskunft anzufordern. Die Selbstauskunft kannst du direkt bei der SCHUFA bestellen und erhältst sie dann per Post zugesendet. Sie zeigt alle Daten, die der SCHUFA zu deiner Person vorliegen.

Wie kann ich meine Bonität verbessern?

Eine sehr gute Bonität kannst du erreichen, indem du auf positive Bonitätsmerkmale achtest, die eine gute Zahlungsmoral beweisen. Negative Faktoren solltest du vermeiden. Konkret bedeutet das:

Begleiche offene Forderungen zuverlässig und pünktlich.

Stelle erst einmal eine Konditions- statt einer Kreditanfrage.

Nimm nicht mehr Kredite auf als nötig.

Entscheide dich für nicht mehr als zwei Kreditkarten.

Einen Dispokredit besitzen zeigt, dass eine Bank vertrauen zu dir hat. Überziehe ihn aber nicht, es drohen Zahlungsprobleme.

Führe möglichst wenige Bankkonten. Kündige unnötige Bankkonten (aber nicht die, mit denen du schon seit Jahren deine Zahlungsfähigkeit nachweist, das wäre vielleicht sogar schlecht).

Prüfe regelmäßig deine SCHUFA-Einträge und wende dich bei falschen oder unvollständigen Einträgen an die SCHUFA.

Außerdem kann dir auch dein bonify-Account dabei helfen, deine Finanzen zu optimieren. Möglich ist das, wenn du dein Bankkonto zu deinem Account hinzufügst und so den kostenlosen Finanzmanager nutzen kannst. Unser Service ermöglicht es dir, deine Finanzdaten einfach und unkompliziert zu verwalten. Zudem hilft er dir dabei, deine Kontobewegungen immer im Blick zu haben und deine FinFitness zu ermitteln. Die FinFitness setzt sich aus deinem monatlichen Haushaltsüberschuss, deinen Ersparnissen, der Anzahl deiner Rücklastschriften sowie deinem regelmäßigen Gehaltseinkommen zusammen. Auch sie stellt daher einen verlässlichen Bonitäts-Indikator dar.

Lesetipp: So kannst du deine Bonität verbessern.

Wie kann ich einen Kredit- oder Handyvertrag ohne Bonitätsprüfung abschließen?

Fällt deine Bonitätsbewertung nicht gut aus, kann dir ein Kredit oder ein Handyvertrag verweigert werden. Es gibt jedoch auch Anbieter, die Kredite ohne Bonitätscheck vergeben (seriöse und unseriöse). Beachte aber, dass die Konditionen hier oft ungünstig sind. Schließlich muss der Kreditanbieter ein höheres Risiko eingehen und wird dieses durch höhere Kreditzinsen oder sonstige Kosten ausgeglichen.

Was bedeutet Bonität vorausgesetzt?

Im Kleingedruckten von Handyverträgen, Ratenkäufen, Bankangeboten oder Online-Shops ist häufig der Vermerk „Bonität vorausgesetzt“ zu finden. „Bonität wird vorausgesetzt” meint in diesem Zusammenhang, dass die jeweiligen Angebote nur dann gelten sollen, wenn der Kunde eine entsprechende Bonität vorweisen kann.

Bestimmte Kreditangebote beispielsweise werden immer mit dem möglichst günstigsten Zinssatz beworben. Allerdings erhalten diesen nur diejenigen, die über einen sehr guten Bonitätsscore verfügen.

Lies mehr über den Vermerk "Bonität vorausgesetzt".

Das könnte dich auch interessieren:

Was ist Bonitäts- oder Kreditscoring