Wie wird der Scorewert berechnet und was drückt er aus?

Der Scorewert ist das Ergebnis der Berechnung deiner persönlichen Bonität. Er drückt die Wahrscheinlichkeit eines Zahlungsausfalls oder deine Zahlungswahrscheinlichkeit aus.

Das Thema Scoring scheint kompliziert und undurchsichtig. Wir bringen heute ein wenig Klarheit in die Thematik.

Der Scorewert gibt Prognose über die Wahrscheinlichkeit eines Zahlungsausfalls.

Je höher dein Scorewert, desto höher ist die für dich berechnete Rückzahlungswahrscheinlichkeit und umso höher die Wahrscheinlichkeit für den Abschluss eines Vertrags oder Kredits. Auch werden dir oft bessere Konditionen angeboten.

Diese Scorewerte werden zum Beispiel von Auskunfteien berechnet, wie der SCHUFA oder Creditreform Boniversum. Die Werte selbst sind sehr unterschiedlich. Bei der SCHUFA reichen die Scorewerte von 0 bis 100 %, bei Boniversum von 1 bis 1079.

Ein SCHUFA-Scorewert von 98 % würde bedeuten, dass die Wahrscheinlichkeit eines Zahlungsausfalls bei 2 % liegt. Oder besser gesagt: Deine Zahlungswahrscheinlichkeit liegt bei 98 %. Der entsprechende Score bei Boniversum wäre etwa 1000.

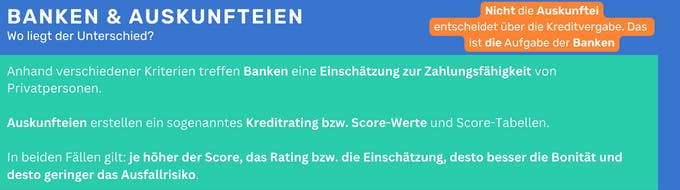

Bei der Kreditvergabe spielen auch andere Faktoren eine wichtige Rolle, wie monatliche Einnahmen und Ausgaben oder die Art und Dauer des Arbeitsverhältnisses. Diese Informationen prüfen allerdings die Kreditgeber, da Auskunfteien diese Daten nicht speichern.

Mit bonify kannst du kostenlos zwei deiner Scorewerte erfahren! Du kannst den SCHUFA-Basisscore und deinen Bonitätsscore von Boniversum einsehen, direkt online.

Was sagt der Scorewert über mich aus?

Der Scorewert gibt Auskunft über deine Kreditwürdigkeit. Er wird von Unternehmen und Auskunfteien berechnet. Für viele Unternehmen, zum Beispiel kreditgebende Finanzinstitute oder Telekommunikationsanbieter beantwortet er die Frage, ob der Verbraucher in der Lage ist, zukünftigen Zahlungsverpflichtungen zuverlässig nachzukommen. Auf diese Weise sichern sich Unternehmen gegen kreditorisches Risiko ab.

Ein hoher Wert lässt vermuten, dass du in der Zukunft eine gute Zahlungsmoral vorweisen wirst. Ein niedriger Wert dagegen kann ein Zeichen dafür sein, dass es in der Vergangenheit schon zu Zahlungsausfällen gekommen ist oder nicht viele relevante Informationen über dich vorliegen und das Risiko für die Bank nun höher ist. Dieses Risiko versuchen Banken bei Kreditnehmern mit schlechter Bonität durch höhere Konditionen und Zinsen auszugleichen.

Welcher Scorewert reicht für einen Kredit aus?

Wenn du dich bei einer Bank für einen Kredit bewerben möchtest, fragt diese deinen Scorewert ab. Um sich selbst vor Risiken zu bewahren, muss die Bank dich als Kreditnehmer genau einschätzen und abwägen, ob sie mit dir ein Risiko eingeht oder nicht.

Unterschiedliche Auskunfteien berechnen ihre eigenen Scorewerte anhand unterschiedlicher Skalen. Neben Scorewerten, die in Zahlen ausgedrückt werden, finden sich in den Score-Tabellen auch Ratingstufen sowie Risikoquoten, die die Ausfallwahrscheinlichkeit präzisieren.

Welcher Scorewert für einen Kredit ausreichend ist, wird in Abhängigkeit von der Kredithöhe von dem jeweiligen Kreditinstitut individuell entschieden. Bei der Kreditvergabe spielen neben dem Rating auch andere Faktoren eine wichtige Rolle, wie monatliche Einnahmen und Ausgaben und die Art und Dauer des Arbeitsverhältnisses. Der Scorewert ist also nur einer von mehreren Faktoren, die über einen Kreditantrag entscheiden.

Entscheiden tut die Bank, der Score von den Auskunfteien soll bei der sinnvollen Entscheidungsfindung helfen.

Wer berechnet meinen Scorewert?

Interne Scorewerte

Zum einen gibt es von Unternehmen intern berechnete Scorewerte. Diese basieren auf Daten, die von Unternehmen selbst gesammelt, gespeichert und analysiert werden. Solche internen Werte sind jedoch auf diese eine Vertragspartnerschaft zwischen dem Verbraucher und dem spezifischen Unternehmen beschränkt. Der Scorewert liefert also keinen Gesamteindruck über die Eintrittswahrscheinlichkeit eines Zahlungsausfalles.

Für viele – besonders für kreditgebende – Unternehmen ist es wichtig, auch externe Scorewerte abzufragen, um so das Risikoprofil des Verbrauchers noch besser einschätzen zu können.

Externe Scorewerte

Externe Scorewerte werden von Wirtschaftsauskunfteien berechnet. Diese sammeln und analysieren Verbraucherdaten (dazu gehören Personendaten, Zahlungserfahrungen, Inkasso- und Gerichtsdaten). Der Unterschied besteht darin, dass Auskunfteien nicht nur über Daten einer Vertragspartnerschaft von dir und einem Unternehmen verfügen, sondern über eine Vielzahl von Daten verschiedener Vertragspartnerschaften.

Diese Diversität ermöglicht den Unternehmen eine umfangreiche und valide Einschätzung der Rückzahlungswahrscheinlichkeit eines Verbrauchers. Für die finale Entscheidung werden oft interne und externe Scorewerte kombiniert.

Was ist der SCHUFA-Score?

Der SCHUFA-Score ist wohl der bekannteste Score in Deutschland. Die SCHUFA berechnet sowohl den SCHUFA-Basisscore, der für Verbraucher bestimmt und in der Selbstauskunft enthalten ist, als auch branchenspezifische Scorewerte für Branchen wie Banken, Sparkassen, Kreditinstitute, Handel, Versand- und Onlinehandel, Versicherungen, Telekommunikationsanbieter und so weiter.

Was ist der Bonitätsindex?

Der Bonitätsindex ist das Gegenstück zum SCHUFA-Score von der Creditreform Boniversum. Es ist der Score von Boniversum. Auch Boniversum berechnet sowohl den Bonitätsindex und zeigt ihn dir in der Selbstauskunft. Die Unternehmen können ebenfalls eine branchenspezifische Variante erhalten.

Beide Scores - den Score von Boniversum und den SCHUFA-Basisscore - kannst du kostenlos bei bonify anschauen, direkt online.

Dürfen Vermieter den Scorewert prüfen?

Bei der Wohnungssuche verlangen Vermieter von potenziellen Mietern eine Bonitätsauskunft. Das Dokument beinhaltet Angaben zu deiner Person (Name, aktuelle Anschrift, Geburtsdatum) und eine allgemeine Einschätzung deiner Zahlungsmoral; sprich, ob ausschließlich positive oder auch negative Einträge in deiner SCHUFA-Auskunft vermerkt wurden. Im Gegensatz zur Selbstauskunft aber enthält eine Auskunft für Vermieter keinen Bonitätsscore.

Weder unsere Mieterauskunft mit SCHUFA-BonitätsCheck, noch unsere Mieterauskunft in Kooperation mit Boniversum zeigen Scorewerte. Es wird lediglich ausgesagt, ob nur positive oder auch negative Einträge vorliegen. Dadurch soll verhindert werden, dass sich Vermieter ihre Mieter nach dem Score aussuchen.

Es gibt auch Mieterauskünfte auf dem Markt, die den Score zeigen. Manchmal sogar nur den Score oder mehrere Scorewerte. Vermieter dürfen deine Kreditwürdigkeit prüfen, einen Score sehen sie bei unseren Mieterauskünften jedoch nicht.

Was beeinflusst meinen Scorewert negativ?

Negativ auf deinen Score wirken:

Negativmerkmale wie eidesstattliche Versicherungen oder Haftbefehle,

Inkasso oder Insolvenzverfahren,

Unbezahlte Rechnungen und Raten für deinen Kredit.

Mehr Informationen: Negativmerkmale

Daneben spielen auch andere Lebensfaktoren eine Rolle, wie etwa häufige Wohnsitzwechsel, bei manchen Auskunfteien zählt auch das Alter (jüngere Menschen werden als eher nicht kreditwürdig eingeschätzt). Häufige Kreditaufnahmen und viele Kontoverbindungen oder häufige Wechsel können ebenfalls negativ sein.

Wie kann ich meinen Scorewert verbessern?

Hier sind folgende Maßnahmen effektiv:

Bonitätsdaten regelmäßig prüfen & falsche Einträge sofort korrigieren lassen.

Unnötige Girokonten und Kreditkarten kündigen (allerdings nicht die Konten und Karten, mit denen du schon lange deine Zahlungszuverlässigkeit nachweist, das könnte deinen Scorewert verschlechtern).

Rechnungen und Kreditraten pünktlich zahlen.

In diesem Artikel findest du weitere Tipps, wie du deinen Bonitätsscore verbessern kannst.

Deinen Scorewert mit bonify erfahren und verbessern

Bei bonify hast du die Möglichkeit, deinen Score online und kostenlos zu überwachen. Hier kannst du neben deinem Score auch die verschiedenen Faktoren prüfen, die deine Bonität beeinflussen.

Du kannst deinen Score von Boniversum und deinen SCHUFA-Basisscore kostenlos bei bonify einsehen.