Kredit abgelehnt? Warum und was du jetzt tun kannst!

Wenn eine Bank deinen Kredit ablehnt, dann kommen Fragen auf. Warum wurde der Kredit nicht bewilligt? Was sind die Gründe der Kreditablehnung? Was kannst du tun, um deinen Kredit doch noch zu erhalten? Das erfährst du in diesem Artikel!

Wenn du dir nicht sicher bist, ob du einen Kredit beantragen solltest, weil Banken ihn vielleicht ablehnen oder dein Kreditantrag abgelehnt wurde, dann hilft dir dieser Artikel weiter. Du findest hier die häufigsten Ursachen für das Ablehnen von Krediten und mögliche Wege, doch noch an ein passendes Darlehen zu kommen.

Warum lehnen Banken Kredite ab

Bei der Kreditvergabe müssen Banken eine Bonitätsprüfung durchführen. In der Regel wird ein Kredit abgelehnt, weil der Antragsteller keine ausreichende Kreditwürdigkeit oder Bonität besitzt. Oder anders gesagt, weil er eine negative oder schlechte Bonität besitzt bzw. er die spezifischen Voraussetzungen, auch Herauslagekriterien genannt, nicht erfüllt.

Banken und Unternehmen holen Informationen über die Bonität und die finanzielle Situation des Antragstellers ein, um sich vor zahlungsunfähigen Kreditnehmern zu schützen. Je besser deine Bonität eingeschätzt wird, umso bessere Kreditangebote bekommst du auch. Ist deine Bonität jedoch schlecht, dann bekommst du entweder höhere Zinsen, schlechtere Konditionen oder es kommt zu einer Kreditablehnung.

Banken lehnen Kredite also vor allem aus eigenem Schutz ab. Es kann übrigens passieren, dass die Bank deinen Antrag zuerst akzeptiert, er im Laufe der Kreditprüfung aber doch abgelehnt wird. Wurde dein Kredit genehmigt, dann abgelehnt? Auch hier handelt es sich um die folgenden Gründe.

Kredit abgelehnt: die häufigsten Gründe und passende Lösungen

Aus folgenden Gründen wird ein Kredit am häufigsten abgelehnt:

ein unbefristetes Arbeitsverhältnis

die Probezeit

zu geringer Haushaltsüberschuss

die eingereichten Kontoauszüge und Rücklastschriften

laufende Kredite oder der Dispo

Überweisungen an Inkassounternehmen

unvollständige Angaben zu laufenden Finanzierungen

das zu hohe oder zu geringe Alter

die kurze Selbstständigkeit

falsche Angaben im Antrag

und deine Bonität (Schufa-Score und Schufa-Einträge)

Was du tun kannst, um den Kredit zu bekommen

Unbefristetes Arbeitsverhältnis

Ist dein Arbeitsvertrag befristet, ist nicht sicher, ob du in Zukunft einen Job und somit Einnahmen haben wirst, um die Zinsen und Tilgung für deinen Kredit zu zahlen. In solchen Fällen könnte ein zweiter Kreditnehmer mit unbefristeter Anstellung Abhilfe schaffen oder du kannst eine kürzere Laufzeit für das Darlehen wählen.

Wenn die Laufzeit deines Kredits kürzer als deine Befristung ist, wird der Kredit aus diesem Grund nicht abgelehnt. Natürlich kannst du deinen Arbeitgeber um einen unbefristeten bzw. einen länger befristeten Arbeitsvertrag bitten. Eine neue Arbeitsstelle ist auch eine Möglichkeit, jedoch solltest du bedenken, dass du dich dann in der Probezeit befindest.

Antrag in der Probezeit

Wenn du noch in der Probezeit bist, kann die Bank nicht sicher sein, dass du künftig finanziell in der Lage sein wirst, deine monatlichen Raten zu zahlen. Ist das der Grund für die Ablehnung, dann warte mit dem Antrag, bis sie vorüber ist. Optional kannst du eine Bürgschaft oder einen weiteren Kreditnehmer mit an Bord holen oder den Arbeitgeber um eine Verkürzung der Probezeit bitten.

Geringe Einnahmen bzw. zu kleiner Haushaltsüberschuss

Ein weiterer Indikator für deine Zahlungsfähigkeit ist dein Einkommen bzw. dein regelmäßiger monatlicher Überschuss (auch als Haushaltsüberschuss bezeichnet). Dieser Überschuss muss ausreichen, um künftige Zinsen und Tilgung bedienen zu können. Suche also einen Kredit, den du dir auch leisten kannst. Eine kleinere Kreditsumme oder eine längere Laufzeit wären zwei mögliche Optionen. Verwende dafür am einfachsten einen Online-Vergleich für Kredite oder Kreditrechner.

Ein zu geringes Einkommen kann ein weiterer Grund dafür sein, dass die Bank Kredite abgelehnt. Hierbei kommt es weniger auf die eigentliche Summe des Einkommens, sondern mehr auf den pfändbaren Betrag an, der meist bei knapp 1.000 Euro liegt. Bedeutend ist also das tatsächlich verfügbare Einkommen, das nach allen Ausgaben noch übrig ist. Hier hilft dir also ein sorgsamer Umgang mit deinen Finanzen. Stelle sicher, dass du immer einen Überschuss am Ende des Monats hast. Die übersichtliche Darstellung deiner Einnahmen und Ausgaben bei bonify kann dir dabei helfen.

Lohnersatzleistungen wie Arbeitslosengeld I, Hartz IV, Krankengeld oder Elterngeld sind ebenfalls nicht pfändbar, auch wenn es sich um regelmäßige Einnahmen handelt. Selbst wenn die Höhe dieser Lohnersatzleistungen für die Rückzahlung eines Kredits angemessen ist, bewilligen die meisten Finanzinstitute einen solchen Kredit nicht. In diesem Fall wird wieder ein Bürge benötigt, der bereit ist, finanzielle Risiken zu übernehmen.

Eingereichte Kontoauszüge weisen Rücklastschriften auf

Kredit abgelehnt wegen Kontoauszug? Das liegt meist an Rücklastschriften. Für Banken sind Rücklastschriften Anzeichen von schlechter Zahlungsmoral; werden also schlecht bewertet. Geprüft wird dies meistens bei der Einreichung deiner Kontoauszüge, die für eine Kreditbewilligung von der Bank angefordert werden. Auf deinen Kontoauszügen sollten also keine Rücklastschriften zu finden sein, sonst wird der Kredit wegen des Kontoauszugs abgelehnt.

Du steckst im Dispo oder hast laufende Kredite

Banken berechnen in der Regel einen maximalen Verschuldungsgrad. Wenn du schon viele Kredite hast – hierzu zählt auch der Dispo – bekommst du keine weiteren mehr. Es sei denn, es handelt sich um eine Umschuldung oder Kreditablösung. Das musst du im Verwendungszweck vermerken oder beim Kreditantrag klarstellen, sonst wird die Kreditanfrage abgelehnt.

Überweisungen an Inkassounternehmen aufgrund offener Zahlungsforderungen ersichtlich

Sind Inkassovorgänge nicht schon aus deiner Bonitätsauskunft ersichtlich, fällt dies spätestens bei deinem Kontoauszug auf. Bei Inkassovorfällen spricht man von weichen Negativmerkmalen – in dem Fall geht die Bank nicht von einer zuverlässigen Bedienung deiner Zahlungsverpflichtungen aus.

Unvollständige Angaben von Rahmenkrediten und Leasingraten

Gibst du bei deinem Antrag weitere Kredite (hierzu zählen Ratenkredite, Rahmenkredite und auch Null-Prozent-Finanzierungen bzw. Leasingverträge) nicht an, kann das zur Ablehnung führen. Auch kann es sein, dass du deine maximale Verschuldung mit den weiteren Krediten bereits erreicht hast und dich für keinen weiteren Kredit qualifizierst.

Du bist für die Bank zu alt oder zu jung

Auch dein Alter spielt für Banken eine Rolle: Bist du zu jung oder zu alt, kann die Wahrscheinlichkeit eines Zahlungsausfalls steigen. Zum Beispiel, weil du noch kein geregeltes Einkommen hast. Hier kommen eher Studentendarlehen für dich infrage. Bist du zu alt, dann könnten dir unsere Hinweise im Artikel über Rentner- und Seniorenkredite helfen.

Du bist selbstständig, jedoch nicht lang genug

Wenn du seit weniger als drei Jahren selbstständig tätig bist, dann wird es keinen Kredit für dich geben. Die Zeit deiner Selbstständigkeit ist für Kreditgeber zu kurz, um dein Risiko einschätzen zu können. Selbstständige und Freiberufler bekommen einen Kredit in der Regel nach zwei bis drei Jahren Selbstständigkeit.

Falsche Angaben beim Kreditantrag

Sobald du falsche, fehlerhafte oder unvollständige Angaben beim Kreditantrag machst, wird der Kredit abgelehnt. Prüfe alle deine Angaben genau! Achte darauf, dass sie vollständig und richtig sind. Prüfe alle deine Angaben im Antrag auf Fehler.

Prüfe auch, ob bei der Auskunftei (z. B. der Schufa) noch eine alte Adresse gespeichert ist oder andere falsche Angaben über dich gespeichert wurden. Das findest du ebenfalls mit einer Selbstauskunft bei der Wirtschaftsauskunftei heraus.

Negativer Bonitätsscore oder Schufa-Einträge

Der Bonitätsscore drückt die Wahrscheinlichkeit aus, mit der du deinen Zahlungsverpflichtungen nachkommen wirst. Je höher der Score, desto besser deine Bonität. Ein schlechter Score kann dazu führen, dass dein Kredit abgelehnt wird. Hast du einen negativen Schufa-Eintrag oder einen schlechten Schufa-Score, dann wirst du vermutlich keinen Kredit bekommen und daher abgelehnt.

In diesem Fall ist es ratsam, zunächst eine Schufa-Auskunft oder eine kostenlose Selbstauskunft einzuholen. Nicht selten kommt es zu falschen Einträgen, die einen negativen Score zufolge haben. Kontrolle ist in diesem Fall also wichtig. Überprüfe deine Eintragungen sorgfältig und verlange im Fall von falschen Angaben deren Löschung (mehr zum Löschen von Schufa-Einträgen). Einfach, schnell und kostenlos kannst du deine Bonität mit bonify überprüfen und Falscheinträge mit dem Score-Korrektor löschen lassen. Kündige unnötige Konten und Kreditkarten, die schlecht für deinen Score sein könnten und du sie nicht benötigst.

Tipp: Banken vergeben außerdem Kredite an Antragssteller, die einen solventen Bürgen angeben, der bereit ist, sich im Falle einer Verschuldung des Kreditnehmers verantwortlich zu zeigen.

Es ist auch möglich, einen Kredit trotz Schufa-Eintrag zu bekommen, zum Beispiel mit einem sogenannten Schweizer Kredit. Hier findet die Bonitätsprüfung nicht bei der Schufa statt, die Einträge und der Score dort spielen also keine Rolle. Eine Bonitätsprüfung findet auf anderem Wege statt, mehr dazu erfährst du im Beitrag über Schweizer Kredite.

Was kannst du sonst noch tun, um den Kredit doch zu bekommen

Kredit abgelehnt, was nun? Wichtig nach einer Kreditablehnung ist, aktiv zu werden. Tipp 1: Erkundige dich bei deiner Bank nach den Gründen. Nur so kann das Problem angegangen und eine Lösung gefunden werden.

Tipp 2: Nicht verzagen und weitere Banken kontaktieren, denn jede Bank hat unterschiedliche Kriterien, wenn es um die Bewertung eines Kreditantrags geht. Wurde dein Kredit bei einer Bank abgelehnt? Andere Banken geben dir vielleicht eine Chance. Stellst du bei mehreren Banken deinen Antrag, kann es schon sein, dass du dein Geld doch bekommst.

Achtung: Wurde dein Kreditantrag von der Bank abgelehnt, so können andere Banken das für zehn Tage in deinen Bonitätsunterlagen sehen. Eine Bewilligung ist in dieser Zeit unwahrscheinlich. Möchtest du dich nur nach Konditionen für Kredite umsehen, dann achte darauf, auf Konditionsanfragen zu bestehen. Diese Anfragen sind für andere Banken nicht sichtbar.

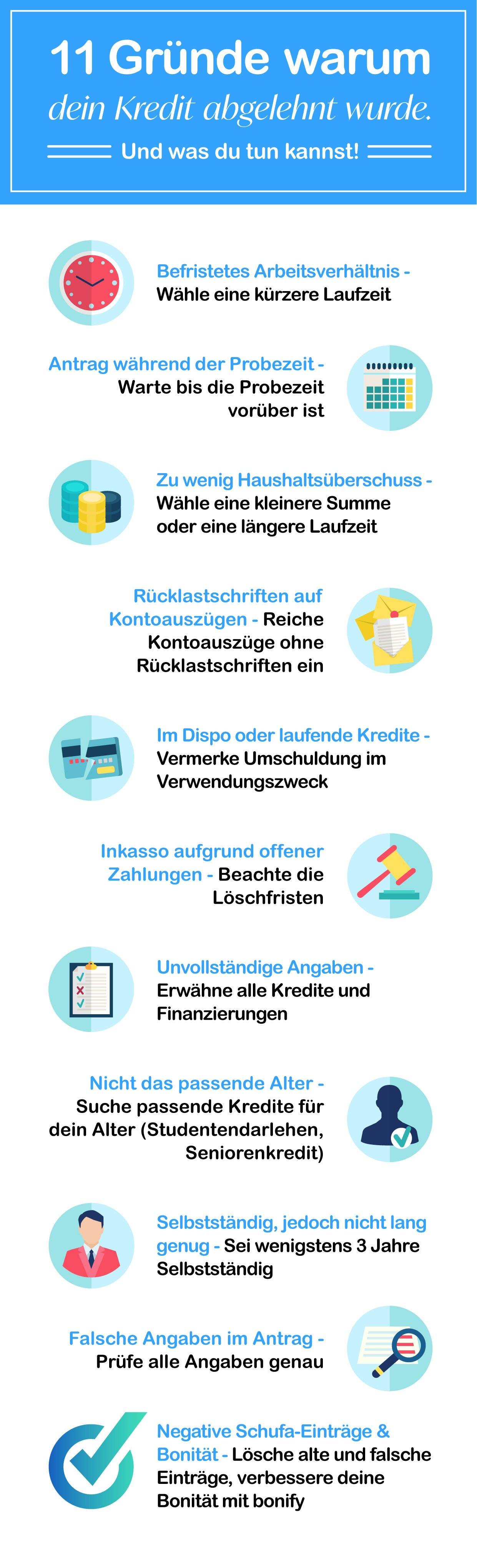

Infografik: Die 11 häufigsten Ursachen einer Kreditablehnung

Wie kann bonify dir helfen?

Dank bonify hast du jederzeit Einsicht in deinen Bonitätsscore, kannst deine Bonitätsdaten überprüfen und falsche Einträge sofort melden – und das alles kostenlos. Wir versprechen Transparenz, kooperieren mit renommierten Auskunfteien, helfen beim Verwalten deiner Finanzdaten und beim Sparen. Der Umgang mit Geld war noch nie so einfach und angenehm. Auch Sicherheit und Datenschutz werden bei uns großgeschrieben, darauf kannst du vertrauen.

Mit dem bonify-Precheck bekommst du vorgeprüfte Angebote, die Ablehnungsquote ist gering. Bei sehr guter Bonität bekommst du den digitalen FinFitness-Kredit, vorgeprüfte Angebote, 100 % passend zu deiner Situation, 100 % digital und ohne das Haus zu verlassen.