- Bonify

- Wie wir helfen

- Finanzmanager

Negative SCHUFA-Einträge kostenlos einsehen

Ein SCHUFA-Eintrag ist nicht unbedingt etwas Negatives. Welche Einträge positiv sind und weitere interessante Fakten rund um SCHUFA-Einträge erfährst du hier. Ob du negative Einträge in deiner SCHUFA-Akte hast, kannst du kostenlos mit bonify herausfinden - direkt online.

Wie alle Auskunfteien sammelt die SCHUFA (Schutzgemeinschaft für allgemeine Kreditsicherung) Daten zu Privatpersonen und Unternehmen. Neben Personendaten, wie zum Beispiel Vor- und Zunamen, das Geburtsdatum und die Anschrift, erhebt die SCHUFA auch Daten zum Zahlungsverhalten und zur Vertragstreue.

Die Daten zum Zahlungsverhalten und zur Vertragstreue werden in positive und negative Informationen unterteilt. In diesem Beitrag erklären wir, was negative und positive Informationen sind, wie lang sie in der Bonitätsakte gespeichert werden und wie du herausfinden kannst, welche Daten bei Auskunfteien über dich gespeichert sind.

Übrigens: Die in Wiesbaden sitzende SCHUFA wird oft synonym mit dem Begriff “Bonität” verwendet. Viele Menschen nehmen daher an, dass nur die SCHUFA als Auskunftei gibt. Das ist aber nicht richtig. In Deutschland gibt es noch weitere Auskunfteien, die Banken und anderen Unternehmen mit ihren Datenbankinhalten Aufschluss über Finanzierungsrisiken bei Verbrauchern und Unternehmen geben. Die wichtigsten Auskunfteien in Deutschland sind neben der SCHUFA, Boniversum, Crif und Informa Solutions (Arvato / Infoscore / Experian).

Du interessiert dich für deine Bonitätseinträge? Prüfe deinen Score sowie deine Negativeinträge kostenlos bei bonify.

SCHUFA: neutrale, positive und negative Einträge

Nach eigenen Angaben verfügt die SCHUFA über 1,128 Milliarden Informationen zu über 68 Millionen Bundesbürgern. Dabei handelt es sich um Daten, die sich sowohl positiv als auch negativ auf den Bonitätsscore auswirken. Zusätzlich gibt es neutrale Informationen, die den Scorewert nicht beeinflussen.

Bei den allermeisten gespeicherten Daten handelt es sich allerdings um positive Bonitätsinformationen! Im Jahr 2018 beispielsweise lag der SCHUFA nur zu 9,2 Prozent aller Personen in ihrem Datenbestand mindestens ein Negativmerkmal vor. Zu allen anderen Personen lagen der Auskunftei lediglich positive oder neutrale Informationen vor. Auch heute sind über 90 % der SCHUFA-Einträge positiv.

Was im Detail unter neutralen, positiven und negativen Einträgen zu verstehen ist? Ganz einfach:

Neutrale Einträge

Neutrale Einträge sind Vor- und Zuname sowie Adresse. Diese Daten haben keine Auswirkungen auf den Bonitätsscore.

Positive Einträge

Als positive Einträge gelten Angaben zu vertragsgemäßem Verhalten. Das sind zum Beispiel vorhandene

Girokonten,

Kreditkarten,

Mobilfunkverträge

Leasingverträge,

Kredite oder

Versandhandelskonten

All diese Daten dienen als Hinweise darauf, dass Unternehmen dieser Person Vertrauen entgegenbringen und Geschäfte mit ihr machen.

Negative SCHUFA-Einträge

Negative Einträge sind Merkmale, die zeigen, dass sich eine Person nicht vertragsgemäß verhält. Bei den negativen Einträgen wird in der Regel weiter zwischen weichen und harten Negativeinträgen unterschieden. Grundlegendes Unterscheidungsmerkmal ist dabei die Herkunft der Negativ-Informationen. Harte Negativmerkmale stammen beispielsweise aus den Schuldnerverzeichnissen der Amtsgerichte, während weiche Merkmale meist von Partnerunternehmen gemeldet werden.

Ob bei dir negative Einträge in deiner SCHUFA-Akte stehen, kannst du mit bonify direkt online überprüfen. Außerdem kannst du deinen SCHUFA-Basisscore sehen. Alles völlig kostenlos.

Weiche Negativmerkmale sind zum Beispiel:

Zahlungsausfälle (offene, angemahnte und unbestrittene Forderung von Unternehmen)

Informationen zum Missbrauch eines Giro- oder Kreditkartenkontos

Forderungen nach gerichtlicher Entscheidung

Harte Negativmerkmale sind zum Beispiel:

Daten aus den Schuldnerverzeichnissen

Informationen über Insolvenzverfahren oder Restschuldbefreiungsverfahren

Damit es zu einem Negativeintrag bei der SCHUFA oder einer anderen Auskunftei kommt, müssen bestimmte Kriterien erfüllt sein:

Nach Fälligkeit einer Forderung müssen mindestens zwei schriftliche Mahnungen beim Schuldner eingegangen sein, denen nicht widersprochen wurde.

Die Mahnungen müssen mit einem Abstand von vier Wochen erfolgt sein.

In einer der Mahnungen muss ein negativer Schufa-Eintrag angekündigt worden.

Die Forderung darf zwischenzeitlich nicht beglichen worden sein.

Alle vier Voraussetzungen müssen erfüllt sein, damit ein negativer SCHUFA-Vermerk erlaubt ist. Sollte sich ein Unternehmen nicht an die genannten vier Punkte halten, kannst du die sofortige Löschung des Eintrages fordern.

Löschfristen für Bonitätseinträge

Egal, ob positive oder negative Einträge – keiner von ihnen beeinflusst deinen Bonitätsscore für immer. Nach einer bestimmten Frist muss die Löschung eines SCHUFA-Eintrags erfolgen. Wann eine Löschung erfolgt, hängt von der Art es Eintrags ab:

veraltete, unvollständige und falsche Einträge – werden sofort gelöscht

personenbezogene Voranschriften – werden taggenau drei Jahre nach Ausgleich der betreffenden Forderung gelöscht.

(Aber: Danach erfolgt eine Prüfung der Erforderlichkeit der fortwährenden Speicherung für weitere drei Jahre. Danach werden sie taggenau gelöscht, sofern nicht zum Zwecke der Identifizierung eine länger währende Speicherung erforderlich ist.)

laufende Vertragskonten, wie Handyverträge, Girokonten und Kreditkarten – werden bei Bekanntgabe des Vertragsendes gelöscht.

personenbezogene Daten zu fälligen, offenen und unbestrittenen Forderungen – werden taggenau drei Jahre nach Ausgleich der Forderung gelöscht.

Daten aus Schuldnerverzeichnissen der zentralen Vollstreckungsgerichte – werden taggenau drei Jahre nach Eintragung in das Schuldnerverzeichnis gelöscht.

Mehr zum Thema im Artikel: Löschfristen von SCHUFA-Einträgen.

(Aber: Eine vorzeitige Löschung ist möglich, wenn der Auskunftei die Löschung durch das zentrale Vollstreckungsgericht nachgewiesen wurde.)

Informationen über Insolvenzverfahren werden taggenau drei Jahre nach Beendigung des Insolvenzverfahrens gelöscht.

Angaben über Anfragen Dritter – werden frühestens ein Jahr (bei Kreditanfragen) und maximal taggenau 3 Jahre nach der Anfrage gelöscht

abbezahlte Kredite – werden taggenau 3 Jahre nach Rückzahlung gelöscht

Die 2.000 Euro Kulanzregel der SCHUFA gibt es nicht mehr

Früher gab es eine Sonderregel bei der SCHUFA zur Löschung von Negativeinträgen auf Kulanzbasis: Bei offenen Forderungen, die unter 2.000 Euro lagen, konnten Verbraucher entsprechende Einträge früher aus dem Register der SCHUFA löschen lassen. Voraussetzung war, dass die Forderung erstmals gemeldet, offen, ausreichend gemahnt, unbestritten und nicht tituliert war. Allerdings gibt es diese Regelung heute nicht mehr!

Fehlerhafte Negativeinträge werden sofort gelöscht!

Leider kommt es bei Einträgen in der Bonitätsakte manchmal zu Fehlern. Der häufigste Fehler bei einem negativen Eintrag ist die Nichtlöschung nach Tilgung. Das bedeutet: Der Eintrag wird nicht aus der Akte gelöscht, obwohl die Forderung bezahlt wurde und die Löschfrist abgelaufen ist. Außerdem kann es vorkommen, dass die Höhe von Forderungen zu hoch vermerkt wird, Zahlungen zu Unrecht als zu spät vermerkt werden oder persönliche Daten veraltet oder falsch sind.

Daran besonders ärgerlich: Auch falsche Einträge in der Bonitätsakte haben sie Einfluss auf deinen Bonitätsscore und damit auf deine Kreditwürdigkeit! Möchtest du vermeiden, dass fehlerhafte Negativeinträge deine Bonität beeinflussen, solltest du deine bei der SCHUFA gespeicherten Daten im Auge behalten. Außerdem solltest du eine Selbstauskunft (auch kostenlose Datenkopie nach Art.15 DSGVO genannt) nicht nur von der SCHUFA, sondern auch von den anderen Auskunfteien, wie Creditreform Boniversum, CRIF und Co., anfordern und die Daten aufmerksam prüfen.

Hast du einen fehlerhaften, negativen Eintrag gefunden, solltest du dringend dagegen vorgehen. Handelt es sich um einen negativen Eintrag nach Erledigung, wendest du dich zunächst an das Unternehmen selbst und bittest um einen Erledigungsvermerk sowie um die Weiterleitung an die Auskunfteien. Nach einer Bestätigung des Kreditgebers oder Unternehmens schickst du diese am besten noch einmal direkt an die Auskunftei und bittest selbst um Berichtigung.

Weitere Informationen zum Thema Schufa-Einträge löschen findest du in dem Artikel “SCHUFA-Eintrag löschen lassen: Wie geht das und wie lange dauert es?“

So hilft dir bonify

Um zu erfahren, welche Daten über dich bei den Auskunfteien gespeichert sind, kannst du dir entweder gemäß Art. 15 der DSGVO eine kostenlose Selbstauskunft ausstellen lassen. Noch einfacher verschaffst du dir einen Überblick über Positiv- und Negativeinträge allerdings mit bonify:

Als registrierter bonify Nutzer hast du jederzeit völlig kostenfreien Zugriff auf deine Bonitätsdaten und deinen echten SCHUFA-Basisscore! Aber es kommt noch besser: Bei bonify kannst du dir außerdem deine SCHUFA-Negativeinträge jederzeit direkt online ansehen! Das macht es dir noch leichter, alle zu dir gespeicherten Daten zu kontrollieren, deinen Bonitätsscore besser zu verstehen und ihn mit bonify aktiv zu verbessern!

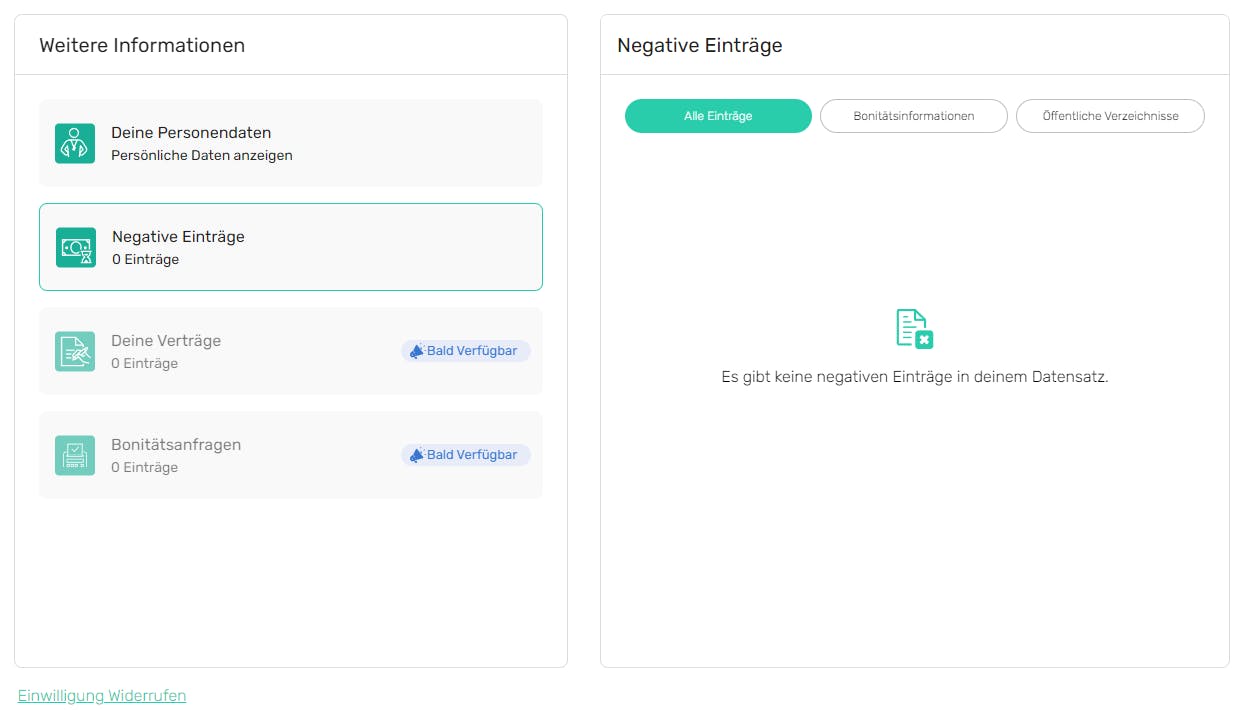

Du kannst mit bonify deinen SCHUFA-Basisscore kostenlos ansehen und direkt unter deinem Score eventuell vorhandene SCHUFA-Einträge finden. Klicke dazu auf “Mehr Erfahren”. Unter “Weitere Informationen” findest du alles über eventuell vorhandene Negativeinträge zu deiner Person.

Du siehst unter “Negative Einträge” nichts (wie im Bild)? Umso besser! Das bedeutet, dass der SCHUFA keine negativen Einträge zu deiner Person vorliegen. Falls vorhanden, werden dir hier deine negativen SCHUFA-Einträge angezeigt und du kannst sehen, ob du noch reagieren musst oder kannst.