- Bonify

- Wie wir helfen

- Kredite

Kredite passend zu dir - auch trotz schlechter Bonität

Bei bonify hast du die Chance auf Kredite, die auf deine Bonität abgestimmt sind. Sogar bei negativen Schufa-Einträgen oder trotz schlechter Bonität kann bonify einen passenden Kredit für dich finden.

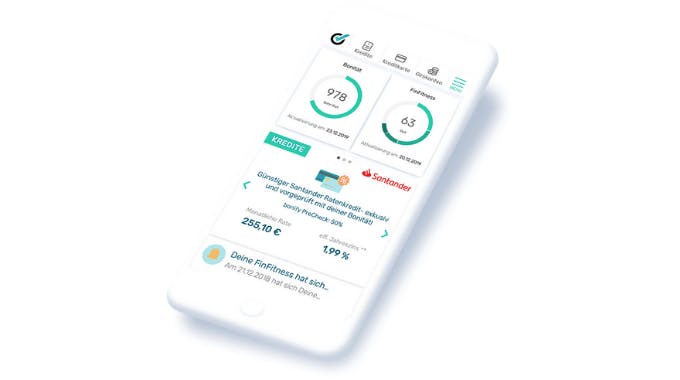

Nach deiner Anmeldung bei bonify kannst du kostenlos deine Bonität einsehen und unsere Matching Algorithmen finden Kreditangebote, die bei deiner Bonität möglich sind. Kredite, die du nicht bekommen könntest, werden herausgefiltert. Keine Lockvogelangebote, keine bewerben auf Kredite, bei denen du abgelehnt wirst. Du bekommst Spezialangebote, die zu deiner finanziellen Situation passen.

Kredite passend zu deiner Bonität bei bonify

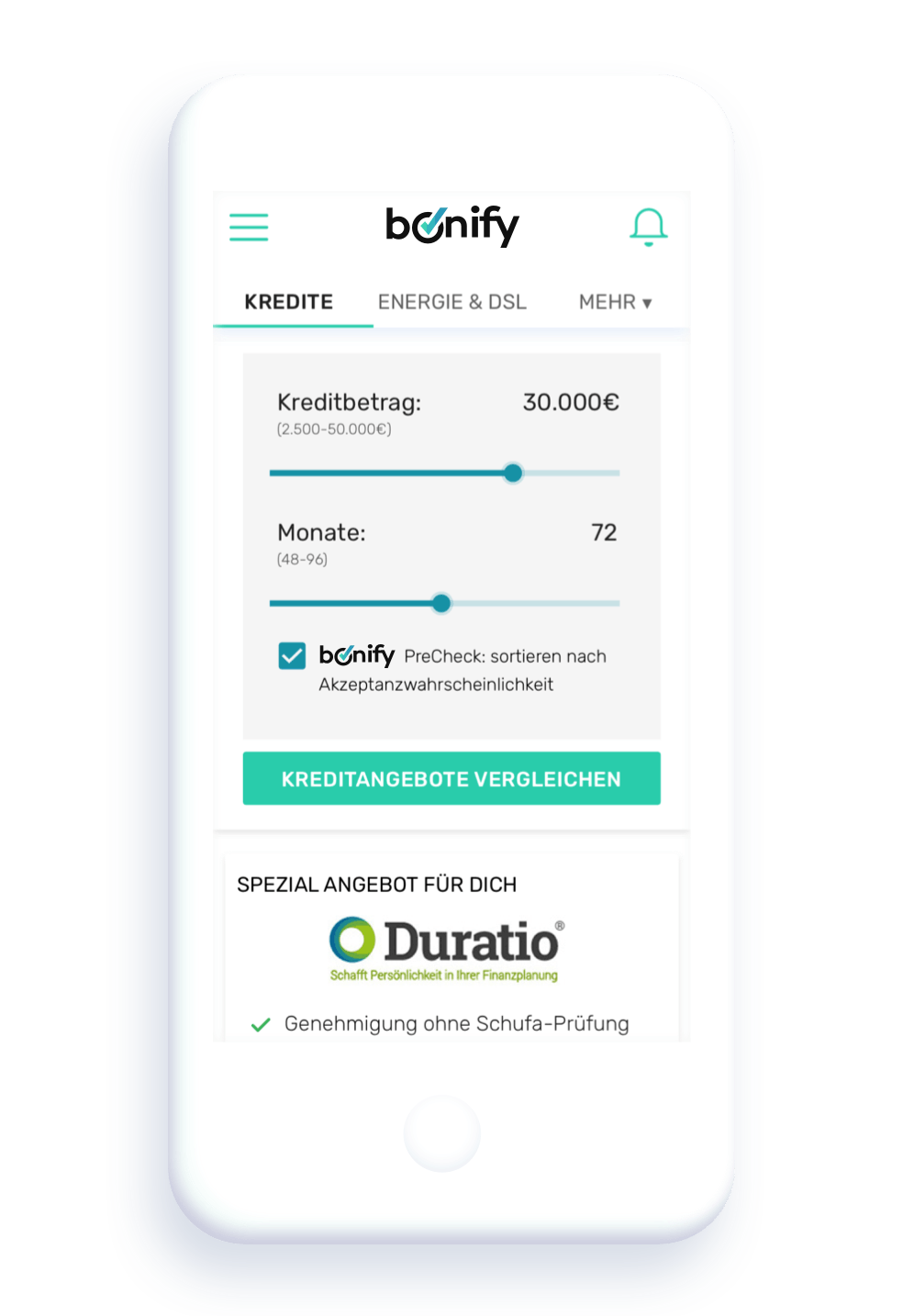

bonify PreCheck vergleicht deine Daten vollautomatisch mit den Kriterien der Banken. Ergibt sich ein Treffer, geben wir diesen als mögliches Kreditangebot an dich zurück. So siehst du nur Kreditangebote, bei denen ein Antrag für dich Sinn ergibt.

bonify kann mehr

Neben den Kreditangeboten passend zu deiner Bonität kannst du mit bonify deine Bonität kostenlos prüfen und überwachen. Zusätzlich bekommst du automatisch die günstigsten Angebote für

Kredite,

Kreditkarten,

Girokonten,

DSL,

Strom und Gas.

Immer abgestimmt auf deine finanzielle Situation und Bonität. Außerdem gibt es bei bonify die Mieterauskunft.

Jetzt neu: Mit bonify Kreditcheck kannst du einen Kredit mit deiner Wunschrate finden! Du gibts einfach die Wunschkonditionen für deinen Kredit an und wir suchen für dich nach passenden Angeboten! Hast du bereits ein Angebot? Dann lass uns nach einem besseren Angebot für dich suchen!

Erfahrungen von bonify Nutzern

Warum ist die Bonität für einen Kredit wichtig?

Wenn du einen Kredit aufnehmen willst, fordert in der Regel der Kreditgeber, beispielsweise eine Bank, die Bonitätsdaten von dir als potenziellem Vertragspartner bei einer Auskunftei an. Warum? Bonität bedeutet Kreditwürdigkeit. Damit die Bank dir Geld für einen Kredit leihen kann, muss sie einschätzen können, wie kreditwürdig du bist. Dafür wird eine Kreditprüfung durchgeführt.

Sie will wissen, ob du den Betrag auch zurückzahlen kannst und mit welcher Wahrscheinlichkeit du das tun wirst. Eine Bonitätsprüfung ist für deutsche Banken übrigens Pflicht und wird häufig mit einer Schufa Abfrage durchgeführt. Mit anderen Worten: Banken wollen und müssen sich absichern, dass sie das geliehene Geld zurückbekommen. Die Bonitätsprüfung schützt also sowohl die Wirtschaft als auch den Verbraucher vor Überschuldung.

Um einschätzen zu können, ob sie deinen Kreditantrag annehmen kann, legt sie Informationen – die sogenannten Bonitätsdaten – zugrunde, die die verschiedenen Vertragspartner über deine Geschäftsbeziehungen und dein Zahlungsverhalten haben. Aus diesen Daten setzt sich deine Bonität zusammen. Das ist ein Grund, warum es wichtig ist, möglichst keine schlechte Bonität zu haben, wenn dein Kreditantrag erfolgreich sein soll.

Ein weiterer Grund, warum deine Bonität für einen Kredit einen hohen Stellenwert hat, ist: Je besser deine Bonität, desto besser die Konditionen! Bei einer schlechten Bonität kann es dir passieren, dass dir nur sehr ungünstige Kreditkonditionen angeboten werden, die für dich mit hohen zusätzlichen Kosten verbunden sind.

Bei bonify bekommst du Kreditangebote, die auf deine individuelle Bonität und Finanzlage zugeschnitten sind. Zu jedem Angebot kannst du eine bonitätsneutrale Konditionsanfrage stellen. Du kannst sie zu 100 Prozent online stellen und sparst dir damit jede Menge Papierkram und Verhandlungen mit Bankmitarbeitern. Nach dem Anmelden steht dir eine große Auswahl an Krediten bereit, für die du dich durch unseren Matching-Algorithmus bereits qualifiziert hast. Du bewirbst dich also nicht um den Kredit – der Kredit bewirbt sich bei dir!

Wann ist eine Bonität gut oder schlecht?

Die Bonitätsprüfung ist bei vielen wichtigen Geschäften, wie dem Abschluss eines Kredits oder eines Miet-, Strom- oder Handyvertrags, eine der entscheidenden Voraussetzungen. Aber was genau besagt denn eigentlich eine gute beziehungsweise eine schlechte Bonität und wie kommt es dazu?

Je nachdem, wie zuverlässig du in der Vergangenheit deinen Zahlungsverpflichtungen nachgekommen bist, entscheidet das Zahlungsverhalten darüber, ob deine aktuelle Bonität gut, zufriedenstellend oder schlecht ist.

Die Scores werden von den einzelnen Auskunfteien basierend auf unterschiedlichen mathematisch-statistischen Verfahren berechnet und ausgedrückt, aber grundsätzlich lässt sich sagen: Je höher der Scorewert ist, desto besser ist auch die Bonität. Hast du einen hohen Score, bedeutet das, dass du in der Vergangenheit deinen Zahlungsverpflichtungen immer vertragsgemäß nachgekommen bist. Das wird belohnt! Du erhöhst so deine Chancen auf einen Vertrags- oder Kreditabschluss sowie bei der Bewerbung um eine neue Wohnung.

Ein hoher Bonitätsscore, also eine gute oder sehr gute Bonität, entspricht bei der Schufa einem Wert zwischen 95 und 97 Prozent, bei bonify zwischen 944 und 962 Punkten. Bei bonify kannst du auch eine hervorragende Bonität mit 994 Punkten erreichen. Übrigens: Wenn du deinen Schufa-Score nicht kennst, dann kannst du ihn mit einer kostenlosen Schufa-Selbstauskunft erfahren.

Es ist übrigens nicht möglich, einen Bonitätsscore von 100 Prozent zu erreichen, denn aus Sicht der Auskunftei ist ein statistisches Restrisiko für einen Zahlungsausfall, beispielsweise durch Arbeitslosigkeit oder Tod, immer vorhanden.

Ist dein Score hingegen niedrig, bedeutet das, dass ein Zahlungsausfall bei dir wahrscheinlicher ist. Das kann dazu führen, dass du bei Kredit- oder anderen Vertragsanfragen abgelehnt oder mit finanziell nachteiligen, das heißt kostspieligen Konditionen konfrontiert wirst. In diesen Artikeln findest du genaue Infos dazu, wie die einzelnen Scores bei der Schufa und bei bonify aussehen und was sie bedeuten: für den SCHUFA-Score hier und für den bonify-Score hier.

Die Gründe für eine schlechte Bonität können vielfältig sein:

deine Ausgaben sind längerfristig höher als deine Einnahmen

du hast mehrere Kreditanfragen in einem kurzen Zeitraum gestellt

du zahlst deine Rechnungen nicht pünktlich und erhältst deshalb Mahnungen

du hast viele unnötige Kredite angehäuft

deine Bonitätsdaten sind fehlerhaft

Aber die gute Nachricht ist: Auf jeden einzelnen dieser Punkte kannst du selbst Einfluss nehmen und so deine Bonität stetig verbessern. bonify hilft dir dabei!

Vorteile von bonify für dich

Mit bonify hast du jederzeit kostenlos und unverbindlich Zugriff auf deine Bonität. So kannst du falsche oder veraltete Einträge entdecken und diese ganz einfach direkt über bonify korrigieren lassen. Du bekommst auch einen digitalen Finanzmanager für die Hosentasche und unser FinFitness Feature, mit dem du deine finanzielle Gesundheit prüfen und im Blick behalten kannst. Außerdem kannst du mit bonify auf deine Bonität abgestimmte Kreditangebote einsehen. Neugierig geworden? Dann probier es doch gleich einmal aus!

Kann ich einen Kredit trotz schlechter Bonität bekommen?

Es gibt Situationen, in denen du plötzlich auf eine spontane Finanzspritze oder eine größere Geldsumme angewiesen bist, egal, wie es um deine Bonität steht: Kühlschrank oder Waschmaschine versagen plötzlich den Dienst, das Auto geht kaputt oder es steht eine teure Reparatur an. Dennoch: Ein negativer Schufa-Eintrag oder eine schlechte Bonität kann oft zur Ablehnung eines Kreditantrags führen.

Hast du trotzdem Möglichkeiten, einen Kredit zu bekommen? Ja, es gibt Alternativen. Zwar sind in Deutschland die Banken verpflichtet, die Kreditwürdigkeit eines Antragstellers zu prüfen, bevor sie einen Kredit vergeben. Aber die Faktoren, die die Kreditwürdigkeit beeinflussen, werden von den verschiedenen Bank unterschiedlich stark gewichtet.

Wenn dein Kreditantrag also abgelehnt wurde, lohnt es sich, weitere Banken zu kontaktieren. Achte hierbei unbedingt darauf, Konditionsanfragen anstatt Kreditanfragen zu stellen, denn letztere können deine Bonität weiter verschlechtern. Mehr dazu erfährst du im Abschnitt “Die eigene Bonität verbessern? So funktioniert’s!”.

Was dir zusätzlich dabei helfen kann, einen Kredit trotz schlechter Bonität zu bekommen:

Zweiter Kreditnehmer oder Bürge: Wenn du einen zweiten Antragsteller hast, zum Beispiel den Partner oder Verwandte, steigen nicht nur deine Chancen, dass dein Kreditantrag bewilligt wird. Du bekommst auch oft bessere Konditionen, als wenn du den Kreditantrag alleine stellst.

Kreditraten: Die Kreditraten für deinen Wunschkredit sollten zu der Höhe deines Einkommens passen. So kann die Bank erkennen, dass du in der Lage bist, den Kredit kontinuierlich zu bedienen. Aber Achtung: Das Einkommen allein sagt ohne die monatlichen Ausgaben nicht viel aus. Kreditgeber wollen deshalb auch wissen, welche regelmäßigen Kosten du hast.

Wenn du einen Kredit aufnehmen willst, obwohl deine Bonität das nicht unbedingt hergibt, ist das übrigens auch mit Risiken verbunden: Die Konditionen sind oft sehr viel schlechter, was sich zum Beispiel an sehr hohen Zinsen zeigt. Das könnte deine finanzielle Lage insgesamt verschlechtern.

Zudem gibt es bei Kreditanfragen, die du ohne Schufa stellen willst, auch unseriöse Anbieter, die zusätzliche Kosten und Versicherungen. Darüber solltest du dir im Klaren sein, wenn du einen Kredit aufnimmst, obwohl du derzeit eine schlechte Bonität hast. In jedem Fall solltest du gut abwägen, ob du in deiner konkreten Situation wirklich einen Kredit brauchst oder ob es nicht andere Möglichkeiten gibt, deinen Engpass zu überbrücken, beispielsweise über Freunde und Familie.

Die eigene Bonität verbessern? So funktioniert’s!

Bist du mit dem Kreditbedarf nicht in Zeitnot, kannst du zunächst deine Bonität aktiv verbessern, bevor du damit anfängst, einen passenden Kredit zu finden. Bei der Schufa wird das Bonitätsscoring alle drei Monate auf Basis möglicher neuer Informationen aktualisiert. Es kann also mindestens ein Quartal bis zu einer möglichen Verbesserung deines Schufa-Scores dauern. Darüber, wie häufig andere Auskunfteien ihre Informationen aktualisieren, gibt es keine zuverlässigen Angaben.

In jedem Fall lohnt es sich, dafür zu sorgen, dass sich deine Bonität stetig verbessert. Dafür gibt es ein paar einfache Hebel, die du sofort und kontinuierlich umsetzen kannst:

Deine Bonitätsdaten regelmäßig prüfen und falsche SCHUFA-Einträge sofort korrigieren lassen.

Bei einer Kreditaufnahme auf einer Konditionsanfrage bestehen, sie ist bonitätsneutral. Das heißt, sie verursacht keinen Eintrag in deiner Bonität und hat auch keinen Einfluss auf deinen Score.

Mit dem Kreditantrag warten, bis die Löschfrist eines Eintrags in deiner Bonität verstrichen ist und der Eintrag somit gelöscht wird.

Unnötige Girokonten und Kreditkarten kündigen und einen häufigen Wechsel deines Girokontos vermeiden.

Rechnungen und Kreditraten pünktlich zahlen und dadurch nicht nur teure Mahngebühren, sondern Negativeinträge in der Bonität vermeiden.

Einkommenssituation im Blick behalten und für einen ausgeglichenen Haushaltsplan sorgen, er bildet die Grundlage für eine solide Bonität.

Übrigens: Bei bonify wird dir durch unseren Matching-Algorithmus der perfekte Kredit angeboten - passend zu deiner individuellen Bonität und Finanzlage. Das sind Kredite, für die du dich bereits vorqualifiziert hast, für die du dich also nicht langwierig bewerben musst. So profitierst du von einem schnellen Online-Prozess und kannst zusätzlich durch die optimalen Konditionen bares Geld sparen. Du bist neugierig geworden?

Gibt es Kredite ohne Bonitätsprüfung?

Nein, nicht im eigentlichen Sinne. Die Bank will immer eine Sicherheit haben, bevor sie Geld verleiht. Wenn seitens des Kreditgebers keine Bonitätsprüfung bei einer Auskunftei durchgeführt wird, prüft er dennoch sehr genau deine finanzielle Ausgangslage. Kredite ohne Bonitätsprüfung können von einigen Geldinstituten gewährt werden, wenn Nachweise über ein festes Einkommen oder vorhandenes Eigenkapital vorhanden sind. Es handelt sich also schlicht um eine andere Prüfung.

Auch durch einen Verwendungszweck kann eine zusätzliche Sicherheit für die Bank geschaffen werden, sodass der Kredit ohne SCHUFA bewilligt wird. Diese sogenannten zweckgebundenen Kredite sind aber in der Auswahl ihres Zwecks sehr eingeschränkt. So kannst du beispielsweise für ein neues Auto oder zum Erwerb einer Immobilie einen zweckgebundenen Kredit beantragen. Auch Ratenkäufe sind zweckgebunden.

Viele Banken im Ausland verzichten auf eine Bonitätsabfrage bei Auskunfteien oder haben gar nicht die Möglichkeit dazu. Sie bewerten stattdessen andere Faktoren, um die Kreditwürdigkeit einzuschätzen, wie etwas das Einkommen, Immobilien oder Versicherungen. Ein Beispiel für so einen bonitätsneutralen Kredit ist der sogenannte „Schweizer Kredit“.

Bei einem Schweizer Kredit handelt es sich in der Regel um einen Ratenkredit, der ohne Prüfung der Bonität vergeben wird. Das heißt, dass die Schweizer Bank bei der SCHUFA (oder einer anderen deutschen Auskunftei) keine Auskunft über den Kreditnehmer einholt und den Kredit ohne Rücksicht auf die bei der Schufa gespeicherten Daten vergibt. So ist es möglich, einen Kredit trotz negativer Schufa zu bekommen und ohne Schufa abfrage. Der Kreditabschluss wird dann auch nicht mit einem Eintrag bei der SCHUFA vermerkt.

Kredite ohne Bonitätsprüfung / ohne SCHUFA

Wie anfangs schon gesagt: Die Tatsache, dass ein Schweizer Kredit ohne Bonitätsabfrage bei der Schufa vergeben wird, bedeutet nicht, dass eine Schweizer Bank gar keine Bonitätsprüfung in irgendeiner Art vornimmt. Es gibt auch bei diesem Kredit, wie bei jedem anderen, gewisse Voraussetzungen, die erfüllt werden müssen, wie etwa ein ausreichendes und regelmäßiges Einkommen.

Der Vergleich der verschiedenen Kreditangebote ist für dich kostenlos und unverbindlich.

Um bonify nutzen zu können, musst du

volljährig sein und

über ein deutsches Bankkonto mit Onlinebanking-Funktion oder

einen gültigen, deutschen Personalausweis sowie eine gültige Handynummer verfügen.

Der im Verwendungszweck angegebene Finanzierungsgegenstand kann dem Kreditgeber als Sicherheit dienen (Fahrzeug beim Autokredit), solltest du der Zahlung nicht nachkommen können. Werden für Kredite Sicherheiten hinterlegt, sinkt das Risiko für die Kreditinstitute und Zinsen fallen meist deutlich niedriger aus.

Die Höhe der Kreditsumme, die du dir leisten kannst, hängt von den monatlichen Raten ab. Stellst du deine monatlichen Nettoeinkünfte deinen Ausgaben gegenüber, weißt du, wie viel Geld du übrig hast. Jedoch solltest du nicht alles für den Kredit einplanen. Viele Angebote, die du dir nicht leisten kannst, werden bei bonify herausgefiltert.

Wie funktionieren PreCheck Kredite?

Über den bonify PreCheck prüfen wir vorab, ob Kreditangebote für dich geeignet sind. Nicht jeder hat eine ausreichende Bonität, um einen 0-Prozent-Kredit zu bekommen. Da ist es nur fair, dir ein solches Angebot nicht zu präsentieren.

Um eine möglichst genaue Aussage zu treffen, müssen wir verstehen, welche Daten für Banken bei der Prüfung eines Kreditantrags entscheidend sind. bonify arbeitet mit vielen Banken zusammen und konnte bereits Erfahrungen mit zahlreichen erfolgreich vermittelten Krediten sammeln. Wir verstehen die Kriterien der unterschiedlichen Banken sehr gut.

Viele Daten, die für die Prüfung deines Kreditantrags genutzt werden (Bonitätsscore oder Einkommen) liegen bei bonify mit der Registrierung bereits vor. Im bonify PreCheck vergleichen wir deine Daten automatisch mit den Kriterien der verschiedenen Banken. Ergibt sich ein Treffer, hast du ein mögliches Kreditangebot. So zeigen wir dir im bonify Angebote-Bereich nur für deine Bonität passende Kredite an.

Eine schlechte Bonität oder eine negative SCHUFA-Auskunft sind bei Banken oft ein Ausschlusskriterium für ein Darlehen. bonify hat Partner, die keinen Antrag einfach ablehnen und es dir ermöglichen, einen Kredit trotz schlechter Bonität zu bekommen. Zusammen mit unserem Partner Bon-Kredit haben wir jetzt zum Beispiel einen fairen, sicheren und vor allem schnell und sicher zu beantragenden Schweizer Kredit ins Leben gerufen. Bei dem eine Auszahlung auch trotz Schufa und ohne Schufa-Eintrag möglich ist.

Beliebte Kredite bei bonify

Kreditsummen

Kreditarten

bonify Kredite

Beliebte Kredite bei bonify (Alphabetisch)