Kleinkredit: Träume erfüllen zu minimalen Raten

Viele Wünsche lassen sich bereits mit einem kleinen Kredit erfüllen. Ein Darlehen über 1.000 bis 3.000 Euro genügt oftmals. In diesem Artikel erfährst du, was ein Kleinkredit ist, welche Vor- und Nachteile er hat und welche Voraussetzungen für die Beantragung erfüllt sein müssen.

Ein Kleinkredit kann in vielen Fällen helfen. Neue Möbel, der Ausgleich des Dispokredits oder das erste eigene, gebrauchte Auto — mit dem richtigen Kleinkredit kannst du dir einen lang ersehnten Wunsch erfüllen.

Die Bewilligung eines solchen Darlehens ist in der Regel nicht an einen bestimmten Verwendungszweck gebunden. bonify hilft dir, das für dich beste Angebot mit den günstigsten Konditionen zu finden. Einfach anmelden und online vergleichen.

Was ist ein Kleinkredit?

Bei einem Kleinkredit handelt es sich um kein klar abgegrenztes Produkt. Das ist der Grund, warum es keine einheitliche Definition des Begriffes gibt. Banken und Vergleichsportale können den Begriff nutzen, wie sie möchten. Entsprechend groß ist das Angebot.

Die angebotenen Kreditsummen liegen zwischen 1.000 Euro und bis zu 10.000 Euro. Um den Kleinkredit dennoch von anderen Krediten abzugrenzen, setzen wir für diesen Artikel eine maximale Kreditsumme von 3.000 Euro an.

Demnach ist ein Kleinkredit ein Ratenkredit mit einer vergleichsweise kleinen Summe von bis zu 3.000 Euro für Privatpersonen. Die Laufzeit des Kredits ist eher kurz und von der Summe abhängig.

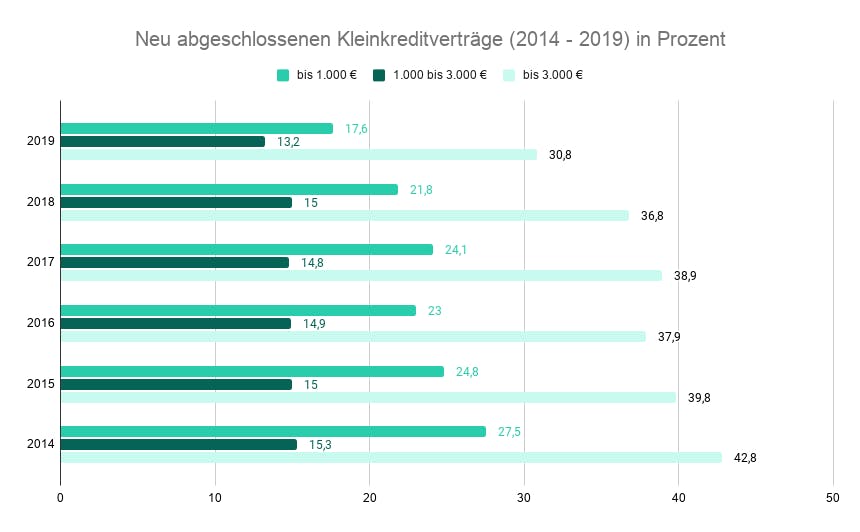

Laut dem Kredit-Kompass 2020 der SCHUFA entfiel 2019 knapp ein Drittel (30,8 Prozent) der neu abgeschlossenen Kreditverträge auf Kleinkredite bis zu 3.000 Euro. Damit ist der Anteil im Vergleich zu 2018 um sechs Prozentpunkte zurückgegangen.

2017 betrug der Anteil noch 38,9 Prozent. Das Minus lässt sich mit dem generellen Rückgang an neu abgeschlossenen Kreditverträgen begründen. Denn während 2018 noch rund 7,9 Millionen Verträge abgeschlossen wurden, waren es 2019 nur noch 7,2 Millionen. Du siehst, dass der Rückgang an neu abgeschlossenen Kleinkrediten mit der Anzahl an neuen Kreditverträgen zusammenhängt.

Der Unterschied zwischen Klein- und Mini- und Mikrokredit

Wer nach Kleinkrediten sucht, stößt auch auf sogenannte Minikredite. Dabei handelt es sich um eine Sonderform des Kleinkredits. Die Summe beträgt in der Regel weniger als 1.000 Euro. In folgenden Artikeln über Minikredite und Kurzzeitkredite erklären wir ausführlich, was ein Minikredit bzw. Kurzzeitkredit ist, wer ihn vergibt und welche Besonderheiten diese Kreditarten haben.

Auch den „Mikrokredit" findet man, wenn man nach einem kleinen Kredit sucht. Bei einem Mikrokredit handelt es sich allerdings um einen Kredit für Kleinunternehmen, Selbstständige und Existenzgründer. Das Darlehen muss einer unternehmerischen Tätigkeit dienen. Mikrokredite werden in der Regel von den Förderbanken des Bundes und der Länder vergeben.

Wofür werden Kleinkredite genutzt?

Kleinkredite werden nicht zweckgebunden vergeben. Das bedeutet, dass du völlig frei entscheiden kannst, wofür du das Geld ausgibt — anders als es beispielsweise bei Autokrediten oder Immobilien- oder Baukrediten der Fall ist.

Nachfolgend listen wir die beliebtesten Kleinkredit-Einsatzmöglichkeiten auf:

#1 — Dispokredit ausgleichen

Dispokredite sind sehr teuer. Die zu zahlenden Zinsen liegen oft über zehn Prozent. Zudem kann ein Dispokredit jederzeit von der Bank gekündigt werden. Aus diesem Grund wird ein Kleinkredit oft zum Ablösen des Dispos genutzt, da du für den Kredit niedrigere Zinsen zahlst. Zudem hast du mehr Sicherheit und Planbarkeit, da du den kleinen Kredit in gleichbleibenden Monatsraten über einen vorgegebenen Zeitraum zurückzahlst.

#2 — Gebrauchtwagen kaufen

Mit 3.000 Euro lässt sich auch der Wunsch nach dem ersten eigenen Auto erfüllen. Zwar kein Neuwagen, aber mit einem Kleinkredit lässt sich ein gut erhaltener Gebrauchtwagen kaufen. Übrigens: Wenn du dir mit dem Kredit ein Auto kaufen willst, lohnt es sich, einen Blick auf den bonify Autokredit zu werfen. Da es sich bei einem Autokredit um einen zweckgebundenen Kredit handelt, kannst du hier eventuell bessere Konditionen erhalten als bei einem nicht zweckgebundenen Kredit.

#3 — Urlaub machen

Fernreisen in die USA, nach Kanada oder Australien kosten Geld. Und zwar nicht wenig. Laut der BAT Tourismusstudie aus Februar 2020 gaben die Deutschen 2019 fast 2.700 Euro für eine Nordamerikareise aus. Asien liegt mit rund 2.400 Euro knapp dahinter. Mit einem Kleinkredit kannst du entweder die ganze Reise finanzieren oder die Urlaubskasse aufstocken.

#4 — Hochzeit und Flitterwochen

In Deutschland veranschlagen Brautpaare für ihre Hochzeitsfeier im Durchschnitt 13.000 Euro. Reicht das Ersparte auf dem Girokonto nicht, kann mit einem Kredit das fehlende Budget aufgestockt werden. Da Geldgeschenke zur Hochzeit üblich sind, kannst du diese dazu nutzen, den Kredit vorzeitig abzuzahlen.

#5 — Neue Küche, Möbel und weitere Einrichtungsgegenstände

Egal, ob gerade erst eingezogen oder schon länger in der Wohnung: Irgendwann möchte man sich auch mal neue Möbel oder eine neue Küche gönnen. Solche Anschaffungen lassen sich gut mit einem kleinen Kredit finanzieren.

Verantwortungsbewusste Kreditaufnahme

Auch wenn Kleinkredite sich für viele Situationen anbieten, sind sie mit Vorsicht zu genießen. Durch eventuell anfallende Gebühren kann ein Kleinkredit teurer werden. Achte auf eine transparente Kommunikation der Gebühren und lies dir die Allgemeinen Geschäftsbedingungen durch.

Wenn du unter chronischer Geldnot leidest, raten wir dir davon ab, einem Kredit aufzunehmen. Beantrage einen Kleinkredit nur, wenn du ihn fristgerecht und sicher zurückzahlen kannst. Denk bitte genau darüber nach, ob ein Kredit wirklich Sinn hat und dir in der aktuellen Lage weiterhilft.

Was sind die Vorteile und Nachteile eines Kleinkredits?

Wenn du darüber nachdenkst, einen Kleinkredit aufzunehmen, solltest du dir über die Vor- und Nachteile bewusst sein.

Vorteile

Günstige Zinsen: Banken haben aufgrund der kleinen Summe ein geringes Ausfallrisiko. Aus diesem Grund sind die Zinsen oft günstiger als bei einem Ratenkredit mit einer höheren Summe. Übrigens: Ein Kleinkredit ist eine gute Alternative zum Dispokredit, da bei diesem die Zinsen oft im zweistelligen Bereich liegen.

Geringe Rückzahldauer: Ein Kleinkredit wird mit einer kurzen Laufzeit gewährt, weswegen die Tilgung ziemlich schnell geht. Viele Kreditverträge beinhalten die Möglichkeit zur kostenlosen Sondertilgung. Dadurch kann der Kredit sogar noch schneller getilgt werden.

Niedrige Raten: Abhängig von Laufzeit und Kreditsumme fallen die monatlich zu zahlenden Raten aus. Bei einer kleinen Summe und einer längeren Laufzeit verringert sind deine monatliche Belastung und damit auch die finanzielle Belastung.

Keine Zweckbindung: Da Kleinkredite ohne Zweckbindung vergeben werden, kannst du das Geld frei verwenden.

Hohe Annahmechancen: Wegen der geringen Summe und dem niedrigen Ausfallrisiko haben auch Verbraucher mit einem geringeren Einkommen gute Chancen, einen Kleinkredit von der Bank zu erhalten. Zudem müssen weniger Sicherheiten gestellt werden.

Verbesserung der Bonität: Wirtschaftsauskunfteien wie die SCHUFA AG oder die Creditreform Boniversum speichern die fristgerechte Rückzahlung des Kredits als Positivmerkmal in der Bonitätsakte, wodurch dein Bonitätsscore steigt.

Nachteile

Zusätzliche Gebühren: Vor allem auf Kleinkredite spezialisierte Anbieter bieten kostenpflichtige Sonderleistungen an. Das kann eine Sofortauszahlung sein, aber auch die Möglichkeiten zur Sondertilgung. Hier sollten die Allgemeinen Geschäftsbedingungen genau gelesen werden, da die Kosten für den Kredit sonst schnell steigen können.

Wenige Anbieter: Da das Kreditvolumen klein ist, wird der Kleinkredit nicht von allen Banken angeboten. Entsprechend ist die Auswahl an Anbietern geringer.

Kredit- statt Konditionsanfrage: Bei einem Kreditvergleich wird in der Regel eine Konditionsanfrage an SCHUFA und Co. gestellt. Diese ist neutral, wirkt sich also nicht auf deine Bonität aus. Wird jedoch eine Kreditanfrage gestellt, ist diese Anfrage auch für Dritte ein Jahr lang sichtbar. Das kann sich negativ auf deinen Score auswirken.

Geringes Einkommen: Kleinkredite punkten durch niedrige Raten. Wer jedoch ein geringes und eventuell unsicheres Einkommen hat, sollte sich der zusätzlichen monatlichen Belastung bewusst sein.

Was kostet ein Kleinkredit?

Die Kosten für einen Kleinkredit sind abhängig von den Zinsen. Dabei wird zwischen dem Sollzins und dem effektiven Jahreszins unterschieden. Der Sollzinssatz gibt die konkreten Zinsen an, die für das Darlehen gezahlt werden müssen. Die gesamten Kosten des Kredits lassen sich nicht erkennen, da die anderen Gebühren nicht einkalkuliert wurden. Diese werden im effektiven Jahreszins angegeben. Weitere Einflussfaktoren sind die Summe und die Laufzeit.

Wenn du mit einem Online-Kreditrechner die Kredite vergleichst, wirst du auch auf den sogenannten „Zweidrittelzins" stoßen. Diese Vergleichsgröße besagt, dass zwei Drittel aller Kunden den Kredit zu diesem Zinssatz erhalten haben. Die oft sehr niedrigen Angebotszinsen werden in der Regel nur bei einer sehr guten Bonität gewährt.

Wie sich die Kosten für einen Kleinkredit bei unterschiedlicher Summe, Laufzeit sowie effektivem Jahreszins unterscheiden, haben wir in den nachfolgenden Tabellen aufgeschlüsselt.

Vergleich beim Darlehen mit einer Summe von 1.000 Euro:

Konditionen

Kreditsumme 1.000 €

Kreditsumme 1.000 €

Konditionen

Laufzeit

Kreditsumme 1.000 €

24 Monate

Kreditsumme 1.000 €

12 Monate

Konditionen

Effektiver Jahreszins

Kreditsumme 1.000 €

3,99 %

Kreditsumme 1.000 €

2,99 %

Konditionen

Monatliche Rate

Kreditsumme 1.000 €

43,32 €

Kreditsumme 1.000 €

84,67 €

Konditionen

Gesamtbetrag

Kreditsumme 1.000 €

1.039,64 €

Kreditsumme 1.000 €

1.016,05 €

Konditionen

Kreditkosten

Kreditsumme 1.000 €

39,64 €

Kreditsumme 1.000 €

16,05 €

Konditionen

Kreditsumme 2.000 €

Kreditsumme 2.000 €

Konditionen

Laufzeit

Kreditsumme 2.000 €

24 Monate

Kreditsumme 2.000 €

12 Monate

Konditionen

Effektiver Jahreszins

Kreditsumme 2.000 €

3,99 %

Kreditsumme 2.000 €

3,33 %

Konditionen

Monatliche Rate

Kreditsumme 2.000 €

85,65 €

Kreditsumme 2.000 €

169,43 €

Konditionen

Gesamtbetrag

Kreditsumme 2.000 €

2.079,24 €

Kreditsumme 2.000 €

2.032,93 €

Konditionen

Kreditkosten

Kreditsumme 2.000 €

79,24 €

Kreditsumme 2.000 €

32,93 €

Konditionen

Kreditsumme 3.000 €

Kreditsumme 3.000 €

Konditionen

Laufzeit

Kreditsumme 3.000 €

24 Monate

Kreditsumme 3.000 €

12 Monate

Konditionen

Effektiver Jahreszins

Kreditsumme 3.000 €

3,90 %

Kreditsumme 3.000 €

3,33 %

Konditionen

Monatliche Rate

Kreditsumme 3.000 €

130,05 €

Kreditsumme 3.000 €

254,13 €

Konditionen

Gesamtbetrag

Kreditsumme 3.000 €

3.121,19 €

Kreditsumme 3.000 €

3.049,40 €

Konditionen

Kreditkosten

Kreditsumme 3.000 €

121,19 €

Kreditsumme 3.000 €

49,40 €

Unter welchen Voraussetzungen bekomme ich einen Kleinkredit?

Da es sich bei einem Kleinkredit um einen normalen Ratenkredit handelt, gelten weitestgehend die gleichen Voraussetzungen wie bei anderen Krediten. Das wichtigste ist, dass du aus Sicht der Bank kreditwürdig bist.

Als kreditwürdig gelten Personen, die volljährig sind, einen festen Wohnsitz in Deutschland haben, eine deutsche Bankverbindung besitzen und über ein geregeltes Einkommen verfügen. Des Weiteren solltest du genug verdienen, um die monatliche Rate leisten zu können. Zudem sollte der Antragssteller nicht überschuldet sein und die Bonitätsprüfung bestehen.

Damit die Bank deine Angaben, die du im Kreditantrag machst, überprüfen kann, musst du sie mit entsprechenden Unterlagen nachweisen. Notwendig ist ein Nachweis über dein Einkommen (Verdienstbescheinigung, Rentenbescheid oder Kontoauszüge). Häufig wird auch ein Nachweis über eine unbefristete Beschäftigung verlangt. Zudem musst du dich ausweisen können.

Wer arbeitslos ist oder Hartz IV bezieht, hat nur geringe Chancen auf einen Kleinkredit. Das hängt mit dem Einkommen zusammen. Arbeitslosengeld bedeutet in der Regel ein geringes Einkommen. Abhängig von der Höhe des Kredites und des Einkommens schwanken die Annahmequoten.

Hartz-IV-Empfänger haben es noch schwerer, da die Zahlung als Grundsicherung gilt und nicht pfändbar ist. Für Banken und Co. hat man damit kein anrechenbares Einkommen. Wenn dennoch dringend ein Kredit benötigt wird, können mit einem zweiten Kreditnehmer oder einem Bürgen die Annahmechancen steigen.

Seriöser Kleinkredit trotz schlechter Bonität und Schufa

In Deutschland sind Banken gesetzlich dazu verpflichtet, die Kreditwürdigkeit eines Kreditnehmers zu prüfen. Dabei wird auch die Bonität abgefragt. Fällt die Bonitätsprüfung negativ aus, wird es schwer mit dem Kredit.

Es gibt aber trotzdem Banken, die damit werben, dass es einen Kleinkredit trotz Schufa beziehungsweise trotz einer negativen Schufa gibt. Hast du einen negativen Schufa-Eintrag oder ist dein Schufa-Score zu schlecht, musst du allerdings mit deutlich höheren Zinsen rechen.

Solche Kredite werden auch „Schweizer Kredit" genannt und in der Regel von Banken vergeben, die ihren Sitz im Ausland haben, beispielsweise in Luxemburg, Liechtenstein, Österreich oder eben der Schweiz. Die Schufa gibt es dort nicht und damit ist es dann ein Kleinkredit ohne Schufa-Auskunft und Eintrag.

Die Banken führen also keine Bonitätsprüfung im Sinne einer Schufa-Prüfung durch. Allerdings sichern auch diese Banken sich ab und verlangen Gehaltsnachweise und Ähnliches.

Wenn weder die Bonität noch das Einkommen einen Bankkredit zu lassen, könnten Alternativen wie ein Privatkredit oder der Gang zum Pfandleihhaus helfen. Wenn du auf der Suche nach einem seriösen Anbieter für Kleinkredite trotz schlechterer Bonität bist, ist bonify genau der richtige Ansprechpartner für dich.

Bei bonify findest du Kredite, die genau auf deine Bonität zugeschnitten sind. Selbst mit SCHUFA-Einträgen und schlechterer Bonität sind Kredite möglich - zu einer fairen Rate.

Wo und wie bekomme ich einen günstigen Kleinkredit?

Je kleiner die Kreditsumme, desto unrentabler ist es für eine Bank, so einen Kredit anzubieten. Das merkst du sicher auch, wenn du online Angebote vergleichst. Bekannte Anbieter für Kleinkredite sind beispielsweise die Santander Cosumer Bank, Targobank oder Norisbank.

Da das Angebot an Kleinkrediten dennoch nicht gerade übersichtlich ist, lohnt sich ein Online-Kreditvergleich. Du solltest aber nicht nur die Zinsen vergleichen, sondern auch darauf achten, ob Zusatzgebühren anfallen, beispielsweise für die Bereitstellung oder für Sondertilgungen. Du solltest auch checken, ob die Bank einen Online-Dokumentenupload anbietet oder ob die Dokumente postalisch eingeschickt werden müssen.

Am einfachsten ist es, wenn du den bonify Online-Kreditvergleich benutzt. Damit kommst du in wenigen Schritten zu deinem Kleinkredit.

Registriere dich bei bonify. Vorteil: Du erfährst sofort, wie es um deine Bonität bestellt ist! Wenn du bereits einen Account hast, kannst du dich einfach anmelden.

Unter dem Reiter „Kredite" findest du unseren Online-Kreditvergleich.

Gib in die Suchmaske die gewünschte Summe und Laufzeit ein. Anschließend werden dir die besten Angebote angezeigt.

Nachdem du dich für ein Kreditangebot entschieden hast, musst du Angaben zu deiner Person, zu deinem Einkommen und deinem Arbeitgeber machen.

Dann bekommst du ein unverbindliches Angebot nach Hause geschickt, damit du es in Ruhe prüfen kannst.

Wenn du das Angebot annehmen willst, unterschreibst du den Kreditvertrag, legst die erforderlichen Unterlagen bei und schickst alles an das Finanzinstitut.

Mit dem Postident- oder dem Videoident-Verfahren wird deine Identität überprüft. Damit vergewissert sich die Bank, dass wirklich du und niemand anders den Kreditantrag stellt.

Kleinkredite vergleichen

Stelle die gewünschte Kreditsumme und die passende Laufzeit ein und vergleiche die Kreditangebote. Gegebenenfalls kannst du deinen Verwendungszweck angeben.

Wie lange dauert es bis zur Kreditauszahlung?

Normalerweise ist das Geld nach der finalen Prüfung der Unterlagen durch das Finanzinstitut bereits nach wenigen Tagen auf deinem Konto. Einige Banken bieten auch eine Express-Überweisung an, dann hast du das Geld schon am nächsten Tag. Für diesen Service können allerdings zusätzliche Kosten entstehen. Weitere Zusatzleistungen, für die Banken in einigen Fällen Extragebühren erheben, sind beispielsweise die Sondertilgung und die Möglichkeit, Raten auszusetzen.

Eine Sondertilgung ermöglicht es dir, den Kleinkredit eher als ursprünglich vereinbart zurückzuzahlen. Diese Zusatzleistung ermöglicht dir, früher als geplant schuldenfrei zu sein. Die Möglichkeit, Raten auszusetzen, ist ebenfalls wichtig, da es immer mal dazu kommen kann, dass du in eine finanzielle Notlage gerätst und die Rate nicht bedienen kannst.

Kleinkredit mit Sofortauszahlung

Da Kleinkredit oft zur Überbrückung finanzieller Engpässe genutzt werden, werden sie auch als Sofortkredit oder mit Sofortauszahlung angeboten. Dabei kannst du den Kreditantrag online abschließen und dich durch das Postident-Verfahren identifizieren. Mit einem Sofortkredit hast du die Möglichkeit, schnell an Geld zu kommen und bekommst wieder ein paar Tausend Euro finanziellen Spielraum.