SEPA: Alles zu SEPA-Lastschrift, SEPA-Mandat & Co.

Die Begriffe SEPA, SEPA-Lastschrift, SEPA-Lastschriftverfahren, SEPA-Überweisung und SEPA-Lastschriftmandat sind dir sicher bereits mehrmals begegnet. Aber was bedeuten sie?

Veröffentlicht am: 27.11.2018

Was bedeutet SEPA?

Die Abkürzung SEPA steht für Single Euro Payments Area (Einheitlicher Euro-Zahlungsverkehrsraum). SEPA beschreibt den einheitlichen Euro-Zahlungsverkehr. Einheitlich innerhalb der 28 EU Länder sowie den Ländern Island, Liechtenstein, Norwegen sowie der Schweiz, Monaco und San Marino.

Es regelt also europaweit (über die Europäische Union hinaus) einheitliche Verfahren für den bargeldlosen Zahlungsverkehr (Überweisungen und Lastschriften), allerdings beschränkt auf bargeldlose Zahlungen in Euro. Außerdem ermöglicht es transnationale Zahlungen innerhalb Europas zu gleichen Preisen wie auf nationaler Ebene.

Um diese Vereinheitlichung zu ermöglichen und alle bestehenden Verfahrensregeln der verschiedenen Länder zu berücksichtigen, musste zunächst ein einheitlicher Rechtsrahmen - Payment Service Directive (PSD) - geschaffen werden.

Durch die Vereinheitlichung der Überweisungen, SEPA-Lastschriften und Kartenzahlungen wird ein einfacherer und sicherer bargeldloser Zahlungsverkehr ermöglicht, der sich vor allem international unkomplizierter gestaltet.

Was genau ist neu?

Am 1. August 2014 erfolgte die endgültige Umstellung zum SEPA-Verfahren in Deutschland. Deutschland war einer der Nachzügler, was die Umstellung betrifft. Der Stichtag wurde durch die schleppende Umsetzung um sechs Monate nach hinten verlegt und diese Verzögerung von der EU-Kommission scharf kritisiert.

Was hat sich konkret geändert? Unter anderem eine Vereinfachung von EURO-Transaktionen. Während Überweisungen innerhalb von Deutschland einer deutschen Methode folgten, gab es beispielsweise für Überweisungen von Deutschland nach Frankreich EU-Standardüberweisungen. Mit SEPA sind nun sowohl Inlands- als auch Auslandsüberweisungen standardisiert.

Was sind die Vorteile von SEPA?

Unternehmer und Verbraucher benötigen nur ein Konto, um den gesamten Euro-Zahlungsverkehr bei einer europäischen Bank zu verwalten.

Einheitliche Zahlungsinstrumente für Euro-Zahlungen (Zahlungsanweisungen, Kartenzahlungen, Einzüge usw.).

Schnellere Überweisungslaufzeiten und ein schnellerer Geldfluss ins Ausland.

Bankkarten können sowohl an Geldautomaten für Bargeld als auch europaweit für Zahlungen in Geschäften, Restaurants und Co. genutzt werden.

Einheitliche technische Standards und Abwicklungen.

Eine größere Auswahl an Banken – europaweit. Das bedeutet gleichzeitig einen stärkeren Wettbewerb der Banken untereinander und somit ein besseres Leistungsangebot.

Längere Zeit zum Einspruch bei falschen Einzügen (die Frist beträgt nun acht Wochen), inklusive exaktem Fälligkeitsdatum. Es wird also im Falle von Lastschriften angekündigt, wann genau das Konto belastet wird.

Was ist die SEPA-Lastschrift?

International als SEPA Direct Debit (kurz SDD) bezeichnet, wurde mit der SEPA-Lastschrift ein völlig neues Zahlungsinstrument geschaffen. Sie wird zwischen SEPA-Basis-Lastschriftverfahren (SEPA Core Direct Debit) und SEPA-Firmen-Lastschriftverfahren (SEPA Business to Business Direct Debit) unterschieden. Beim zweiten Term, der SEPA-Firmenlastschrift, handelt es sich also um geschäftliche finanzielle Abwicklungen.

Das Revolutionäre an der SEPA-Lastschrift ist, dass es grenzüberschreitende Lastschriften ermöglicht. Etwas, das vor der Einführung nicht durchgeführt werden konnte.

Man kann die SEPA-Basis-Lastschriften mit dem Einzugsermächtigungsverfahren vergleichen, nur dass dieses nun strengeren Regeln folgt.

So gilt bei der erstmaligen Ausführung eines Lastschriftauftrages (wiederkehrende Zahlungen) oder einer einmaligen Lastschrift eine Vorlauffrist von fünf Banktagen. Diese Vorlauffrist wird bei weiteren Lastschriften auf zwei Banktage verkürzt.

Der Gedanke dahinter ist, dass der Zahlungspflichtige auf diese Weise mehr Kontrolle über den Geldtransfer hat und der Lastschrift bereits vor Belastung des Kontos widersprechen kann.

Um einen solchen Bankeinzug überhaupt durchführen zu können, benötigt der Zahlungsempfänger ein SEPA-Lastschriftmandat.

Was ist ein SEPA-Lastschriftmandat?

Um Geld zum Beispiel vom Konto eines Kunden einzuziehen, benötigen Unternehmen ein SEPA-Lastschriftmandat. Ein solches Mandat kann für einmalige oder wiederkehrende Zahlungen erteilt werden. Du füllst als Zahlungspflichtiger das Mandat aus und gibst deine IBAN und, wenn nötig, den BIC (Business Identifier Code) an.

Das SEPA-Lastschriftmandat hat zwei Regelungen:

Erstens ermächtigt es einem Zahlungsempfänger, einen fälligen Betrag vom Konto eines Zahlungspflichtigen einzuziehen. Wenn du also beispielsweise etwas bestellst, hast du die Möglichkeit, dem Online-Shop ein SEPA-Lastschriftmandat zu erteilen.

Zweitens dient es auch als Aufforderung an die eigene Bank, die Einlösung der Zahlungsforderung durchzuführen. Das bedeutet, jeder Lastschrift muss ein SEPA-Mandat beiliegen um die Lastschrift einzulösen.

Der Vorteil dahinter ist unter anderem, dass jeder SEPA-Basis-Lastschrift ein Fälligkeitsdatum beiliegt und du auf diese Weise genau weißt, wann dein Konto belastet wird. Somit hilft dir SEPA dabei, den Überblick über deine Ausgaben zu behalten.

Die Merkmale der SEPA-Lastschrift auf einen Blick

IBAN, und wenn transnational BIC, definieren die Kontodaten des Zahlenden.

Der SEPA-Lastschrifteinzug erfordert ein gültiges SEPA-Lastschriftmandat.

Der Zahlende erhält eine Information bereits VOR der Abbuchung.

Das Fälligkeitsdatum definiert den exakten Tag der Kontobelastung.

Die Vorlagefrist für einmalige oder erste SEPA-Lastschriften beträgt fünf Banktage. Bei Folgelastschriften sind es anschließend zwei Banktage.

Die Widerspruchsfrist beträgt ab dem Tag der Kontobelastung acht Wochen oder im Falle eines ungültigen SEPA-Mandats 13 Monate.

Das Mandat verliert seine Gültigkeit, wenn innerhalb von 36 Monaten keine Aktivitäten verbucht werden.

Die SEPA-Mandatsreferenz und die Gläubiger-Identifikationsnummer gewähren Transparenz für den Zahlenden.

Der Verwendungszweck beträgt maximal 140 Zeichen.

Wie sieht ein SEPA-Lastschriftmandat aus?

Um ein SEPA-Mandat zu erhalten, müssen Unternehmen eine Gläubiger-ID mit einer Gläubiger-Identifikationsnummer beantragen. Diese ID besteht aus 18 Stellen und wird von der Deutschen Bundesbank erteilt.

Für jedes Mandat bedarf es eine neue Mandatsreferenz. Zusätzlich muss jeder Zahlungsempfänger einer SEPA-Lastschrift das Original-Mandat mindestens 14 Monate lang aufbewahren.

Mehr Sicherheit für dich

Für Verbraucher entsteht kein Mehraufwand, aber mehr Sicherheit. Während es zu Zeiten der Bankeinzugsverfahren möglich war, Abbuchungen vorzunehmen, sobald man im Besitz der Kontodaten war, ist dies dank SEPA nicht mehr der Fall.

Weil der Zahlungsempfänger pro Abbuchung verpflichtet ist, die Mandatsreferenz und seine Gläubiger-ID anzugeben, lässt sich jede Lastschrift im Online-Banking oder in den Kontoauszügen zuordnen und prüfen.

Kann ich die SEPA-Einzugsermächtigung kündigen?

Der Widerruf für ein SEPA-Mandat muss schriftlich erfolgen. Das bedeutet, um das Mandat zu kündigen, musst du ein Kündigungsschreiben verfassen. Das Schreiben sollte deine persönlichen Angaben, die Kunden-, Vertrags- oder andere Identifikationsmerkmale und einen kleinen Text, der die Kündigung mit sofortiger Wirkung ankündigt, enthalten. Bei Kündigungsschreiben jeglicher Art ist es stets ratsam, um eine schriftliche Bestätigung der Kündigung zu bitten.

Bedenke, dass der Vertrag dennoch bestehen bleibt. Kündigst du eine SEPA-Einzugsermächtigung, entziehst du dem Vertragspartner lediglich die Möglichkeit, Geld von deinem Konto einzuziehen, weil du beispielsweise folglich selbst manuell Überweisungen tätigen möchtest.

Widersprichst du einem SEPA-Mandat ohne Angabe von Gründen (anerkennenswerten Gründen), gilt das gemeinhin als sittenwidriger Missbrauch. Der Gläubiger hat dann Anspruch auf Schadensersatz.

Um sich vor unberechtigten Kontobelastungen zu schützen, solltest du deine Finanzen stets im Blick behalten. In der Regel sollte aus dem Kontoauszug ersichtlich sein, welches Unternehme dein Konto belastet hat. Ist das nicht der Fall, kannst du mit Hilfe der Mandatsreferenznummer und der Gläubiger-ID herausfinden, um welches Unternehmen es sich handelt.

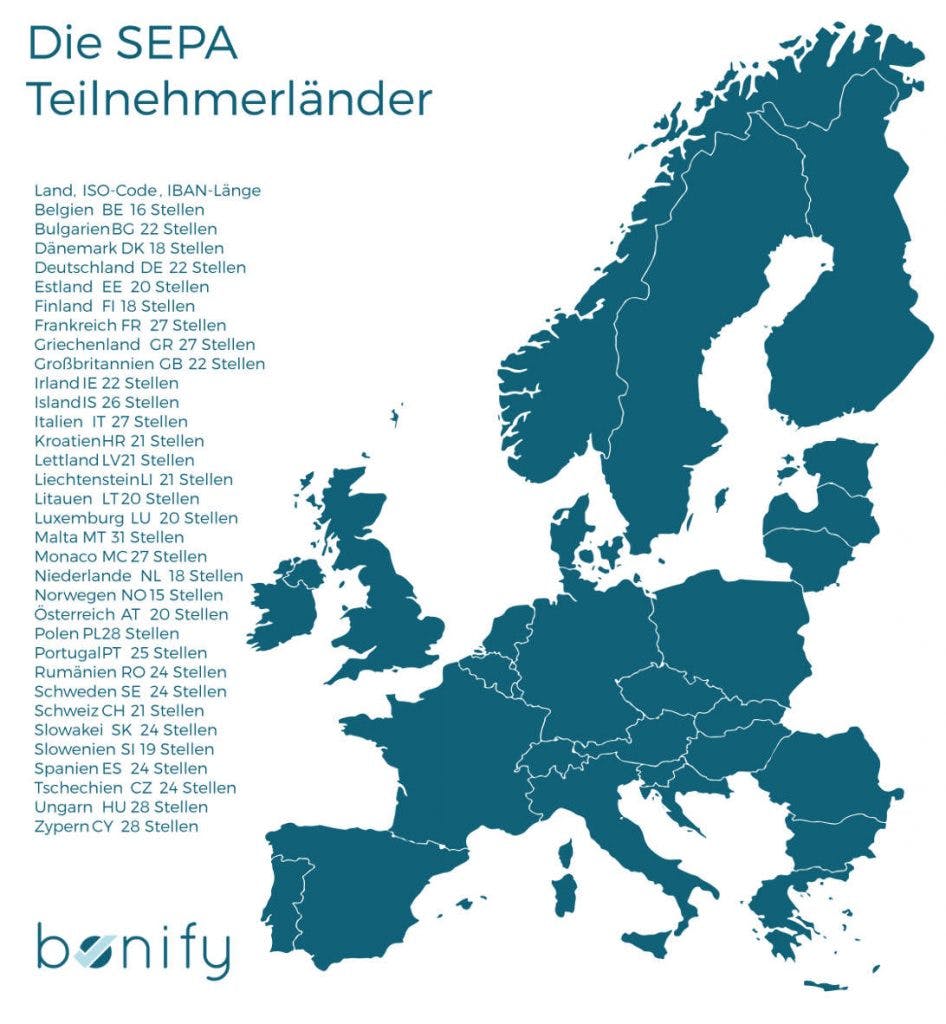

SEPA-Raum: Teilnehmerländer auf einen Blick

Land

ISO-Code

IBAN-Länge

Land

Belgien

ISO-Code

BE

IBAN-Länge

16 Stellen

Land

Bulgarien

ISO-Code

BG

IBAN-Länge

22 Stellen

Land

Dänemark

ISO-Code

DK

IBAN-Länge

18 Stellen

Land

Deutschland

ISO-Code

DE

IBAN-Länge

22 Stellen

Land

Estland

ISO-Code

EE

IBAN-Länge

20 Stellen

Land

Finland

ISO-Code

FI

IBAN-Länge

18 Stellen

Land

Frankreich

ISO-Code

FR

IBAN-Länge

27 Stellen

Land

Griechenland

ISO-Code

GR

IBAN-Länge

27 Stellen

Land

Großbritannien

ISO-Code

GB

IBAN-Länge

22 Stellen

Land

Irland

ISO-Code

IE

IBAN-Länge

22 Stellen

Land

Island

ISO-Code

IS

IBAN-Länge

26 Stellen

Land

Italien

ISO-Code

IT

IBAN-Länge

27 Stellen

Land

Kroatien

ISO-Code

HR

IBAN-Länge

21 Stellen

Land

Lettland

ISO-Code

LV

IBAN-Länge

21 Stellen

Land

Liechtenstein

ISO-Code

LI

IBAN-Länge

21 Stellen

Land

Litauen

ISO-Code

LT

IBAN-Länge

20 Stellen

Land

Luxemburg

ISO-Code

LU

IBAN-Länge

20 Stellen

Land

Malta

ISO-Code

MT

IBAN-Länge

31 Stellen

Land

Monaco

ISO-Code

MC

IBAN-Länge

27 Stellen

Land

Niederlande

ISO-Code

NL

IBAN-Länge

18 Stellen

Land

Norwegen

ISO-Code

NO

IBAN-Länge

15 Stellen

Land

Österreich

ISO-Code

AT

IBAN-Länge

20 Stellen

Land

Polen

ISO-Code

PL

IBAN-Länge

28 Stellen

Land

Portugal

ISO-Code

PT

IBAN-Länge

25 Stellen

Land

Rumänien

ISO-Code

RO

IBAN-Länge

24 Stellen

Land

Schweden

ISO-Code

SE

IBAN-Länge

24 Stellen

Land

Schweiz

ISO-Code

CH

IBAN-Länge

21 Stellen

Land

Slowakei

ISO-Code

SK

IBAN-Länge

24 Stellen

Land

Slowenien

ISO-Code

SI

IBAN-Länge

19 Stellen

Land

Spanien

ISO-Code

ES

IBAN-Länge

24 Stellen

Land

Tschechien

ISO-Code

CZ

IBAN-Länge

24 Stellen

Land

Ungarn

ISO-Code

HU

IBAN-Länge

28 Stellen

Land

Zypern

ISO-Code

CY

IBAN-Länge

28 Stellen

SEPA-Länder, ISO-Codes und IBAN-Länge

Umstellung zu SEPA: Was hat sich geändert?

Von der Kontonummer zur IBAN

Seit dem 01. Februar 2016 mussten sich auch Privatpersonen an die Umstellung gewöhnen. Für das alltägliche Leben war das zunächst in der Umstellung von der gewöhnlichen Kontonummer zur IBAN spürbar. Für innerdeutsche Überweisungen benötigt man nicht mehr Kontonummern und Bankleitzahlen, es genügte von nun an die IBAN (Kurzform für „International Bank Account Number“); die Angabe der Bankleitzahl war nicht mehr notwendig.

Wie setzt sich die IBAN zusammen?

In Deutschland hat jede IBAN-Nummer 22 Stellen und folgt einer festen Reihenfolge.

Beispiel:

DE99 | 1003 0000 | 0123 4567 89

Neu: Ländercode und zwei individuelle Prüfziffern | BLZ 8 Stellen | Kontonummer 10 Stellen

Was bedeutet BIC oder SWIFT-Code?

Der BIC (Business Identifier Code ist eine formale Definition, die von Bankfachleuten bevorzugt wird, daher auch BIC: Bank Identifier Code) wird manchmal auch als SWIFT-Code bezeichnet. Weil der BIC von der SWIFT (Society for Wordwide Interbank Financial Telecommunication) vergeben wird.

Der SWIFT- oder auch BIC Code setzt sich wie folgt zusammen:

AB CD | DE | BE | XXX

Bankcode | Ländercode | Regionalcode | Filiale

Was bedeutet SCT?

SCT steht für SEPA Credit Transfer und bezeichnet im Grunde nur den Zahlungsverkehr für Inland- und transnationale Euro-Überweisungen mit einer maximalen Überweisungsdauer von drei Tagen. (Umgesetzt seit 2012)

Standards, die für alle SEPA Überweisungen gelten:

Einheitliche Datenformate vereinfachen die Auftragserteilung und deren Automatisierung.

Das gilt ebenso für Rücklastschriften (SEPA-R-Transaktionen). Europaweit ist nun geregelt, dass SEPA-Basis-Lastschriften innerhalb von acht Wochen widersprochen werden kann. Im Falle von unautorisierten Lastschriften ohne SEPA-Lastschriftmandat beträgt die Frist 13 Monate.

Der Verwendungszweck beträgt nun EU-weit 140 Zeichen. Früher waren es mal 378.

Zusätzlich zu den Empfängerdaten kann eine End-To-End-ID angegeben werden, die im Grunde nichts anderes als eine Auftragsgeberreferenz ist. Diese Angabe ist keine Pflicht. Den Begriff End-To-End-Referenz kennst du vielleicht aus deinen Kontoauszügen.

Die IBAN reicht zur Identifikation des Zahlungsempfängers aus. Konto und Name müssen nicht mehr abgeglichen werden.

Was bedeutet SEPA-Zahlungsanweisung?

Damit sind die vereinheitlichten Standards wie IBAN und BIC gemeint. Da diese Codes alle wichtigen Kennzeichen für die Banken, Länder, Regionen und individuellen Kontonummern enthalten, sind fehlerhafte Überweisungen nahezu unmöglich und international einheitlich verständlich.

Der Verwendungszweck im SEPA-Zahlungsverkehr

Ebenfalls standardisiert ist nun der Verwendungszweck, der auf 140 Zeichen festgelegt wurde. Der Verwendungszweck bei einer Überweisung hilft zur Identifikation des Zahlungszweckes.

Was bedeuten die Abkürzungen auf meinem Kontoauszug?

Einige Abkürzungen und Formeln, die dir im Zuge eines SEPA-Mandats auf deinem Kontoauszug begegnen können:

EREF + Nummernfolge = End-to-End-ID KREF + Nummernfolge = Kundenreferenznummer MREF + Nummernfolge = Mandatsreferenznummer CRED + Nummernfolge = Gläubiger-Identifikationsnummer SVWZ + Nummernfolge/Text = Verwendungszweck

Möchtest du über künftige Abbuchungen deines Kontos automatisch informiert werden?

Dabei kann bonify dir helfen! Bei bonify hast du nicht nur Einsicht in deine Bonität – und zwar jederzeit online – sondern erhältst einen praktischen Finanzmanager. Mit dem Kontoradar kannst du dir Alerts und Ausgabenlimits setzen.

Mit der Abbuchungswarnung wirst du über jede Abbuchung informiert, die vorgenommen wird. Du kannst selbst bestimmen, ab welchem Abbuchungsbetrag du informiert werden möchtest.

Registriere dich kostenlos bei bonify. Der Anmeldeprozess dauert keine drei Minuten.

Identifiziere dich mit deinem Online-Bankingdaten. So kannst du den Finanzmanager optimal nutzen.

Nun siehst du sofort deinen Bonitätsscore und deine FinFitness.

Um die volle Kontrolle über deine Finanzen zu erhalten, ist es ratsam, all deine Konten in deinen bonify Account einzufügen.

Gehe nun zu „Mitteilungen“ und aktiviere das Kontoradar. Du kannst dir Ausgabenlimits setzen, über Einnahmen informiert werden und die Abbuchungswarnung aktivieren.

Ähnliche Themen:

Was bedeuten Abkürzungen im Verwendungszweck

PSD: Die neue Zahlungsrichtlinie

Auf dem 1. Finanz- und Bonitätsgipfel von bonify sprach André M. Bajorat von figo (jetzt finleap) über die neue Richtlinie PSD2 und was es damit auf sich hat. PSD2 regelt vor allem Neuerungen im Zuge der fortschreitenden Digitalisierung und soll Verbrauchern mehr Entscheidungsfreiheit, Transparenz und Entscheidungsfreiheit bieten.

(In unserem Bericht zum Bonitätsgipfel erfährst du mehr über PSD2.)

Veröffentlicht am: 09.07.2020