PSD2 und Online-Banking: Mehr Sicherheit, weniger Bequemlichkeit

Die PSD2 verändert nicht nur die Finanzlandschaft, sondern hat auch direkte Auswirkungen auf Dich. In unserem zweiten Teil der Themenreihe geht es um Neuerungen beim Online-Banking.

Die neue Payment Service Directive 2 wird am 14. September 2019 in Kraft treten. In unserem ersten Teil unserer Reihe zur PSD2 haben wir die Grundlagen der EU-Richtlinie erläutert. Kurz zusammengefasst, haben wir erklärt, dass Banken Drittanbietern Zugriff auf die Kontodaten gewähren müssen, wenn die Bankkunden dies erlauben. In Deutschland war das bereits möglich, durch die PSD2 wird der Kontozugriff noch besser kontrolliert und damit sicherer.

Die PSD2 hat aber noch weit mehr Auswirkungen – zum Beispiel aufs Online-Banking. Welche Änderungen das genau sind, erklären wir Dir in diesem Artikel.

Online-Banking wird immer beliebter

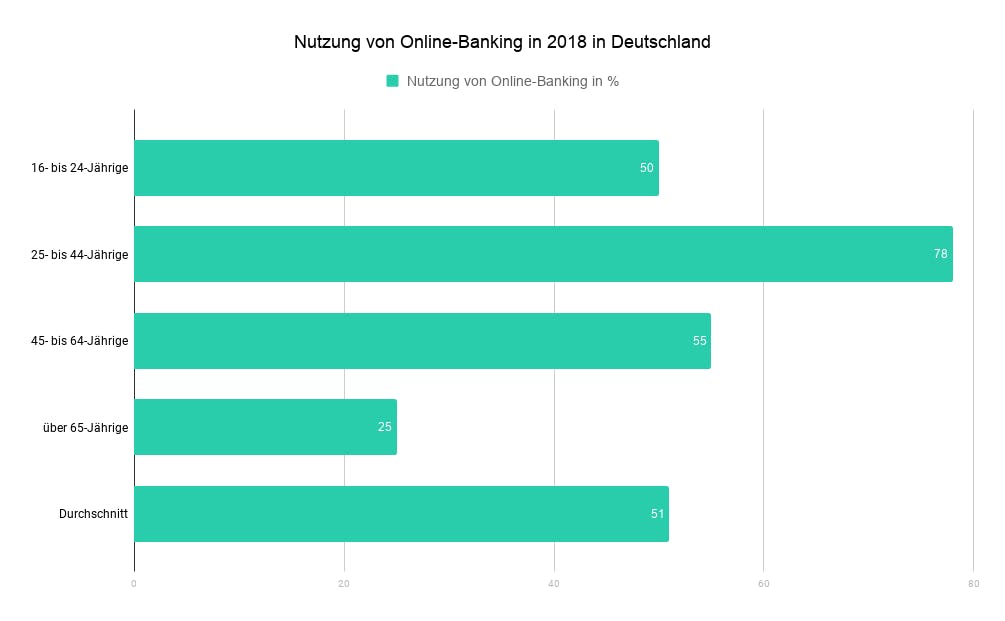

Das Statistische Bundesamt hat herausgefunden, dass Online-Banking in Deutschland immer beliebter wird. Demnach nutzte 2018 bereit jeder zweite Bundesbürger Online-Banking für private Zwecke. 2008 lag der Anteil noch bei 33 Prozent. Besonders aufgeschlossen gegenüber Online-Banking sind die 25- bis 44-Jährigen. 2018 nutzen 78 Prozent der Personen dieser Altersklasse das Internet zur Einsicht ihres Kontostands oder für Überweisungen. Bei den 16- bis 24-Jährigen lag der Anteil bei 50 Prozent und bei den 45- bis 64-Jährigen bei 55 Prozent. Dagegen nutzten nur 25 Prozent der über 65-Jährigen Online-Banking.

Im europäischen Vergleich liegt Deutschland nur im Mittelfeld. In Dänemark und den Niederlanden lag 2018 die Nutzung bei 89 Prozent, in Großbritannien nutzen knapp drei Viertel Online-Banking. Frankreich liegt mit einer Nutzerquote von 63 Prozent vor Deutschland. Auf den letzten Plätzen liegt Polen (44 Prozent), Italien (34 Prozent) und Griechenland mit 27 Prozent.

Online-Banking wird sicherer, aber auch unkomfortabler

Ob die PSD2 Einfluss auf die Entwicklung der Nutzerdaten haben wird, bleibt abzuwarten. Sicher ist jedoch, dass sich die Directive auf die Sicherheit und die Nutzerfreundlichkeit des Online-Bankings auswirken wird. Wie sehr die Nutzerfreundlichkeit unter der PSD2 leiden wird, wird davon abhängen, wie die jeweiligen Banken die Richtlinie umsetzen werden.

Einloggen beim Online-Banking

Bisher musste man beim Einloggen ins Online-Banking die Kundenkennung (meist die Kontonummer, manchmal aber auch eine spezielle ID) sowie ein Passwort oder eine PIN eingeben. Künftig wird das nicht mehr ausreichen. Die Banken werden zusätzliche Log-in-Daten, wie eine TAN, abfragen.

Wie Finanztip erklärt, muss dieser “doppelte“ Log-in aber nicht jedes Mal erfolgen, sondern nur alle 90 Tage. Die Banken können jedoch selbst entscheiden, ob sie die 90-Tage-Spanne nutzen wollen oder ob sie dieses “doppelte“ Log-in bei jedem Einloggen verwenden wollen. Das Doppel-Log-in wird auch starke Kundenauthentifizierung genannt und spielt auch beim Bezahlen mit Kreditkarten und allen anderen elektronischen Zahlungen eine wichtige Rolle.

Papier-TAN-Listen werden verschwinden

Neben den Neuerungen beim Log-in verändert sich vor allem die Freigabe von Überweisungen via TAN. Mit Inkrafttreten der PSD2 verschwinden endgültig die alten Papier-TAN-Listen, auch iTAN genannt. Sie gelten generell als unsicher und erfüllen nicht mehr die Vorgaben der EU-Richtlinie.

Die PSD2 sieht nämlich vor, dass der Code (TAN) zur Zahlungsfreischaltung immer aktuell für eine Überweisung erzeugt werden muss. Mit einer Papierliste ist das natürlich nicht gegeben. Verwendest Du aktuell noch das iTAN-Verfahren, wird die Bank Dich zeitnah darüber informieren, dass das verfahren abgeschafft wird und ein alternatives TAN-Verfahren genutzt werden muss.

Viele Banken schaffen im Rahmen der PSD2 auch das mTAN-Verfahren ab. Bei diesem Verfahren hinterlegte der Nutzer seine Handynummer bei der Bank und erhielt zur Zahlungsfreischaltung eine SMS mit einem speziell generierte TAN. Auch wenn das Verfahren den Vorgaben der PSD2 entspricht, gilt die mTAN als unsicher. Zudem verursacht es aufseiten der Bank zusätzliche Kosten.

Welche TAN-Verfahren gibt es?

ChipTAN / TAN-Generator

Bei diesem Verfahren wird ein Extragerät zur Erzeugung des TANs eingesetzt, das bei Bedarf zusammen mit der Girocard den Code erzeugt. Bei diesem Verfahren gibst Du zuerst die Überweisungsdaten am PC, Smartphone oder Tablet ein. Daraufhin erscheint eine Grafik auf dem Bildschirm. Nachdem die Girocard in den Generator gesteckt wurde, muss die Grafik abgescannt werden, wodurch das Gerät die Überweisungsdaten übernimmt. Je nach Gerät kann es aber auch sein, dass Du die Daten händisch eingeben musst. Zur Kontrolle zeigt der Generator noch mal alle Informationen an. Stimmen die, bestätigst Du das und erhältst eine TAN, mit der die Überweisung dann freigegeben wird.

photoTAN

Je nachdem welche Endgeräte bei diesem verfahren genutzt werden, unterscheidet sich das Prozedere.

Nutzt Du beispielsweise Deinen PC und das Smartphone, erscheint nach Eingabe der Überweisungsdaten am PC eine Grafik auf dem Bildschirm. Diese muss mit dem Smartphone gescannt werden. Eine passende Software entschlüsselt das Bild. Auf dem Smartphone werden Dir zur Kontrolle noch einmal die Transaktionsdaten sowie die Transaktionsnummer, die eigentliche photoTAN, angezeigt. Mit der TAN gibst Du dann die Überweisung frei.

Nutzt Du für Dein Online-Banking nur Dein Smartphone, arbeitest Du mit zwei Apps auf dem Handy: einer Banking-App und einer TAN-App. In der Banking-App gibst Du die Überweisungsdaten ein. Diese App übermittelt die Daten an die TAN-App. In dieser überprüfst Du die Überweisungsdaten noch einmal und bestätigen die Überweisung.

pushTAN

Auch beim pushTAN-Verfahren funktionieren Bankgeschäfte entweder getrennt auf Computer und Smartphone oder komplett auf einem mobilen Endgerät wie Smartphone oder Tablet. Dabei gibst Du wie gewohnt die Überweisungsdaten ein – egal ob auf dem Laptop, einem Tablet oder über das Smartphone. Danach erhältst Du eine Nachricht auf dem Smartphone, in der die Überweisungsdaten genannt werden. Wenn Du diese bestätigt hast, wird Dir die TAN angezeigt. Diese gibst Du dann entweder am Laptop ein oder aber sie wird automatisch in die Banking-App übertragen.

Neuigkeiten bei Überweisungen

Die PSD2 macht nicht alles komplizierter. Bei Überweisungen ändert sich bis auf das TAN-Verfahren nichts. Auch bei Lastschriften bleibt alles beim Alten.

Allerdings erlaubt die PSD2, Summen unter 30 Euro ohne TAN zu überweisen. Doch es gibt Einschränkungen: Du darfst nur fünf Mal hintereinander Überweisungen mit Summen von bis zu 30 Euro durchführen. Beziehungsweise dürfen diese Überweisungen den Gesamtbetrag von 150 Euro nicht überschreiten. Wenn eines dieser beiden Kriterien erfüllt wird, musst Du zumindest einmal wieder eine Überweisung mit TAN freigeben.

Niedrigere Haftungsgrenze

Gute Neuigkeiten gibt es bei der Haftungsgrenze. Wird Deine PIN beim Online-Banking missbraucht, haftest Du nicht mehr mit 150 Euro, sondern nur noch mit maximal 50 Euro. Nach der Sperrung des Kontos haftest Du gar nicht mehr.

Diese Haftungsgrenze gilt allerdings nur, wenn Du Dich nicht vorsätzlich oder grob fahrlässig verhalten hast.

War’s das mit Neuerungen durch die PSD2?

Nein. Wir haben bereits in diesem Artikel die starke Kundenauthentifizierung erwähnt. In unserem dritten Teil der Themenreihe werden wir uns ganz ausführlich mit dem Thema beschäftigen und erklären auch, was sich beim Bezahlen mit der Kreditkarte im Online-Handel ändern wird.

Und natürlich werden wir auch darüber informieren, wie bonify die PSD2 umsetzen wird. Wenn Du die weiteren Teile unserer PSD2-Themenreihe nicht verpassen willst, folge uns einfach auf Facebook oder Twitter!

PSD2-Themenreihe

Teil 2 – Änderungen beim Online-Banking

Teil 3 – starke Kundenauthentifizierung und Bezahlen mit Kreditkarte

Teil 4 – was sich bei bonify ändert

Relevant:

PSD2: Polizei und Verbraucherschutz warnen vor betrügerischen Phishing-Mails