9 Dinge, die Du bei der Immobilienfinanzierung beachten solltest!

Du hast schon immer von Deiner eigenen Wohnung oder Deinem eigenen Haus geträumt? Dann solltest Du folgende 9 Aspekte zur Immobilienfinanzierung beachten

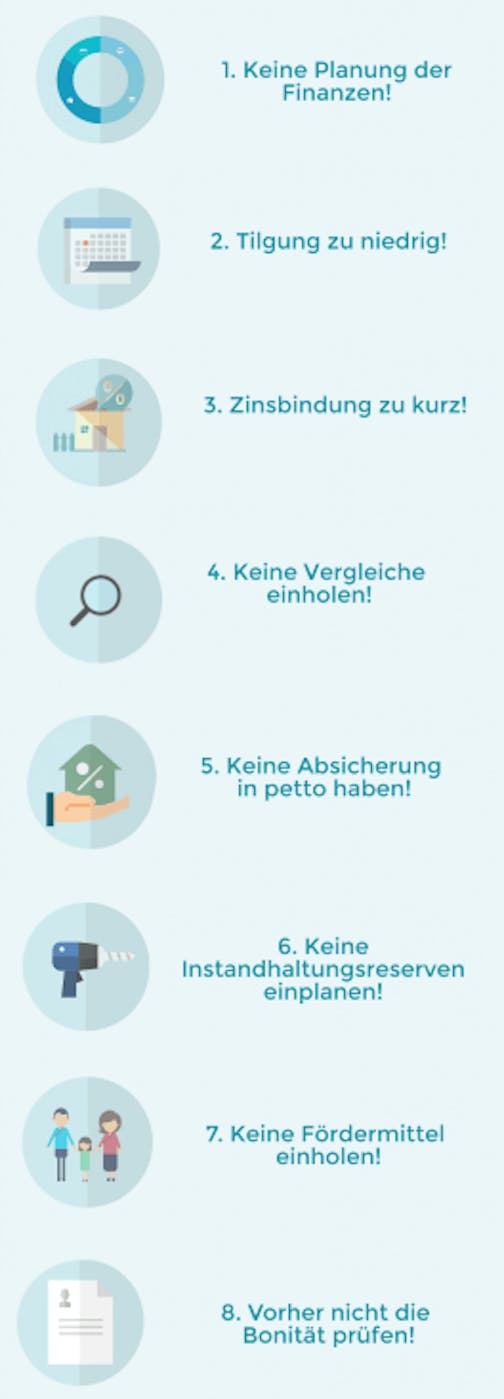

1. Gründliche Vorarbeit & Finanzplanung

Bevor Du Dich für eine Immobilienfinanzierung entscheidest, solltest Du Deine persönliche finanzielle Situation genauer beleuchten. Hierfür solltest Du alle Deine Einnahmen und Ausgaben auflisten. Wie hoch ist Dein Einkommen? Wie viele Fixkosten hast Du? Hast Du ein Auto? Was ist, wenn das Auto kaputt geht? So bekommst Du einen Überblick über Deine aktuelle Finanzlage und kannst darauf basierend einschätzen, wie viel Geld Du pro Monat für die Zins- und Tilgungszahlung für die Immobilienfinanzierung zur Verfügung hättest.

Unser Tipp: Um Deine Finanzen besser zu verstehen und zu analysieren, kannst Du Dich kostenlos auf bonify anmelden. Hier kannst Du kostenlos ein Finanzmanagement-Tool nutzen. Deine Einnahmen und Ausgaben werden automatisch übersichtlich kategorisiert. So weißt Du immer, wie viel Geld Du pro Monat beispielsweise für Miete, Lebensmittel und Restaurants ausgibst.

2. Eigenkapital

Vor einiger Zeit war es üblich, dass eine Immobilienfinanzierung nur für 80 Prozent der Baukosten oder des Kaufpreises gewährt wurde. Das bedeutet, dass Du mindestens 20 Prozent aus Eigenkapital finanzieren, bzw. bei der Aufnahme einer Immobilienfinanzierung bereits angespart haben musst. Konkret bedeutet das, wenn Du Dir ein Haus für 150.000 EUR kaufen möchtest, müsstest Du davor 30.000 EUR gespart haben, um für die restlichen 120.000 eine Immobilienfinanzierung zu bekommen. Das ist ganz schön viel Geld und kann einige Zeit dauern! Mittlerweile sind Banken und Sparkassen jedoch etwas toleranter geworden und finanzieren manchmal auch 100 Prozent des Kaufpreises. Jedoch ist eine 100-Prozent-Finanzierung auf Grund des höheren Ausfallrisikos mit höheren Zinszahlungen verbunden!

Generell gilt eine private Immobilienfinanzierung aus Sicht der Banken als eines der sichersten Kreditgeschäfte. Das liegt daran, dass die Immobilienfinanzierung über eine Grundschuld oder eine Hypothek auf eine Immobilie abgesichert ist.

3. Instandhaltungsreserven einplanen

Mit der Kreditsumme der Finanzierung einer Immobilie und deren Abzahlung allein ist es leider nicht getan. Je älter ein Haus oder eine Wohnung ist, desto wahrscheinlicher ist es, dass die Immobilie ein wenig Pflege in Form von Reparaturarbeiten benötigt. Sowas kann schnell ins Geld gehen und so sollte man sich von Beginn an mit diesem Punkt auseinandersetzen und Rücklagen schaffen!

Generelle Faustregel: Monatlich zwei Euro pro Quadratmeter beiseitelegen!3. Tilgung und Zinsbindung

Die Faustregel lautet: Je niedriger der Tilgungssatz, desto länger lebst Du in Schulden. Ein höherer Tilgungs-Prozentsatz verkürzt die Laufzeit der Finanzierung einer Immobilie! In einer Niedrigzinsphase möchtest du die Banken auch so lang es geht auf die Zinsen festnageln! Die Wahrscheinlichkeit, dass die Zinsen für eine Finanzierung einer Immbilie künftig steigen, ist recht hoch. Lass Dir diese Möglichkeit also nicht entgehen, bedenke aber: Lass die Tilgung nicht aus den Augen.

4. Vergleiche einholen

Es gibt unzählige Anbieter für Immobilienfinanzierungen, die verschiedenste Konditionen offerieren. Hier ist nicht nur aktives Vergleichen gefragt, sondern auch ein strategisches Ausspielen der Anbieter. Lasse sie ruhig wissen, dass Du andere, bessere Angebote besitzt, um den bestmöglichen Deal für Dich herauszuschlagen!

5. Überprüfe Deine Bonität

Ob Dir eine Bank eine Immobilienfinanzierung gewährt, hängt unter anderem von Deiner Bonität ab! Seit Anfang des Jahres 2016 spielt die Bonität bei Immobilienkäufen sogar eine noch wichtigere Rolle. Durch das Inkrafttreten der neuen Wohnimmobilienkreditrichtlinie (WIKR) im Februar 2016 ist eine sorgfältige Bonitätsprüfung gesetzlich vorgeschrieben (mehr zur WIKR findest Du hier).

Da die Bank ein Dauerschuldverhältnis mit Dir eingeht, möchte die Bank den Schuldner so gut wie möglich kennenlernen, um so herauszufinden, ob dieser auch zuverlässig den Kredit abbezahlen kann. Dafür fordert die Bank in der Regel die Kontoauszüge der letzten 3-6 Monate des Kreditbewerbers, eine Selbstauskunft sowie eine Bonitätsauskunft an. Die Bonität gibt Auskunft über die Kreditwürdigkeit, bzw. die Fähigkeit und Bereitschaft einer Person, die zukünftigen Zahlungsverpflichtungen vollständig und fristgerecht zu erfüllen. Auf Basis der Bonität, wird entschieden, ob Dir ein Kredit gewährt wird und zu welchen Zinsen.

Die Bonitätsauskunft erhält die Bank von sogenannten Auskunfteien. In Deutschland gibt es fünf große Auskunfteien. Hierzu zählen die SCHUFA, Creditreform Boniversum, Bürgel, Infoscore und Deltavista.

Bevor Du Dich also um eine Immobilienfinanzierung bewirbst, solltest Du daher auf jeden Fall Deine Bonität prüfen! Denn ca. ein Drittel der Bonitätsinformationen sind fehlerhaft, veraltet oder unvollständig und können so Deine Bonität negativ beeinflussen. Im Extremfall kann das dazu führen, dass Du für eine Immobilienfinanzierung abgelehnt wirst und / oder Du wesentlich höhere Zinszahlung tätigen musst, als Du eigentlich solltest.

Unser Tipp: Auf bonify kannst Du kostenlos Deine Bonität abfragen! In nur 2 Minuten stehen Dir Deine Bonitätsdaten online zur Verfügung. Solltest Du Einträge finden, die nicht der Wahrheit entsprechen, kannst Du diese hier schnell und einfach korrigieren lassen. Wichtig ist zudem, dass Du Deine Bonität regelmäßig prüfst, da sich diese schnell ändern kann.

6. Sparen mit einer guten Bonität

Hast Du eine gute Bonität, erhöhst Du nicht nur die Chancen auf eine Immobilienfinanzierung, sondern bekommst diese auch für einen geringeren Zinssatz! Mit einer guten Bonität ist die Wahrscheinlichkeit eines Zahlungsausfalles gering. Basierend auf dem Ausfallrisiko wird Dein Zinssatz berechnet. Umso höher das Ausfallrisiko, desto höher die Kreditzinsen (und umgekehrt). Das bedeutet, wenn Deine Bonität gut und die Zahlungsausfallwahrscheinlichkeit gering ist, musst Du weniger Zinsen zahlen und kannst so viel Geld sparen!

7. Fördermittel einholen

Eine verpasste Chance wäre es, für seine Finanzierung einer Immobilie nicht wenigstens ein Mal nach Förderprogrammen zu fragen. Manche Kommunen möchten zum Beispiel Familien oder Alleinerziehende mit günstigen Konditionen zum Eigenheim verhelfen oder stellen finanzielle Unterstützung für Modernisierung und Instandsetzung von bereits vorhandenen Immobilien. Sich hier zu erkundigen, lohnt sich in jedem Fall.

8. Bewirb Dich nur gezielt für eine Immobilienfinanzierung

Bevor Du Dich auf eine Immobilienfinanzierung für Wohnung oder Haus bewirbst, solltest Du darauf achten, all die oben genannten Aspekte zu prüfen. Denn wirst Du mehrfach für einen Kredit abgelehnt, kann das durch die wiederholte Anfrage Deiner Bonität bei der Zinsberechnung (einer sog. Kreditanfrage) einen negativen Einfluss auf Deine Bonität haben! Das wiederum kann nachhaltig Deine Chancen auf eine Immobilienfinanzierung verschlechtern. Um das zu verhindern, solltest Du Deine persönliche Finanz- und Bonitätssituation vor der Bewerbung ausführlich prüfen und gucken, welches Finanzierungsangebot am Besten zu Dir passt und was Du Dir leisten kannst!

9. Rückzahlungsplan & Umschuldung

Eine Immobilienfinanzierung ist eine langfristige Verpflichtung! Darüber solltest Du Dir im Klaren sein! Du wirst monatlich über viele Jahre hinweg diesen Kredit zurückzahlen! Mache Dir einen Rückzahlungsplan, wann Du den Kredit abbezahlt haben möchtest.

Auch solltest Du, nachdem Du eine Immobilienfinanzierung abgeschlossen hast, immer andere Angebote im Blick behalten! Vielleicht hat sich Deine Finanz- und Bonitätsinformation so verbessert, dass Du bei einem anderen Angebot wesentlich weniger Kreditzinsen zahlen müsstest. Hier hast Du die Möglichkeit, den Kredit umzuschulden. Mehr zum Thema Umschuldung.

Unser Tipp: Bei bonify kannst Du kostenlos Deinen Bonitätsscore und die über Dich gespeicherten Daten einsehen und bei Bedarf korrigieren. Über ein Drittel aller Bonitätsinformationen sind fehlerhaft, unvollständig oder veraltet! Fehlerhafte Daten können Deine Bonität fälschlicherweise negativ beeinflussen. Das führt wiederum zu höheren Zinssätzen. Deswegen melde Dich jetzt kostenlos an und erfahre, auf welcher Basis Deine Bonität berechnet wird!